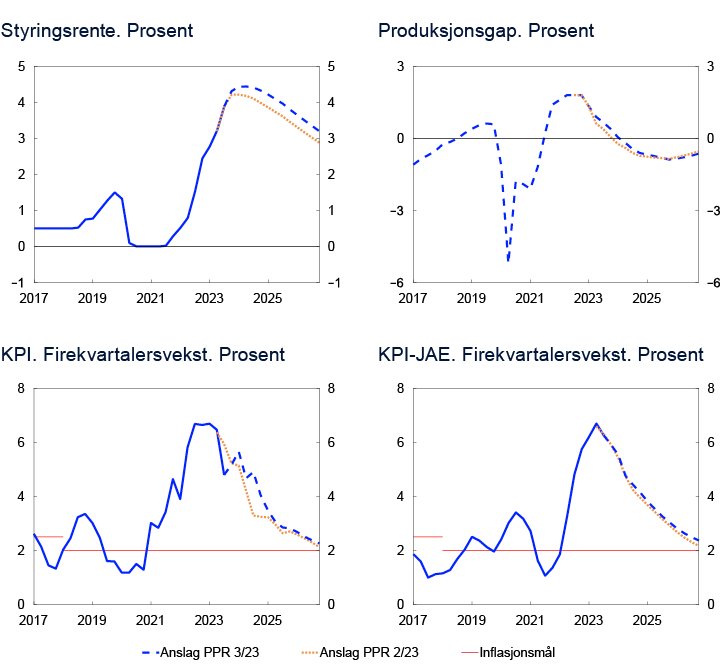

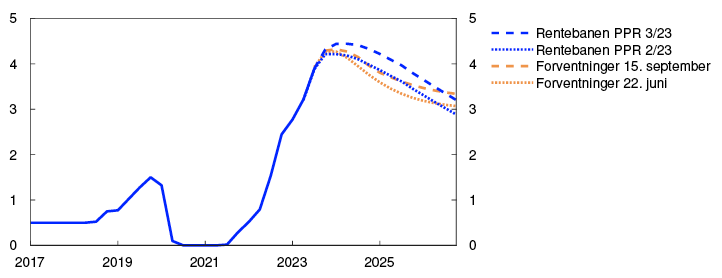

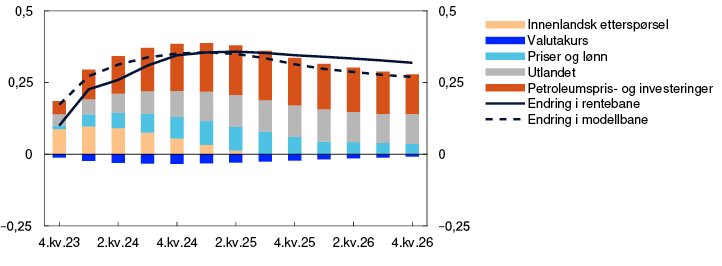

Norges Banks komité for pengepolitikk og finansiell stabilitet besluttet på møtet 20. september å sette styringsrenten opp fra 4,0 til 4,25 prosent. Hvorvidt det blir nødvendig å heve renten videre, vil avhenge av den økonomiske utviklingen. Slik komiteen nå vurderer utsiktene og risikobildet, vil styringsrenten trolig settes opp en gang til, mest sannsynlig i desember.

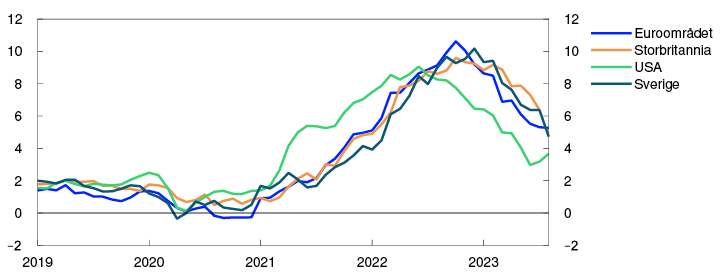

Prisveksten internasjonalt avtar, men er fortsatt høy

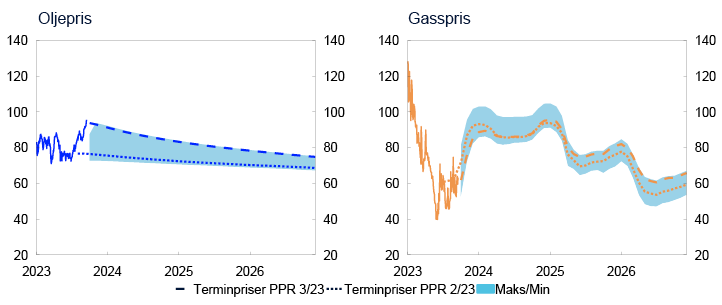

Konsumprisveksten hos våre viktigste handelspartnere har falt markert de siste månedene, men ligger fortsatt over sentralbankenes mål på 2 prosent. Den underliggende prisveksten holder seg høy og har vært om lag som anslått i forrige rapport. Prisen for olje har steget siden juni, og spotprisen er rundt 95 dollar per fat. Gassprisen er lite endret.

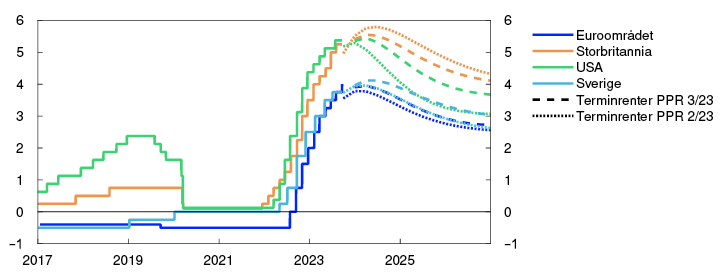

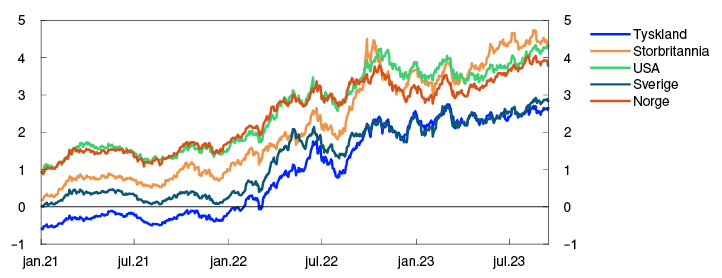

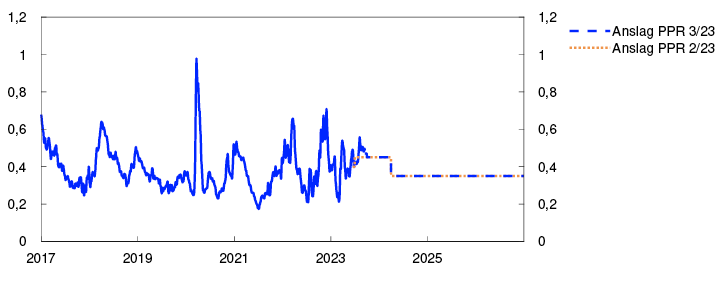

For å få prisveksten ned har sentralbankene internasjonalt satt opp styringsrentene mye siden i fjor vår, og flere hevet styringsrentene videre gjennom sommeren. Mange sentralbanker fremhever at pengepolitikken nå virker innstrammende på økonomien. Siden juni har både styringsrenteforventningene og langsiktige statsrenter steget videre hos våre nærmeste handelspartnere. Markedsprisingen indikerer forventninger om at styringsrentene ute vil holdes nær dagens nivå det nærmeste året.

Styringsrenter og beregnede terminrenter. Prosent

Den økonomiske veksten hos våre handelspartnere har avtatt, om lag som ventet i forrige rapport. Kapasitetsutnyttingen har falt, men arbeidsmarkedene er fortsatt stramme. Økte renter og høy prisvekst bidrar til å dempe den økonomiske aktiviteten, og vi venter lav vekst det neste året. Vekstutsiktene internasjonalt er noe svakere enn vi anslo i juni, særlig for Kina.

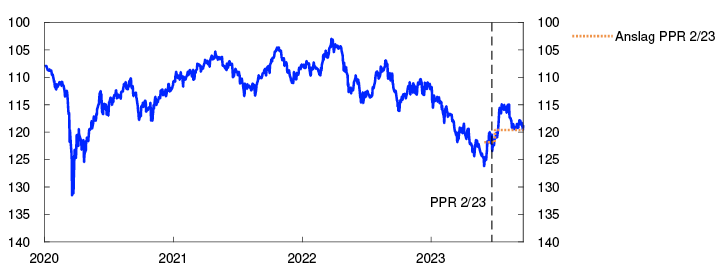

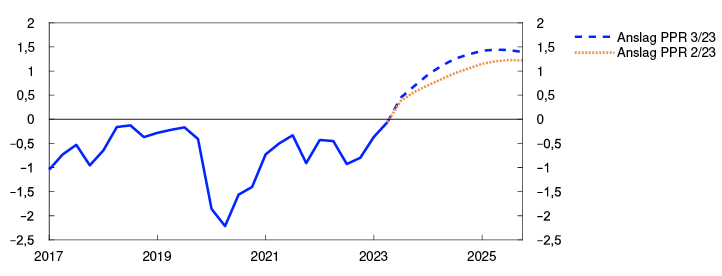

Noe sterkere krone

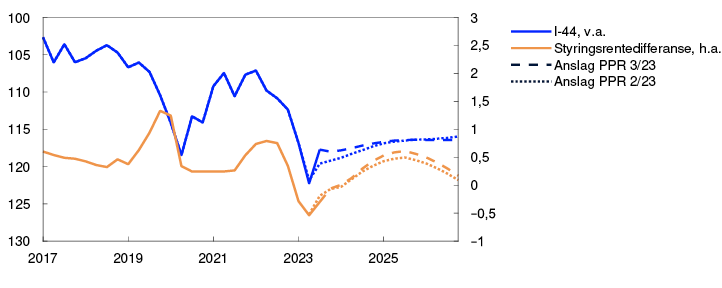

Kronen styrket seg gjennom sommeren og har vært noe sterkere enn anslått i forrige rapport. Styrkingen har sammenfalt med oppgang i oljeprisen og økte renter her hjemme. Markedsprisingen indikerer forventninger om at styringsrenten vil heves noe fra dagens nivå på 4 prosent. Rentene på lån til foretak har økt videre siden juni, og oppgangen i gjennomsnittlig boliglånsrente har vært om lag som ventet.

Importveid valutakursindeks. I-44

Presset i norsk økonomi avtar, men arbeidsmarkedet er fortsatt stramt

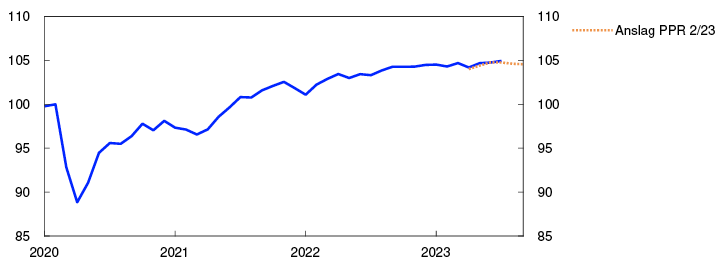

Veksten i norsk økonomi har avtatt siden i fjor høst. BNP for Fastlands-Norge har vært om lag som anslått i forrige rapport. Veksten i husholdningenes konsum har avtatt, men mindre enn ventet.

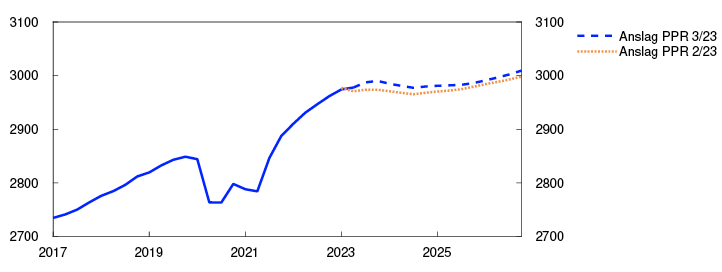

BNP for Fastlands-Norge. Sesongjustert. Indeks. Februar 2020 = 100

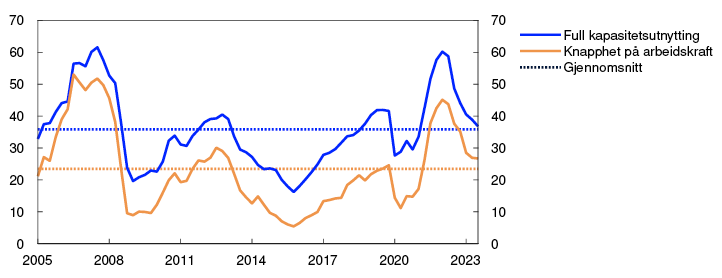

Arbeidsmarkedet er fortsatt stramt. Sysselsettingen har holdt seg høyere enn ventet, og arbeidsledigheten er lav. Samtidig er det tegn til at arbeidsmarkedet kjøler seg ned. Andelen som er i jobb har avtatt litt, og det er noen flere arbeidsledige. Andelen bedrifter i vårt regionale nettverk som rapporterer at mangel på arbeidskraft begrenser produksjonen, endret seg lite fra andre til tredje kvartal, etter å ha avtatt siden i fjor vår. Samlet sett ser det ut til at kapasitetsutnyttingen i norsk økonomi har avtatt, men holder seg noe høyere enn anslått i juni.

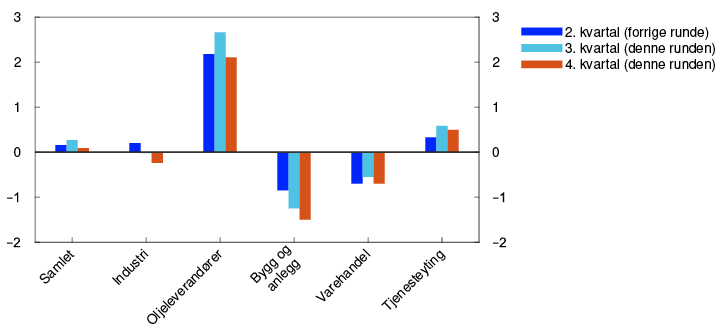

Bedriftene i nettverket venter samlet sett en oppgang i aktiviteten i fjerde kvartal, men det er store forskjeller mellom næringene. Høye investeringer i petroleumsnæringen gir sterk vekst i oljeleverandørnæringen. Kontaktene melder om at lavere etterspørsel fra husholdningene og lavt nyboligsalg gir nedgang i aktiviteten i varehandelen, bygge- og anleggsnæringen og i industrien. I bruktboligmarkedet har antall usolgte boliger økt, og boligprisene har falt og vært lavere enn ventet.

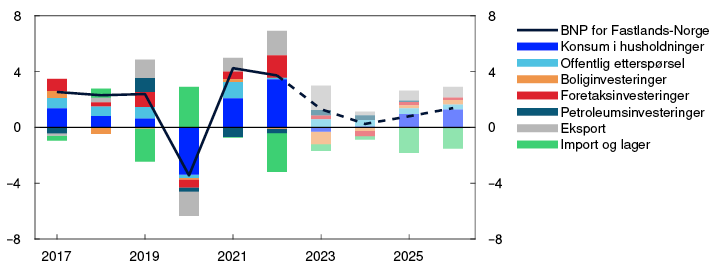

Renteoppgangen og den høye prisveksten vil fortsette å bremse veksten i norsk økonomi fremover. Husholdningenes konsum og boliginvesteringer vil trolig falle i år. På den annen side vil høye petroleumsinvesteringer og god vekst i eksporten holde aktiviteten i norsk økonomi oppe både i år og neste år.

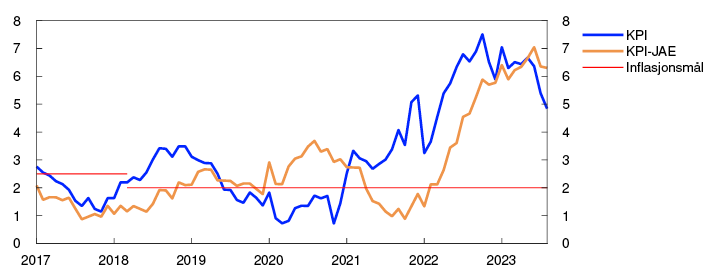

Prisveksten fortsatt klart over målet

Gjennom sommeren har en kraftig nedgang i strømprisene bidratt til at konsumprisveksten har avtatt, men den er fortsatt høy. Tolvmånedersveksten i konsumprisindeksen (KPI) falt til 4,8 prosent i august, og var lavere enn anslått i forrige rapport. Gjennomsnittet av ulike indikatorer for underliggende inflasjon har avtatt litt siden forrige rapport. Tolvmånedersveksten i KPI justert for avgiftsendringer og uten energivarer var 6,3 prosent i august, om lag som anslått.

Lønnsveksten i år anslås til 5,5 prosent, det samme som i forrige rapport. Oppgangen i oljeprisen vil gi økt lønnsomhet i deler av industrien. Sammen med utsikter til høyere kapasitetsutnytting og noe høyere prisvekst enn ventet, tilsier det at lønnsveksten neste år blir høyere enn tidligere anslått. Både Norges Banks forventningsundersøkelse og Regionalt nettverk indikerer at lønnsforventningene for 2024 har steget.

Svakere internasjonale prisimpulser og lavere energipriser vil dempe prisveksten fremover. På den annen side vil økte lønnskostnader og høy prisvekst på mange innsatsvarer bidra til å holde prisveksten oppe.

Forventningsundersøkelsen viser at forventningene til prisveksten om 1–2 år har steget litt videre. De langsiktige inflasjonsforventningene ligger fortsatt høyere enn inflasjonsmålet på 2 prosent.

KPI og KPI-JAE. Tolvmånedersvekst. Prosent

Renten settes opp til 4,25 prosent

Målet for pengepolitikken er en årsvekst i konsumprisene som over tid er nær 2 prosent. Inflasjonsstyringen skal være fremoverskuende og fleksibel, slik at den kan bidra til høy og stabil produksjon og sysselsetting samt til å motvirke oppbygging av finansielle ubalanser.

Prisveksten er høy og klart over målet. Vedvarende høy prisvekst har store kostnader for samfunnet. Komiteen mener det er behov for en noe høyere rente for å få prisveksten ned til målet innen rimelig tid.

Veksten i norsk økonomi har avtatt, men arbeidsmarkedet er fortsatt stramt. Bedriftenes kostnader har økt mye de siste årene, og det er utsikter til at lønnskostnadene vil øke mer enn tidligere anslått. Det vil bidra til å holde prisveksten oppe fremover. Jo lenger prisveksten holder seg oppe, desto større er faren for at den biter seg fast. Da kan det bli mer kostbart å få prisveksten ned igjen senere. På den annen side er renten satt opp mye på kort tid, og pengepolitikken virker nå innstrammende på økonomien. Komiteen ønsker ikke å sette opp renten mer enn det som er nødvendig for å få bukt med den høye prisveksten.

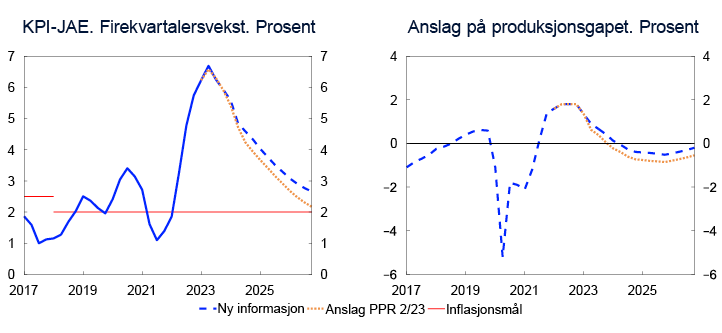

Trolig vil det være behov for å holde renten oppe en god stund fremover. Prognosen for styringsrenten er litt oppjustert fra forrige rapport og indikerer en styringsrente som blir liggende rundt 4,5 prosent gjennom neste år. Den økonomiske veksten anslås å holde seg lav det neste året, før den igjen tar seg opp. Arbeidsledigheten vil trolig øke noe. Inflasjonen anslås å avta og nærme seg målet på noe sikt.

Det er usikkerhet om den økonomiske utviklingen og hvor innstrammende renten nå virker. Dersom presset i økonomien vedvarer eller kronen blir svakere enn anslått, kan prisveksten holde seg høy lenger enn vi nå ser for oss. Da er komiteen beredt til å heve renten mer enn anslått i denne rapporten. Dersom vi får en kraftigere oppbremsing i norsk økonomi eller inflasjonen faller raskere, kan renten bli lavere enn vi nå ser for oss.

Komiteen besluttet enstemmig å sette styringsrenten opp med 0,25 prosentenheter til 4,25 prosent på møtet 20. september. Hvorvidt det blir nødvendig å heve renten videre, vil avhenge av den økonomiske utviklingen. Slik komiteen nå vurderer utsiktene og risikobildet, vil styringsrenten trolig settes opp en gang til, mest sannsynlig i desember.

Ida Wolden Bache Pål Longva Øystein Børsum Ingvild Almås Jeanette Fjære-Lindkjenn

20. september 2023

1 Periode: 1. januar 2017 – 31. desember 2026. Dagstall til og med 19. september 2023. Kvartalstall fra 3. kv. 2023 for PPR 2/23 og 4. kv. 2023 for PPR 3/23. Terminrenter per 16. juni 2023 for PPR 2/23 og 19. september 2023 for PPR 3/23. For euroområdet vises ESBs innskuddsrente.

2 Periode: 1. januar 2020 – 19. september 2023. Høyere indeksverdi for I-44 betyr svakere kronekurs. Aksene er invertert.

3 Periode: Januar 2020 – september 2023. Anslag fra mai 2023 for PPR 2/23.

4 Periode: 1. kv. 2005 – 3. kv. 2023. Andel av kontaktene som vil ha noen eller betydelige problemer med å møte vekst i etterspørselen og andel av kontaktene som svarer at knapphet på arbeidskraft begrenser produksjonen. Spørsmålet om arbeidskraft er bare stilt til de bedriftene som har oppgitt å ha full kapasitetsutnytting, men serien viser andelen av alle kontaktene i intervjurunden.

5 Periode: Januar 2017 – august 2023. KPI-JAE: KPI justert for avgiftsendringer og uten energivarer.

6 Periode: 1. kv. 2017 – 4. kv. 2026. Anslag fra 2. kv. 2023 for PPR 2/23 og 3. kv. 2023 for PPR 3/23 for styringsrente, KPI og KPI-JAE. Produksjonsgapet måler den prosentvise forskjellen mellom BNP for Fastlands-Norge og anslått potensielt BNP for Fastlands-Norge. KPI-JAE: KPI justert for avgiftsendringer og uten energivarer.

1. Internasjonal økonomi

Konsumprisveksten er på vei ned fra svært høye nivåer i mange land. Vi anslår at BNP-veksten hos handelspartnerne blir lav i år, og vekstutsiktene for neste år er svakere enn i junirapporten. Oljeprisen er høyere enn ved forrige rapport. Styringsrenteforventningene og langsiktige renter hos handelspartnerne har steget videre siden juni.

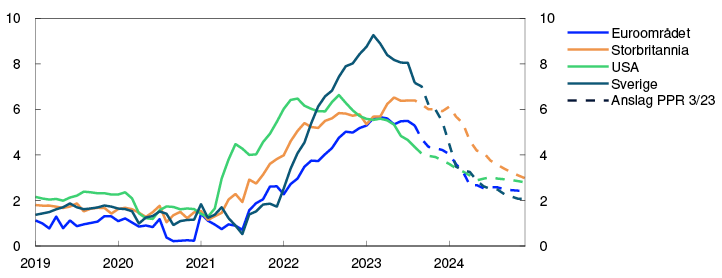

Underliggende konsumprisvekst ventes å avta fremover

Pandemirelaterte forhold både på tilbuds- og etterspørselssiden og krigen i Ukraina har bidratt til høy inflasjon hos viktige handelspartnere siden høsten 2021.

Etter en topp i fjor sommer har samlet konsumprisvekst i USA kommet ned til 3,7 prosent, se figur 1.1. De siste månedene har også underliggende inflasjon falt, se figur 1.2. Den underliggende prisveksten i USA drives nå særlig av økte husleier, mens veksten i prisene på andre varer og tjenester er lav.

Konsumpriser. Tolvmånedersvekst. Prosent

Underliggende konsumpriser. Tolvmånedersvekst. Prosent

Også i Europa har samlet konsumprisvekst falt, men tolvmånedersveksten er fremdeles over 5 prosent. Den underliggende konsumprisveksten har holdt seg oppe. I Sverige inngår matvarer i målet på underliggende inflasjon, mens de er tatt ut for de andre landene. Dette bidrar til at den underliggende prisveksten i Sverige er høyere enn i de andre landene. De siste månedene har den underliggende prisveksten hos våre viktigste handelspartnere samlet sett vært om lag som anslått i junirapporten.

Vi venter at den underliggende prisveksten hos våre viktigste handelspartnere vil avta i høst og vinter. Kostnadene for å frakte varer kom i vår ned til nivåene fra før pandemien. Prisene på flere råvarer, som metaller, tekstiler og matvarer, er mye lavere enn i fjor, men er samlet sett lite endret de siste månedene. Også prisene på energi har i år vært mye lavere enn i fjor, men siden forrige rapport har spotprisen på olje økt med rundt 25 prosent. Oppgangen i fremtidsprisene er noe mindre. Utviklingen i energi- og råvarepriser er nærmere omtalt i «Prisen på olje har steget». Lønnsveksten hos våre viktigste handelspartnere anslås samlet sett å øke til 5 prosent i år. Vi venter at lavere kapasitetsutnytting bidrar til at lønnsveksten gradvis faller i årene fremover. Langsiktige markedsbaserte inflasjonsforventninger er nær inflasjonsmålene i både USA og euroområdet. Siden forrige rapport har de steget litt i både USA og euroområdet. Vi anslår en underliggende prisvekst for handelspartnerne samlet på 5,4 prosent i år, før den avtar til om lag 3 prosent neste år og til rundt 2 prosent i 2026. Utsikter til litt høyere lønnsvekst enn anslått i juni bidrar til at anslagene for underliggende prisvekst er litt oppjustert, særlig for Storbritannia.

Høyere styringsrenteforventninger ute

Sentralbankene hos våre viktigste handelspartnere har hevet styringsrentene videre siden juni. Sentralbankene omtaler fremdeles prisveksten som for høy og legger vekt på at det er utviklingen i de økonomiske nøkkeltallene, og spesielt inflasjon og inflasjonsutsiktene, som vil avgjøre hvorvidt det er behov for å sette rentene videre opp.

Styringsrenteforventningene har steget videre siden junirapporten. De indikerer at styringsrentene ute vil holdes nær dagens nivå det neste året. I 2026 er styringsrenteforventningene rundt 3,5 prosent i USA og rundt 2,5 prosent i euroområdet.

Langsiktige statsrenter har steget, særlig i USA, se figur 1.3. Aksjeindeksene hos våre viktigste handelspartnere er lite endret siden forrige rapport, mens kredittpåslagene for foretaksobligasjoner har falt litt.

Renter på tiårs statsobligasjoner. Prosent

Veksten ute holder seg trolig lav det neste året

Hos våre viktigste handelspartnere er kapasitetsutnyttingen trolig nær et normalt nivå, men arbeidsledigheten holder seg lav. Vi venter lav BNP-vekst ute det neste året, se figur 1.4.

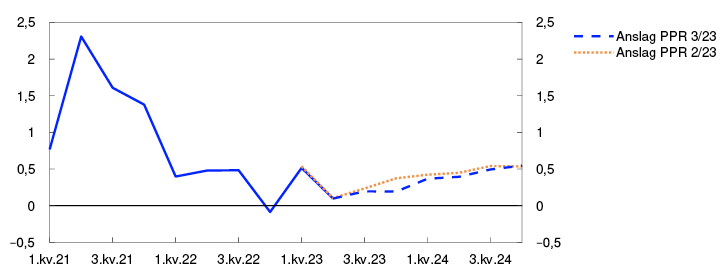

BNP handelspartnere. Kvartalsvekst. Prosent

For handelspartnerne samlet var BNP-veksten i andre kvartal som anslått i junirapporten. Blant våre viktigste handelspartnere økte BNP mest i Kina og USA, mens det var et markert fall i aktivitetsnivået i Sverige.

I USA har økt konsumenttillit og høyere vekst i både husholdningenes forbruk og i boligsektoren trolig bidratt til god BNP-vekst i vår og sommer. Vi venter at de pengepolitiske innstrammingene demper aktiviteten mer fremover, og anslår at veksten avtar fra slutten av året og holder seg lav neste år.

I Kina var veksten litt høyere enn ventet i andre kvartal, men i boligmarkedet faller aktiviteten, og veksten i husholdningenes forbruk og bedriftenes investeringer er lav. Økt usikkerhet både i kjølvannet av pandemien og om Kinas forhold til USA og lav etterspørsel etter kinesiske varer fra både USA og Europa bidrar til at vekstutsiktene er svake. I motsetning til tidligere er myndighetene foreløpig tilbakeholdne med tiltak for å bedre økonomien. Dette skyldes trolig at gjeldsnivået i Kina allerede er høyt, spesielt blant lokale myndigheter, eiendomsutviklere og statseide selskaper. Anslagene for veksten i Kina er nedjustert både for i år og neste år sammenlignet med forrige rapport.

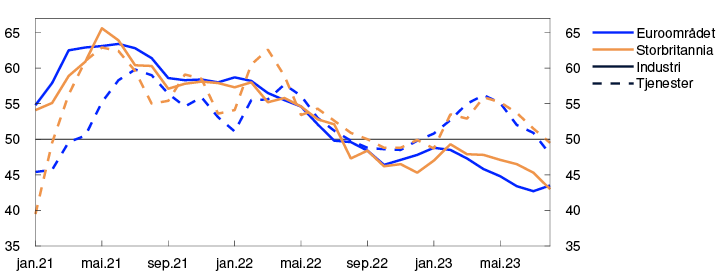

Høy prisvekst og økte renter bidrar til svak utvikling i europeiske husholdningers kjøpekraft og forbruk i år. Aktivitetsindikatorer for industri- og tjenestesektoren har falt og peker mot svært lav vekst i sommer og høst, se figur 1.5. Både husholdninger og foretak står overfor strammere utlånsbetingelser, og kredittveksten har falt markert. I tillegg bidrar økt oljepris og lavere etterspørsel fra Kina til å dempe veksten fremover.

PMI. Industri og tjenester

Vi legger til grunn at styringsrentene endres i tråd med markedets renteforventninger, og at råvareprisene utvikler seg i tråd med fremtidsprisene. Etter hvert vil økt reallønn trolig løfte husholdningenes kjøpekraft. Økte forsvars- og energiinvesteringer i Europa vil trolig også løfte aktiviteten utover i prognoseperioden. I Storbritannia er det planlagt tilstramming i finanspolitikken. Vi anslår at BNP-veksten hos handelspartnerne avtar fra 3,4 prosent i 2022 til 1 prosent i 2023, før den tar seg litt opp igjen i 2024, se tabell 1 i vedlegget. Anslaget for 2024 er nedjustert fra forrige rapport.

Usikkerhet om den økonomiske utviklingen

Effektene av de pengepolitiske innstrammingene er usikre, både fordi renteøkningene har vært store og raske, og fordi mange land strammer inn samtidig. Økte kostnader for husholdninger og bedrifter kan føre til en svakere utvikling i forbruk og investeringer hos handelspartnerne enn vi nå anslår. Da vil også konsumprisveksten kunne komme raskere ned. På den annen side kan husholdningene bruke mer av sine oppsparte midler, slik at veksten blir høyere enn ventet. Dersom lønnsmottakerne kompenseres for den høye prisveksten i større grad enn vi anslår, eller bedriftene øker sine marginer, kan pris- og lønnsveksten bli høyere enn vi nå venter. Ved ytterligere store fall i aktiviteten i Kinas eiendomsmarked vil veksten i Kina trolig dempes mer enn vi nå anslår, og råvarepriser kan falle. Økte politiske spenninger mellom USA og Kina bidrar også til usikkerhet om den internasjonale utviklingen fremover. Det samme gjør den pågående krigen i Ukraina.

Prisen på olje har steget

Oljeprisen har steget, mens gassprisen er lite endret siden juni. Kraftprisene i Norge har falt.

Oljeprisen har steget siden juni og ligger rundt 95 dollar per fat, se figur 1.A. Oppgangen i prisen kan ses i sammenheng med at globalt oljeforbruk har fortsatt å hente seg inn etter pandemien. OPEC-pluss har opprettholdt kuttene i oljeproduksjonen fra juni, og Saudi-Arabia og Russland har innført egne ekstrakutt. Oljeproduksjonen utenfor OPEC-pluss, særlig i USA, øker mindre enn tidligere til tross for høyere oljepris. Oljelagrene ligger an til å falle resten av 2023.

USD/fat

Fremtidsprisene for olje ligger høyere enn de gjorde i juni, men indikerer fortsatt at oljeprisen vil falle noe fremover, se tabell 1.A. Hvis OPEC-pluss og Saudi-Arabia og Russland viderefører produksjonskuttene, kan oljelagrene falle betydelig og føre til høyere pris enn fremtidsprisene indikerer. På den annen side kan prisene bli lavere enn fremtidsprisene tilsier dersom utsiktene for verdensøkonomien svekkes mer enn anslått, spesielt hvis kinesisk økonomi bremser opp mer enn ventet.

Tabell 1.A Energi- og råvarepriser

|

Prosentvis endring i anslag fra Pengepolitisk rapport 2/23 i parentes |

Snittpris (2010–2019) |

Faktiske priser og fremtidspriser1 |

|||||

|

2021 |

2022 |

2023 |

2024 |

2025 |

2026 |

||

|

Olje, USD/fat |

80 |

71 |

101 |

84 (8) |

86 (18) |

80 (13) |

76 (10) |

|

Nederlandsk gass, USD/fat |

40 |

87 |

205 |

71 (-5) |

88 (-1) |

81 (5) |

67 (10) |

|

Petroleum2, USD/fat |

63 |

85 |

163 |

78 (2) |

88 (6) |

82 (9) |

72 (11) |

|

Kull, euro/tonn |

66 |

102 |

290 |

118 (4) |

122 (18) |

122 (21) |

120 (19) |

|

Utslippskvoter, euro/tonn |

10 |

53 |

81 |

85 (-4) |

85 (-11) |

89 (-10) |

92 (-10) |

|

Tysk kraft, øre/kWh |

36 |

106 |

258 |

123 (-8) |

149 (-11) |

138 (-6) |

124 (4) |

|

Nordisk kraft, øre/kWh |

32 |

64 |

142 |

62 (-23) |

58 (-26) |

58 (-13) |

52 (-4) |

|

Kraft sør i Norge, øre/kWh |

31 |

78 |

206 |

81 (-25) |

83 (-23) |

80 (-17) |

74 (-8) |

|

Kraft nord i Norge, øre/kWh |

32 |

40 |

38 |

36 (-28) |

32 (-22) |

33 (-18) |

36 (-10) |

|

Aluminium, i tusen USD/tonn |

1,9 |

2,5 |

2,7 |

2,2 (-3) |

2,3 (-4) |

2,4 (-3) |

2,5 (-3) |

|

Kobber, i tusen USD/tonn |

6,8 |

9,3 |

8,8 |

8,6 (-1) |

8,5 (-1) |

8,5 (0) |

8,6 (0) |

|

Hvete, USD/tonn |

210 |

202 |

331 |

244 (-4) |

240 (-12) |

252 (-8) |

- |

|

Mais, USD/tonn |

183 |

143 |

271 |

228 (-8) |

197 (-14) |

201 (-4) |

196 (-1) |

1 Terminpriser per 15. september 2023.

2 En beregnet pris på norsk petroleumseksport. Prisen er beregnet på grunnlag av oljens og gassens andel i historiske tall for norsk eksport. For fremtidsprisene er olje- og gassandeler beregnet på grunnlag av markedets forventede priser.

Kilder: Refinitiv Datastream og Norges Bank

Den europeiske referanseprisen for gass er lite endret siden juni. Gassforbruket i Europa har falt det siste året, og gasslagrene er nå høye for årstiden. Men Europa er avhengig av stabil import av gass fra andre land etter bortfallet av russisk gass siden sommeren 2022. Usikkerhet knyttet til eksport av gass fra Australia, en av verdens største LNG-eksportører, har ført til store svingninger i gassprisen de siste månedene, se figur 1.A.

Fremtidsprisene for gass mot vinteren viser oppgang fra dagens relativt lave nivåer, men er lavere enn ved junirapporten. Høye gasslagre kan dempe en prisoppgang dersom gassforbruket skulle ta seg opp, for eksempel i forbindelse med en kald vinter, eller at tilgangen på LNG til Europa reduseres. Fremtidsprisene lenger ut i tid har økt noe siden juni og er godt over historisk gjennomsnitt. Det skyldes trolig stor usikkerhet om den samlede tilgangen på gass til Europa i årene som kommer.

De europeiske kraftprisene har i stor grad fulgt utviklingen i gassprisene. Gasskraftverk har ofte vært den marginale produksjonsteknologien, slik at kostnaden ved gasskraftproduksjonen har satt kraftprisen. Med stadig høyere kapasitet for sol- og vindkraft vil det i færre timer være bruk for gasskraft som den marginale produksjonsteknologien. Kraftprisen kan da komme til å variere mye over korte perioder, avhengig av om gasskraft eller noe med lavere kostnader, som for eksempel sol og vindkraft, setter prisen. Fremtidsprisene på europeisk kraft indikerer en økning inn mot vinteren, men mindre økning enn i juni. Fremtidsprisene tilsier lavere priser fremover enn i 2022, men at de likevel blir liggende på et relativt høyt nivå historisk sett.

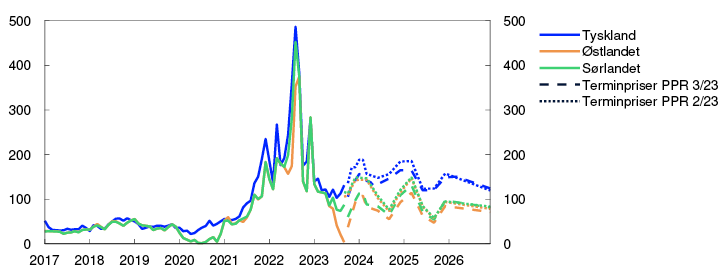

Kraftprisene på Øst- og Vestlandet har falt siden juni som følge av mye nedbør og økt fyllingsgrad i vannmagasinene. På Sørlandet har kraftprisen blitt holdt oppe av høy overføringskapasitet til utlandet, mindre nedbør og begrensinger i overføringskapasiteten mellom områdene i sør i Norge, se figur 1.B. Prisene nord i Norge er fortsatt relativt lave. Prisdifferansene sør i Norge ventes å utliknes utover høsten, slik som i 2022, og fremtidsprisene indikerer at kraftprisen vil øke inn mot vinteren. Vesentlig høyere fyllingsgrad i vannmagasinene har likevel medført at fremtidsprisene har falt sammenliknet med hva de indikerte i juni. Fremtidsprisene i nord er fremdeles lavere enn i sør.

Øre/kWh

Prisene på industrimetaller er lite endret siden juni. Fremtidsprisene indikerer litt høyere priser enn dagens nivå, og en del høyere enn i årene før pandemien. Nye stimulansetiltak i Kina har trolig bidratt til å understøtte prisene i det siste.

Prisene på globale jordbruksvarer har falt siden juni. Russland har trukket seg fra avtalen som sikret trygg transport av Ukrainsk korn via Svartehavet og har utført angrep på havner og kornlagre. Likevel er spot- og fremtidsprisene for hvete lavere enn i juni. Dette skyldes trolig rekordstore avlinger hos flere produsenter gjennom fjoråret.

Flom i viktige produksjonsområder har ført til at India har innført et eksportforbud på enkelte typer ris. Dette har løftet prisene i nærliggende markeder og er trolig en del av forklaringen på høyere fremtidspriser for ris sammenlignet med juni. Utviklingen i priser på jordbruksvarer fremover vil i større grad kunne påvirkes av klimaendringer og værfenomener som El Niño.

1 Periode: Januar 2019 – august 2023. Storbritannia til juli.

2 Periode: Januar 2019 – desember 2024. Anslag fra september 2023. Underliggende KPI er konsumpriser uten energi og mat for USA, uten energi, mat, tobakk og alkohol for euroområdet og Storbritannia og uten energi for Sverige.

3 Periode: 1. januar 2021 – 15. september 2023.

4 Periode: 1. kv. 2021 – 4. kv. 2024. Anslag fra 2. kv. 2023 for PPR 2/23 og 3. kv. 2023 for PPR 3/23. Eksportvekter. 13 handelspartnere.

5 Periode: Januar 2021 – august 2023. Spørreundersøkelse blant innkjøpssjefer. Diffusjonsindeks rundt 50.

2. Finansielle forhold

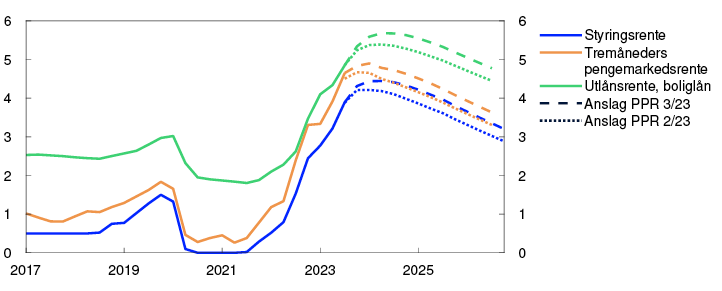

De finansielle forholdene er strammere enn ved forrige rapport som følge av høyere styringsrente og høyere langsiktige markedsrenter. Vi venter at den gjennomsnittlige boliglånsrenten vil komme opp til om lag 5,7 prosent neste år. Kronekursen har vært litt sterkere enn anslått i forrige rapport.

2.1 Styringsrenten og markedets renteforventninger

Markedets styringsrenteforventninger steg etter at styringsrenten ble hevet fra 3,25 til 3,75 prosent i juni. Forventningene steg ytterligere utover sommeren, blant annet etter at konsumpristallene for juni var høyere enn ventet, men falt siden noe tilbake. Beslutningen om å heve styringsrenten fra 3,75 til 4,0 prosent i august ga små markedsutslag. Samlet sett er markedets forventninger til styringsrenten de nærmeste årene høyere enn ved forrige rapport, men litt lavere enn prognosen for styringsrenten i denne rapporten.

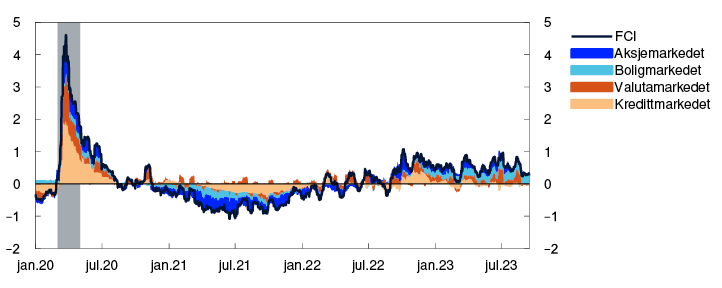

Finansielle forhold oppsummerer finansieringsforholdene for banker, andre foretak og husholdninger. Høyere renter bidrar til at finansielle forhold er strammere enn de var i juni. Øvrige finansielle forhold, slik de fanges opp i vår FCI, er litt lempeligere enn i juni, se figur 2.1. Nedgangen i FCI skyldes i hovedsak litt mindre volatilitet i valutamarkedet og oppgang i aksjemarkedet.

Indeks for finansielle forhold. Standardavvik fra gjennomsnitt

1 Periode: 1. januar 2020 – 15. september 2023. Indeks for finansielle forhold (FCI – «Financial conditions index») gir et samlet bilde av pris og tilgjengelighet for ulike typer finansiering utover det som følger av styringsrenten og forventningene til styringsrenten frem i tid. Den sier noe om hvor stramme eller lempelige de finansielle forholdene er sammenlignet med et historisk snitt. For mer om den norske FCI-en, se Pengepolitisk rapport 4/2022 og Bowe, F., K.R. Gerdrup, N. Maffei-Faccioli og H. Olsen (2023): «A high-frequency financial conditions index for Norway» Staff Memo 1/2023.

2.2 Rentene til husholdninger og foretak

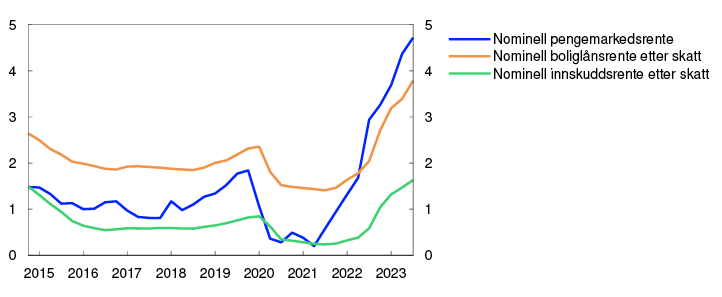

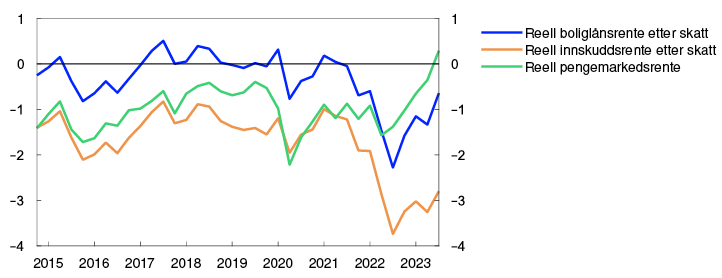

Husholdningenes renter har steget videre

Ved utgangen av juli var gjennomsnittlig boliglånsrente 4,7 prosent, se figur 2.2. Den gjennomsnittlige boliglånsrenten inkluderer alle lån med både flytende og fast rente. Listepriser for nye lån fra Finansportalen tyder på at boliglånsrentene har økt videre siden juli. Så langt har nær 90 prosent av oppgangen i styringsrenten siden høsten 2021 slått gjennom i den gjennomsnittlige boliglånsrenten. Fremover anslår vi at gjennomslaget fra styringsrenten til boliglånsrenten holder seg om lag som til nå i renteoppgangen. Prognosen for styringsrenten i denne rapporten innebærer at gjennomsnittlig boliglånsrente kommer opp i 5,7 prosent neste år, før den avtar noe fra 2025.

Renter. Prosent

Gjennomslaget fra styringsrenten til innskuddsrenten for husholdninger avtok noe fra første til andre kvartal. Siden renteoppgangen startet høsten 2021 har den gjennomsnittlige innskuddsrenten for husholdninger økt om lag halvparten så mye som økningen i styringsrenten. I perioden fremover venter vi at gjennomslaget fra styringsrenten til innskuddsrenten vil stige noe som følge av at konkurransen om innskudd fra husholdningene øker, blant annet fordi husholdningene tærer på sine oppsparte midler, se omtale i kapittel 3.1.

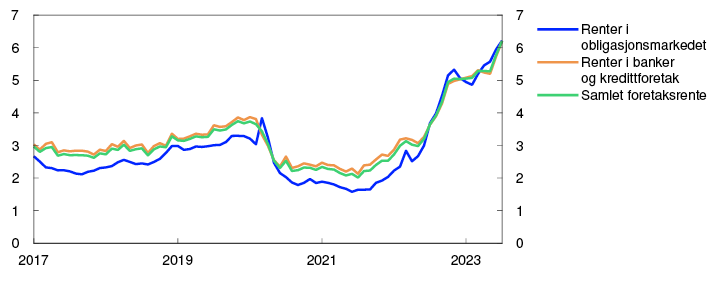

Høyere lånekostnader for foretak

Renteoppgangen gir også økte lånekostnader for foretak. Ved utgangen av juli var renten på nye lån til foretak med flytende rente 6,2 prosent, målt som et veid gjennomsnitt av bank- og obligasjonsgjeld, se figur 2.3. Det var nær 1 prosentenhet høyere enn tre måneder tidligere.

Rente på ny finansiering i kroner til flytende rente for ikke-finansielle foretak. Prosent

Renten på banklån til foretak tar gjerne utgangspunkt i tremåneders Nibor pluss en margin som settes for den enkelte bedrift. Tremåneders Nibor har steget siden juni, i hovedsak som følge av høyere styringsrente og forventninger om at den skal økes noe mer fremover. Nivået på Nibor påvirkes også av et risikopåslag som kommer i tillegg til forventet styringsrente. Så langt i tredje kvartal har dette påslaget i gjennomsnitt vært i underkant av en halv prosentenhet. Vi legger til grunn at påslaget blir liggende rundt dette nivået de nærmeste kvartalene før det avtar noe, se figur 2.4. Anslagene ligger nær markedets prising av dette påslaget frem i tid.

Pengemarkedspåslag. Prosentenheter

Den gjennomsnittlige marginen foretakene betaler utover Nibor for nye lån falt noe i andre kvartal. Samtidig indikerer Norges Banks utlånsundersøkelse at marginen på nye foretakslån var om lag uendret fra første til andre kvartal.

I obligasjonsmarkedet har risikopåslagene for ikke-finansielle foretak gjennomgående falt litt siden juni. Det samme gjelder for bankene, som synes å ha gode finansieringsvilkår i obligasjonsmarkedene. Finansieringsforholdene er mer krevende for foretak innen næringseiendom, der risikopåslagene har steget litt videre fra allerede høye nivåer. Det må ses i sammenheng med at økte renter svekker lønnsomheten til foretak innen næringseiendom og at salgsprisene på næringseiendom ventes å falle videre.

Langsiktige markedsrenter danner utgangspunkt for foretakslån med fast rente. Siden juni har de langsiktige swaprentene økt med nær 0,4 prosentenheter, til de høyeste nivåene på over ti år. Oppgangen må ses i lys av en lignende økning i andre land.

Foretak kan også finansiere seg i aksjemarkedet. Samlet sett har aksjekursene på Oslo Børs økt litt siden forrige rapport. Nye børsnoteringer er på lave nivåer historisk sett, mens aksjeemisjoner for allerede børsnoterte foretak ligger rundt nivåene fra før pandemien.

2 Periode: 1. kv. 2017 – 4. kv. 2026. Anslag fra 2. kv. 2023 for PPR 2/23 og fra 3. kv. 2023 for PPR 3/23. Utlånsrente for boliglån er gjennomsnittlig rente på utestående nedbetalingslån med pant i bolig til husholdninger for utvalget av banker og kredittforetak som inngår i Statistisk sentralbyrås månedlige rentestatistikk.

3 Periode: Januar 2017 – juli 2023.

4 Periode: 1. januar 2017 – 31. desember 2026. Femdagers glidende gjennomsnitt. Siste observasjon er 15. september 2023. Anslag fra 2. kv. 2023 for PPR 2/23 og 3. kv. 2023 for PPR 3/23. Påslaget i norsk pengemarkedsrente er differansen mellom tremåneders pengemarkedsrente og forventet styringsrente.

2.3 Kredittilgang for husholdninger og foretak

Kredittveksten til både ikke-finansielle foretak og husholdninger har avtatt det siste året. For husholdningene er veksten nå den laveste siden midten av 1990-tallet. Utviklingen skyldes trolig mindre etterspørsel etter lån etter hvert som renten har steget. Kredittverdige husholdninger og foretak synes fortsatt å ha god tilgang på kreditt. I Norges Banks utlånsundersøkelse for andre kvartal rapporterte bankene samlet sett om uendret kredittpraksis overfor husholdninger og ikke-finansielle foretak, med unntak av næringseiendomsforetak, der det var en ytterligere innstramming. Bankene har også tidligere rapportert om noe økt risiko for at låntakere innen næringseiendom bryter med vilkår i låneavtaler. Bankenes store eksponering mot næringseiendom er en viktig sårbarhet i det norske finansielle systemet, se Finansiell stabilitet 2023 – 1. halvår.

2.4 Kronekursen

Målt ved den importveide indeksen I-44 styrket kronekursen seg gjennom juli, sammen med oppgang i rentedifferansen mot utlandet, oljeprisen og internasjonale aksjeindekser. Siden da har rentedifferansen og internasjonale aksjeindekser falt litt og kronekursen har svekket seg noe igjen. Kronen er nå vel 1 prosent sterkere enn ved forrige rapport. Så langt i tredje kvartal har kronekursen i gjennomsnitt vært knapt 2 prosent sterkere enn vi anslo i juni.

Vi anslår at kronekursen styrker seg litt på kort sikt, i lys av at prognosen for styringsrenten i denne rapporten er noe høyere enn forventningene i markedet. Deretter anslås en moderat videre styrking som følge av at risikopremien på kronen ventes å falle noe. Anslagene for kronekursen utover i anslagsperioden er lite endret sammenlignet med forrige rapport, se figur 2.5.

Importveid valutakursindeks I-44. Differanse mellom styringsrentene i Norge og hos handelspartnerne. Prosentenheter

5 Periode: 1. kv. 2017 – 4. kv. 2026. Anslag fra 2. kv. 2023 for PPR 2/23 og 3. kv. 2023 for PPR 3/23. Høyere indeksverdi for I-44 betyr svakere kronekurs. Venstre akse er invertert. Rentedifferanse mot de viktigste handelspartnerne.

3. Norsk økonomi

Konsumprisveksten er klart over målet på 2 prosent. Arbeidsledigheten er lav, men har steget litt den siste tiden.

Renten bidrar til å dempe aktiviteten i norsk økonomi. Vi venter at lavere kapasitetsutnytting, svakere prisimpulser fra utlandet og lavere energipriser vil bidra til at prisveksten avtar og nærmer seg inflasjonsmålet på noe sikt. Arbeidsledigheten ventes å stige noe.

3.1 Produksjon og etterspørsel

Lav vekst i fastlandsøkonomien

Etter god vekst i norsk økonomi gjennom 2022 har veksten avtatt så langt i år. BNP for Fastlands-Norge var nær uendret i andre kvartal og steg med 0,2 prosent i juli. Aktivitetsnivået har vært om lag som ventet ved forrige rapport.

Bedriftene i vårt regionale nettverk venter samlet sett svak vekst i produksjonen ut året, men det er store forskjeller mellom næringene, se figur 3.1. Høy aktivitet i norsk og utenlandsk petroleumsvirksomhet bidrar til at oljeleverandørene venter sterk vekst fremover. Også kontaktene innenfor tjenesteyting tror aktiviteten vil øke.

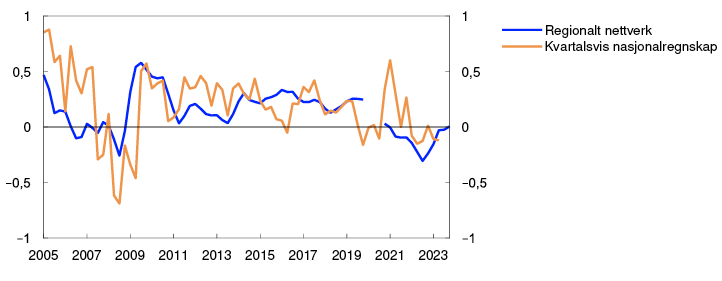

Forventet produksjonsvekst ifølge Regionalt nettverk. Sesongjustert. Prosent

Flere næringer venter derimot at aktiviteten vil avta. Lav boligbygging bidrar til en nedgang i aktiviteten i bygge- og anleggsnæringen og i industrien. Varehandelsbedriftene venter nedgang i produksjonen, men noe mindre enn ved forrige rapport.

Vi anslår at norsk økonomi nådde konjunkturtoppen i andre halvdel av 2022. Vi venter at veksten tar seg litt opp de neste kvartalene. Prognosene for inneværende og neste kvartal er oppjustert litt fra forrige rapport og er i tråd med forventningene i Regionalt nettverk. Vi anslår at BNP for Fastlands-Norge øker med 1,3 prosent i år, se figur 3.2. Økte renter og høy prisvekst har dempet etterspørselen i norsk økonomi, og vi venter at husholdningenes konsum og boliginvesteringer faller i år. På den annen side bidrar høy aktivitet i petroleumsrettede næringer til å løfte aktiviteten både i år og neste år. Utsikter til en markert nedgang i foretaksinvesteringene bidrar til at vi anslår svak vekst i BNP for Fastlands-Norge i 2024. Offentlig etterspørsel ventes å løfte aktiviteten gjennom hele perioden. Mot slutten av prognoseperioden anslår vi at aktiviteten vil ta seg gradvis opp, i hovedsak som følge av høyere privat konsum. Anslagene for BNP for Fastlands-Norge for årene fremover er lite endret fra forrige rapport.

BNP for Fastlands-Norge. Årsvekst. Bidrag til årsvekst. Prosentenheter

Høyere rente og prisvekst demper konsumet

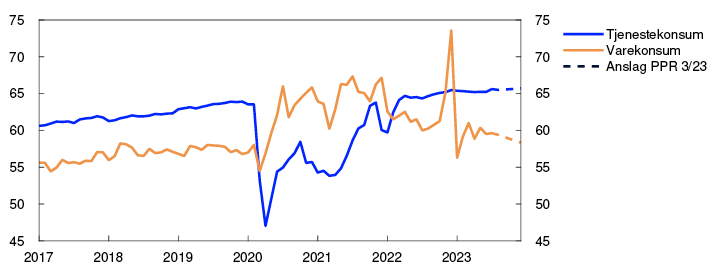

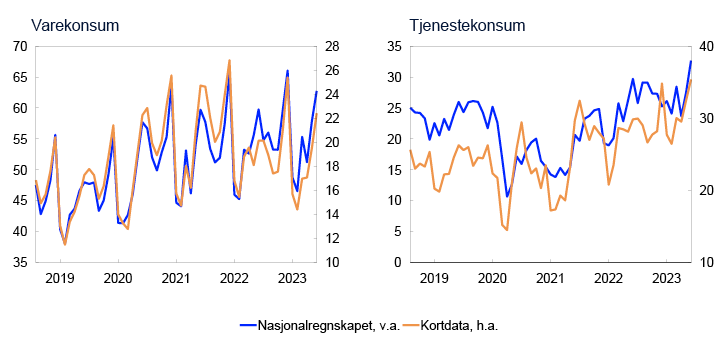

Etter store svingninger rundt årsskiftet var det svak vekst i husholdningenes konsum i andre kvartal. Det er varekonsumet, og særlig husholdningenes bilkjøp, som har variert mye. Veksten i konsumet har dempet seg så langt i år, men konsumet har vært litt sterkere enn anslått. Varekonsumet har falt mindre enn anslått, mens veksten i tjenestekonsumet har vært litt høyere enn ventet, se figur 3.3. Korttransaksjonsdata indikerer at tjenestekonsumet holdt seg stabilt i september mens varekonsumet økte litt, se «Kortdata hjelper oss å lage anslag på husholdningenes konsum».

Vare- og tjenestekonsum i husholdningene. Faste 2020-priser. Sesongjustert. Mrd. Kroner

Vi venter at redusert kjøpekraft vil føre til et fall i varekonsumet i år, mens tjenestekonsumet ventes å øke litt. Det er i tråd med informasjon fra bedriftene i Regionalt nettverk, der husholdningsrettede tjenesteytere venter økt etterspørsel, mens varehandelsbedriftene venter en markert nedgang den nærmeste tiden.

Høyere renteutgifter og utsikter til reallønnsnedgang vil føre til at husholdningenes disponible realinntekt faller med nær 2 prosent i år. I årene fremover venter vi at husholdningenes lønnsinntekter vil vokse mer enn prisveksten, og bidra til vekst i husholdningenes disponible realinntekt fra og med neste år. Høyere kjøpekraft vil bidra til å løfte veksten i husholdningenes konsum. Samlet sett er anslagene på både husholdningenes konsum og disponibel realinntekt litt høyere enn ved forrige rapport.

Etter historisk høy sparing under pandemien falt husholdningenes sparerate markert i 2021 og 2022, se figur 3.4. Spareraten var negativ i andre kvartal i år og innebærer at husholdningene enten har tæret på oppsparte midler eller økt gjeldsopptaket for å opprettholde konsumet. Vi anslår at husholdningene vil redusere forbruket mindre enn nedgangen i inntekten ut året, men at spareraten vil øke igjen fra neste år.

Husholdningenes sparerate uten aksjeutbytte. Prosent

Svak utvikling i boligpriser og boliginvesteringer

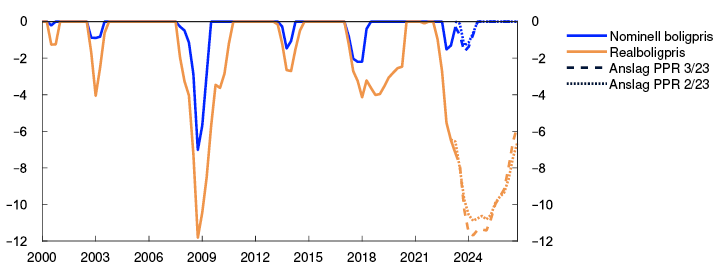

Etter svak vekst gjennom våren har boligprisene falt i sommer. Omseningen i bruktboligmarkedet har vært om lag som normalt, mens antallet usolgte boliger økte. Boligprisene har utviklet seg svakere enn ventet.

Vi venter at boligprisene vil falle litt gjennom høsten i år. Det har blant annet sammenheng med høyere utlånsrenter og at det er mange usolgte boliger. Til neste år venter vi svak vekst i boligprisene før veksten vil ta seg opp i 2025 og 2026. Det må ses i sammenheng med lav boligbygging og at boliglånsrentene ventes å stabiliseres og etter hvert avta. Mens nedgangen i nominelle boligpriser trolig blir moderat sammenlignet med tidligere nedgangskonjunkturer, fører høy prisvekst til at realboligprisene vil falle betydelig, se figur 3.5. Anslagene på både nominelle boligpriser og realboligprisene er nedjustert på kort sikt fra forrige rapport.

Fall i sesongjusterte boligpriser fra siste pristopp. Når grafen viser null stiger prisene. Prosent

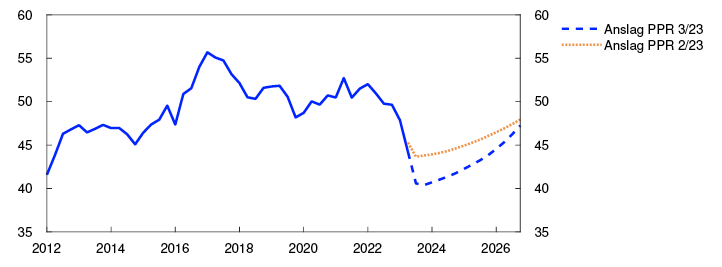

Boliginvesteringene avtok markert i andre kvartal og nedgangen fortsatte i juli. Svak utvikling i bruktboligprisene og høye byggekostnader har trolig bidratt til å redusere investeringene så langt i år. Nedgangen har vært litt større enn anslått i forrige rapport. Vi venter at boliginvesteringene fortsetter å falle litt fremover som følge av fortsatt svakt nyboligsalg og betydelig nedgang i igangsettingen av nye boliger, se figur 3.6. Lenger frem anslår vi at boliginvesteringene henter seg noe inn igjen, men anslagene er nedjustert fra forrige rapport.

Boliginvesteringer. Faste 2020-priser. Sesongjustert. Mrd. kroner

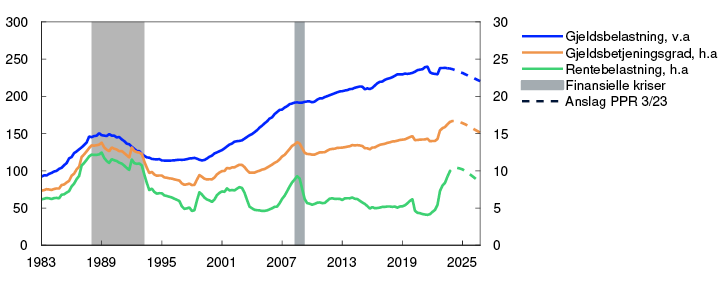

Husholdningenes renteutgifter har økt mye

Styringsrenten har økt mye de siste to årene. Sammen med en høy gjeldsbelastning har det bidratt til en markert oppgang i husholdningenes renteutgifter, se figur 3.7. Høy gjeld kan gjøre husholdningene mer sårbare ved uventede svingninger i inntekt. Det fører også til at husholdningenes kjøpekraft påvirkes mer av rentehevinger enn når gjeldsgraden er lav. Utsikter til en noe høyere boliglånsrente gjennom neste år enn indikert i forrige rapport fører til at også husholdningenes renteutgifter øker noe mer. Våre analyser av hvordan renten påvirker ulike husholdninger, tilsier at de fleste husholdninger har økonomi til å tåle de økte renteutgiftene.7 Men mange vil måtte stramme inn på konsumet når renteutgiftene blir en høyere andel av deres disponible inntekt.

Prosent

Husholdningenes gjeldsopptak har avtatt den siste tiden. Lavere boligbygging og boligpriser ventes å dempe kredittveksten fremover. Anslagene på husholdningenes gjeldsopptak er nedjustert fra forrige rapport.

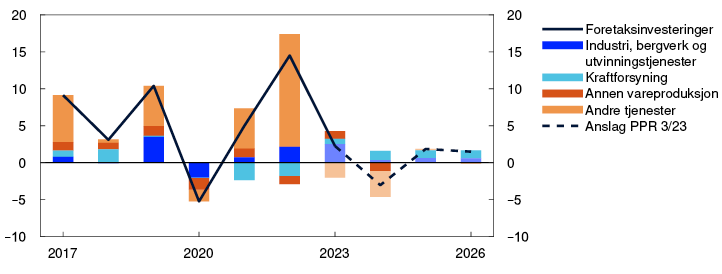

Lavere foretaksinvesteringer neste år

Foretaksinvesteringene steg markert i 2022. Det var særlig investeringene i tjenestesektoren som økte mye. Så langt i år har veksten avtatt, og vi anslår klart lavere vekst i foretaksinvesteringene i år og en nedgang neste år, se figur 3.8. Sterk kostnadsvekst, høyere rente og avtakende lønnsomhet for mange bedrifter vil bidra til lavere investeringer fremover. Vi venter at investeringene innen tjenesteyting vil falle i år og neste år, i tråd med informasjon fra bedriftene i Regionalt nettverk. Klima- og energiomstillingen vil på den annen side føre til høyere investeringer innen industri og kraftforsyning fremover. Utsikter til lavere foretaksinvesteringer bidrar til å dempe etterspørselen etter kreditt. Anslagene på både foretaksinvesteringene og foretakskreditten er nedjustert fra forrige rapport.

Foretaksinvesteringer i Fastlands-Norge. Årsvekst. Bidrag til årsvekst. Prosentenheter

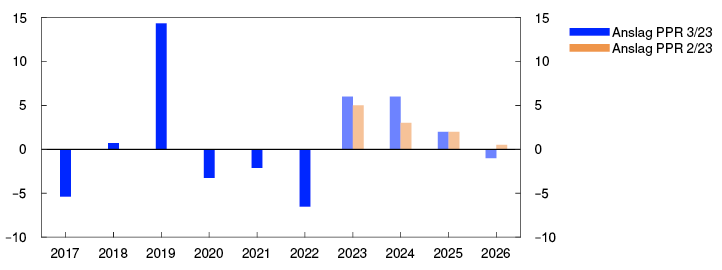

Petroleumsinvesteringene falt sammenhengende fra 2019 til 2022. Fallet gjenspeiler i hovedsak at flere store utbygginger ble sluttført samtidig som det ble satt i gang relativt få nye utbyggingsprosjekter. Oljeskattepakken bidro imidlertid til at oljeselskapene leverte en rekke utbyggingsplaner mot slutten av fjoråret. Vi venter derfor at olje- og gassinvesteringene vil øke mye frem til midten av tiåret, se figur 3.9. Den anslåtte oppgangen er sterkere enn i forrige rapport. Det skyldes dels at terminprisene på olje og gass har økt siden juni, og dels at den siste investeringstellingen fra Statistisk sentralbyrå indikerer at investeringene vil bli høyere i år og neste år enn tidligere anslått.

Årsvekst. Prosent

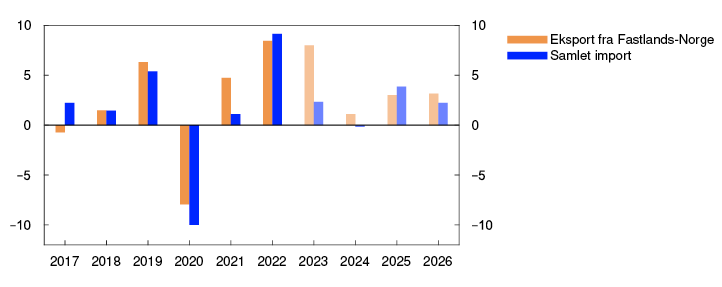

Eksporten fra fastlandsbedriftene økte betydelig i 2022, se figur 3.10. Det var særlig reisetrafikk til Norge og eksport fra leverandører til olje, gass og fornybar energi som bidro til oppgangen. Vi venter at eksporten fra leverandørindustrien vil øke mye også i år, drevet av økte investeringer i global energiproduksjon. Den øvrige eksporten ser også ut til å øke mye, til tross for svak vekst hos våre handelspartnere. Anslagene på fastlandseksporten er høyere enn i forrige rapport. Det gjenspeiler at eksporten var en del høyere i første halvår enn lagt til grunn i juni.

Eksport og import. Årsvekst. Prosent

Normalisering av reisevaner gjennom økt grensehandel og reisetrafikk til utlandet bidro til at importen tok seg markert opp i 2022. Så langt i år har importen falt litt, og vi venter at svak etterspørsel fra husholdninger og en svakere krone i år vil dempe importveksten i år og neste år. Utover i prognoseperioden venter vi at importen tar seg opp i takt med høyere aktivitet i norsk økonomi. Anslagene på kort sikt er litt lavere enn ved forrige rapport.

Offentlig etterspørsel vil dempe nedgangen neste år

Etter vekst i offentlig etterspørsel gjennom 2022 har veksten fortsatt så langt i år. Det er særlig høy konsumvekst i kommuneforvaltningen som har bidratt til veksten i offentlig etterspørsel. Vi venter at veksten avtar noe i andre halvår og samlet vekst for offentlig etterspørsel i 2023 ser ut til å bli om lag som anslått i forrige rapport. Høy vekst i offentlig etterspørsel bidrar til å løfte aktivitetsnivået i norsk økonomi i år. Vi legger til grunn at veksten avtar de neste årene. Utsikter til lavere kapasitetsutnytting bidrar isolert sett til å holde offentlig etterspørsel oppe.

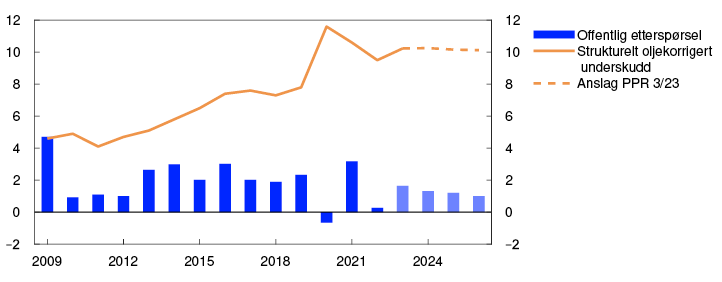

Etter en markert økning i oljepengebruken i 2020 har det strukturelle, oljekorrigert underskuddet som andel av trend-BNP avtatt noe de siste årene, se figur 3.11. Vi venter at underskuddet vil øke i år. I årene fremover legger vi til grunn at veksten i underskuddet vil avta litt. Anslaget på det strukturelle, oljekorrigerte underskuddet er lite endret siden forrige rapport.

Offentlig etterspørsel. Årlig vekst. Strukturelt oljekorrigert budsjettunderskudd. Andel av trend- BNP for Fastlands-Norge. Prosent

Prognosene er usikre

Ifølge vårt regionale nettverk er det stor spredning i bedriftenes vurdering av utsiktene. Dette gjør det vanskelig å tolke vekstutsiktene for økonomien samlet. Det er også usikkerhet knyttet til husholdningenes tilpasning til økte konsumpriser, høyere renter og lavere boligpriser. Den siste tidens oppgang i styringsrenten har ennå ikke slått gjennom til rentene husholdningene står ovenfor, og vi er usikre på i hvor stor grad husholdningene vil tære på oppsparte midler for å opprettholde konsumet når kjøpekraften svekkes. Dersom boligprisene faller mer enn vi har lagt til grunn, kan husholdningenes konsum falle mer enn anslått.

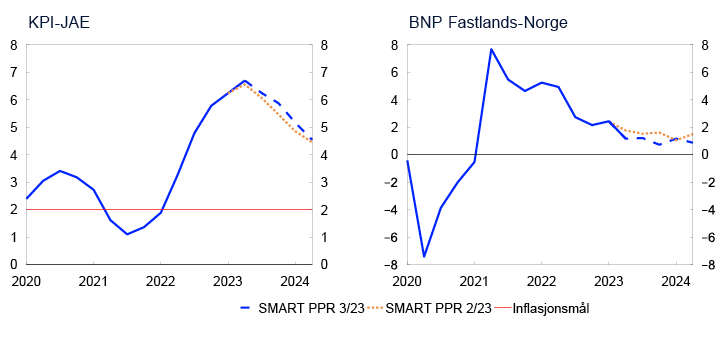

SMART – System for modellanalyse i realtid

Empiriske modeller er et viktig verktøy i prognosearbeidet for norsk og internasjonal økonomi. System for modellanalyser i realtid (SMART) er Norges Banks plattform for prognosemodeller. I SMART vektes anslag fra et bredt sett av ulike modeller basert på deres historiske anslagsegenskaper. SMART-anslagene for BNP er nedjustert fra forrige rapport. Modellanslagene for KPI-JAE er oppjustert.

Den økonomiske litteraturen viser at sammenvekting av anslag fra flere modeller ofte treffer bedre enn anslag fra enkeltmodeller. I SMART vekter vi sammen anslag fra mange modeller for KPI-JAE og BNP Fastlands-Norge basert på hvor godt modellene tidligere har anslått den økonomiske utviklingen. Les mer om SMART i Staff Memo 7/2023.1 Modellanslag er et viktig verktøy for å vurdere utsiktene for norsk økonomi, men flere forhold kan bidra til at modellanslagene ikke er lik våre endelige prognoser. Avvik kan for eksempel skyldes skjønnsmessige vurderinger av drivkrefter som er annerledes nå enn de historiske sammenhengene tilsier. Avvikende anslag fra modellene både nå og ved tidligere rapporter innebærer også at endringen i modellanslaget siden forrige rapport ikke nødvendigvis er i samme retning som endringen i det endelige anslaget.

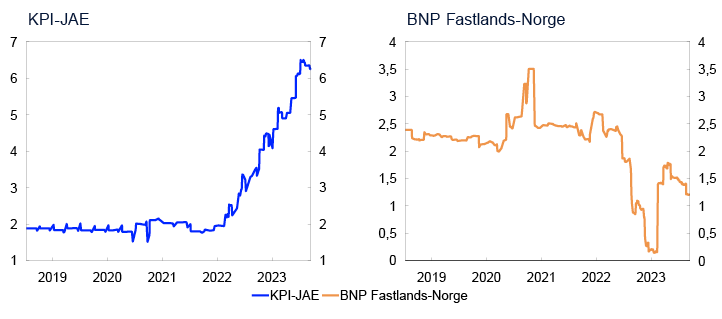

SMART-anslagene for prisveksten, målt ved firekvartalersveksten i KPI-JAE, er oppjustert fra forrige rapport, se venstre panel i figur 3.A. Modellsystemet anslår en firekvartalersvekst på henholdsvis 6,2 og 6,1 prosent i tredje og fjerde kvartal. Anslagene indikerer at den høyeste prisveksten ligger bak oss.

SMART-anslagene for BNP Fastlands-Norge er litt lavere enn i forrige rapport, se høyre panel i figur 3.A. SMART anslår en firekvartalersvekst på henholdsvis 1,2 prosent i tredje kvartal og 0,7 prosent i fjerde kvartal.

Firekvartalersvekst. Prosent

Oppjusteringene av SMART-anslagene for KPI-JAE skyldes i stor grad at den faktiske prisveksten har vært høyere enn SMART-anslagene ved forrige rapport, se venstre panel i figur 3.B. Modellanslagene for tredje kvartal 2023 har blitt oppjustert mye siden begynnelsen av 2022, i takt med tiltagende prisvekst. Gjennom sommeren har det vært mindre endringer i modellanslagene, og ny informasjon har bidratt til en liten nedgang den siste tiden.

Nedjusteringen av SMART-anslagene for BNP for Fastlands-Norge skyldes i stor grad at aktiviteten kom inn svakere enn modellsystemet ventet i andre kvartal, se høyre panel i figur 3.B. Tilbake i tid har modellanslaget for veksten i tredje kvartal 2023 variert, og siden begynnelsen av året har anslaget løftet seg en god del.

SMART-anslag for tredje kvartal 2023 ved ulike tidspunkt. Firekvartalersvekst. Prosent

1 Bowe, F., I.N. Friis, A. Loneland, E. Njølstad, S.S. Meyer, K.S. Paulsen og Ø. Robstad (2023). «A SMARTer way to forecast». Staff Memo 7/2023. Norges Bank.

2 Periode: 1. kv. 2020 – 4. kv. 2023. KPI-JAE: Konsumprisindeksen justert for avgiftsendringer og uten energivarer. Anslag fra 2. kv. 2023 for PPR 2/23 og 3. kv. 2023 for PPR 3/23. Modellapparatet for korttidsprognoser, SMART, baserer seg på historiske sammenhenger. Den vekter sammen empiriske modeller ut fra tidligere anslagsegenskaper.

3 Periode: 10. juli 2018 – 15. september 2023

1 Periode: Mai 2023 og august 2023. Forventet vekst inneværende og neste kvartal.

2 Periode: 2017–2026. Anslag fra 2023. Tallene for petroleumsinvesteringer inkluderer her investeringer i utenriks sjøfart. Offentlig etterspørsel = offentlig konsum + offentlige investeringer.

3 Periode: Januar 2017 – desember 2023. Anslag fra august 2023.

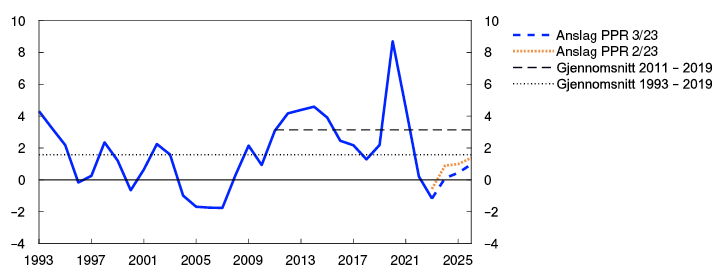

4 Periode: 1993–2026. Anslag fra 2023 for PPR 2/23 og PPR 3/23.

5 Periode: 1. kv. 2000 – 4. kv. 2026. Anslag fra 2023. Realboligpris er beregnet som nominell boligpris deflatert med KPI.

6 Periode: 1. kv. 2012 – 4. kv. 2026. Anslag fra 2. kv. 2023 for PPR 2/23 og 3. kv. 2023 for PPR 3/23.

7 Lindquist, K.-G., H. Solheim og B.H. Vatne (2022). «Norske boligeiere har god gjeldsbetjeningsevne». Staff Memo 8/2022. Norges Bank.

8 Periode: 1. kv. 1983 – 4. kv. 2026. Anslag fra 3. kv. 2023 for PPR 3/23. Gjeldsbelastning er gjeld som andel av disponibel inntekt. Disponibel inntekt er inntekt etter skatt og renteutgifter. Gjeldsbetjeningsgrad er renteutgifter og anslått avdrag på gjeld, som andel av inntekt etter skatt. Rentebelastning er renteutgifter som andel av inntekt etter skatt.

9 Periode: 2017–2026. Anslag fra 2023.

10 Periode: 2017–2026. Anslag fra 2023.

11 Periode: 2017–2026. Anslag fra 2023.

12 Periode: 2009–2026. Anslag fra 2023.

3.2 Arbeidsmarkedet

Arbeidsmarkedet er stramt

Ledigheten er fortsatt lav, og en høy andel av befolkningen er i jobb, se figur 3.12. Samtidig er det tegn til at presset i arbeidsmarkedet avtar. Veksten i sysselsettingen har falt gjennom første halvår i år, etter en markert oppgang gjennom fjoråret. Andelen av befolkningen som er i jobb har også avtatt litt. Sysselsettingen har likevel vært litt høyere enn vi anslo i forrige rapport, og i andre kvartal var det 47 000 flere i jobb enn på samme tid i fjor. Så langt i år har sysselsettingen økt mer enn produksjonen, slik at produktiviteten har gått ned.

Sysselsatte som andel av befolkningen. 15–74 år. Prosent

Ledigheten har økt litt siden forrige rapport, i tråd med anslagene. I august var 54 600 personer registrert som helt ledige, og justert for normale sesongvariasjoner utgjorde ledigheten 1,9 prosent av arbeidsstyrken. Etter at ledigheten begynte å stige i fjor sommer, har det særlig blitt flere ledige innen bygg og anlegg. Også innen de fleste andre yrker har ledigheten økt noe. En del av økningen skyldes at flere ukrainere har kommet inn på arbeidsmarkedet det siste året.

Som følge av at det både er litt flere ledige og flere som er i jobb enn i fjor, har det samlede tilbudet av arbeidskraft økt. Det gjenspeiler blant annet at det har kommet flere innvandrere og litt flere arbeidstakere på korttidsopphold til Norge i løpet av det siste året.

Høy etterspørsel etter arbeidskraft

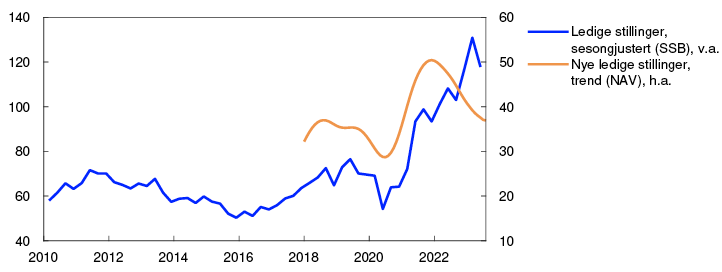

Etterspørselen etter arbeidskraft er høy, selv om den viser tegn til å avta. Ifølge Statistisk sentralbyrås utvalgsundersøkelse falt antall ledige stillinger markert i andre kvartal, men det er fortsatt mange ledige stillinger, se figur 3.13. NAVs statistikk viser samtidig at antallet nye ledige stillinger falt videre de siste månedene og er nær nivået fra før pandemien. At tilstrømmingen av nye ledige stillinger er avtakende, tilsier at også beholdningen av ledige stillinger trolig vil gå videre ned fremover.

Antall ledige stillinger i 1000

Andelen bedrifter i vårt regionale nettverk som melder om knapphet på arbeidskraft var lite endret fra andre til tredje kvartal og er fortsatt litt høyere enn normalt, se figur D. Siden i fjor vår har andelen falt mye. Nivået er klart lavere i de fleste næringer, men det har særlig blitt lettere å rekruttere innen bygg og anlegg.

Utsikter til økt ledighet

Høy etterspørsel etter arbeidskraft indikerer at sysselsettingen vil øke videre den nærmeste tiden, se figur 3.14. Registerstatistikken tyder på at sysselsettingen steg videre i juli, og bedriftene i vårt regionale nettverk venter at sysselsettingen vil fortsette å stige frem mot årsskiftet. Norges Banks forventningsundersøkelse indikerer at veksten i sysselsettingen etter hvert vil avta. Utsikter til lav vekst i norsk økonomi tilsier at sysselsettingen vil avta litt neste år. Deretter fører høyere aktivitetsvekst til at sysselsettingen igjen begynner å øke.

Antall sysselsatte i 1000. Sesongjustert

Antall arbeidstakere på korttidsopphold har økt litt, om lag som ventet. I andre kvartal var det nesten 3000 flere arbeidstakere på korttidsopphold enn på samme tid i fjor. De kommende årene ser vi for oss at antallet vil øke noe videre. At kronekursen har svekket seg det siste året kan bidra til å dempe oppgangen i antall arbeidstakere på korttidsopphold, men det er stor usikkerhet om hvor stor denne effekten vil være.

Som følge av krigen i Ukraina har antall ukrainere i Norge økt markert, og norske myndigheter anslår at antallet ukrainere vil øke videre neste år. Det vil trolig ta noe tid før hoveddelen av denne gruppen kommer inn i arbeidsmarkedet.

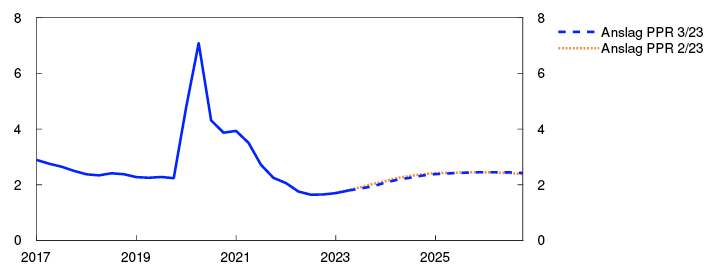

Med utsikter til svak vekst i sysselsettingen de nærmeste årene venter vi at arbeidsledigheten vil ta seg noe opp. Vi anslår at ledigheten vil øke til om lag 2,4 prosent i løpet av de neste par årene og deretter holde seg nær dette nivået ut prognoseperioden, se figur 3.15. Ledigheten vil da være litt over nivået fra de siste årene før pandemien. Anslagene for ledigheten er litt nedjustert fra forrige rapport i år og neste år, men er deretter lite endret.

Registrert ledighet som andel av arbeidsstyrken. Sesongjustert. Prosent

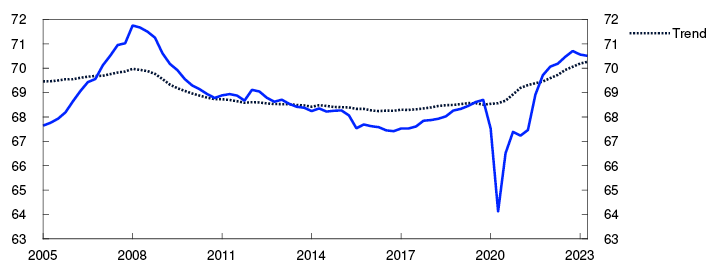

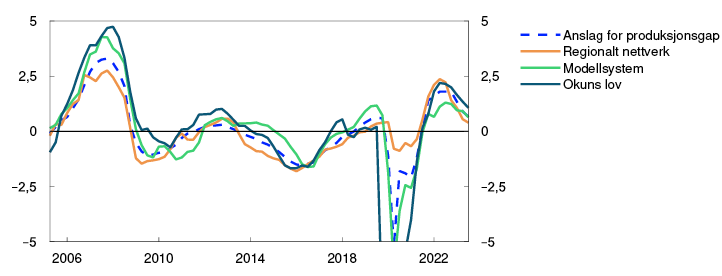

Kapasitetsutnyttingen avtar

Vi venter at kapasitetsutnyttingen vil avta fremover og komme under et normalt nivå i løpet av neste år. Deretter er det utsikter til at kapasitetsutnyttingen vil være lavere enn normalt, men at den øker litt i 2026.

Kapasitetsutnyttingen, eller produksjonsgapet, uttrykker hvor mye av de samlede ressursene i økonomien som er i bruk. Produksjonsgapet er definert som den prosentvise forskjellen mellom den faktiske produksjonen (BNP for Fastlands-Norge) og produksjonspotensialet i fastlandsøkonomien. Produksjonspotensialet avgjøres av produktivitetsutviklingen og sysselsettingspotensialet. Den potensielle sysselsettingen kan tolkes som det høyeste nivået på sysselsettingen som kan opprettholdes over tid uten at lønns- og prisveksten tiltar. Produksjonspotensialet og produksjonsgapet kan ikke observeres og må derfor anslås. Vårt anslag på produksjonsgapet bygger på en samlet vurdering av en rekke indikatorer og modeller, der vi særlig legger vekt på utviklingen i arbeidsmarkedet.

Etter vår vurdering steg kapasitetsutnyttingen inn i fjoråret og holdt seg godt over et normalt nivå gjennom året, se figur 3.C. I denne perioden var arbeidsledigheten lav, det var mange ledige stillinger og en høy andel av bedriftene i vårt regionale nettverk meldte om kapasitetsproblemer. Samtidig tiltok lønnsveksten.

Prosent

Så langt i år er det flere tegn til at kapasitetsutnyttingen har avtatt. Veksten i norsk økonomi falt gjennom første halvår. I tredje kvartal meldte færre bedrifter i Regionalt nettverk om kapasitetsproblemer. I tillegg har arbeidsledigheten økt litt, og antall ledige stillinger har falt. Samtidig anslår vi nå en mindre nedgang i kapasitetsutnyttingen gjennom 2023 enn i forrige rapport. Det må ses i lys av at sysselsettingen er høyere enn anslått, og både registertall og kontaktene i regionalt nettverk indikerer videre oppgang i sysselsettingen frem mot årsskiftet. Videre var andelen bedrifter i Regionalt nettverk som meldte om knapphet på arbeidskraft lite endret i tredje kvartal. Vårt modellsystem for å anslå produksjonsgapet, som er basert på informasjon om blant annet BNP for Fastlands-Norge, arbeidsledighet, lønnsvekst og innenlandsk prisstigning, indikerer noe nedgang i kapasitetsutnyttingen i tredje kvartal. Vår samlede vurdering er at produksjonsgapet avtar til 0,7 prosent i tredje kvartal.

Fremover venter vi at produksjonsgapet avtar videre og når en bunn på -0,9 prosent ved utgangen av 2025. Utsikter til nedgang i husholdningenes konsum og lavere boliginvesteringer vil bidra til nedgangen. Anslagene for kapasitetsutnyttingen er litt oppjustert for i år og neste år, og er deretter lite endret.

De siste årene har produktivitetsutviklingen vært svak, se figur 3.D. Produktiviteten har utviklet seg svakt i de fleste næringer. Svakere produktivitet enn ventet gjør at vi har nedjustert anslaget på økonomiens produksjonspotensial litt i år, se tabell 3.A. Utsikter til litt høyere befolkningsvekst har ført til at vi har oppjustert anslaget på produksjonspotensialet fremover.

Produktivitet. Kvartalsvekst. Glidende snitt. Prosent

Tabell 3.A Produksjon og produksjonspotensial1

|

Endring i anslag fra Pengepolitisk rapport 2/23 i parentes |

Prosentvis endring fra foregående år |

|||||

|

1995–2009 |

2010–2022 |

2023 |

2024 |

2025 |

2026 |

|

|

BNP for Fastlands-Norge |

3,1 |

2,0 |

1,3 (0,1) |

0,3 (0,1) |

0,8 (-0,1) |

1,4 (0,0) |

|

Produksjonspotensialet |

3,1 |

1,8 |

2,2 (-0,1) |

1,4 (0,1) |

1,3 (0,0) |

1,4 (0,1) |

|

Sysselsettingspotensialet |

0,8 |

1,1 |

1,5 (0,1) |

0,7 (0,2) |

0,7 (0,0) |

0,7 (0,1) |

|

Underliggende produktivitetsvekst |

2,3 |

0,6 |

0,7 (-0,2) |

0,6 (-0,1) |

0,6 (0,0) |

0,6 (0,0) |

1 Bidraget fra veksten i sysselsettingspotensialet og produktiviteten summerer ikke nødvendigvis eksakt til veksten i produksjonspotensialet grunnet avrundinger.

1 Periode: 2. kv. 2005 – 4. kv. 2023. Regionalt nettverk er gjennomsnittet av kapasitetsutnyttingsindikatorene i Regionalt nettverk etter at de er regnet om til produksjonsgap ved hjelp av en enkel modellberegning.

I modellsystemet for produksjonsgap inngår informasjon om BNP, sysselsetting, arbeidsledighet, lønnsvekst, inflasjon, boligpriser og kreditt. For nærmere beskrivelse av modellene se Furlanetto et al. (2023). ”Norges Bank Output Gap Estimates: Forecasting Properties, Reliability, Cyclical Sensitivity and Hysteresis.” Oxford Bulletin of Economics and Statistics 85.1, 238–267. ”Okuns lov” er basert på et estimert avvik fra trend i den registrerte ledigheten som andel av arbeidsstyrken.

2 Periode: 1. kv. 2005 – 4. kv. 2023. Produktivitetsveksten i Regionalt Nettverk er regnet ut som hva bedriftene rapporterer om vekst i produksjonen fratrukket vekst i sysselsettingen. Observasjonen for 4.kv. 2023 er basert på hva bedriftene forventer. Det er så tatt tre kvartalers glidende sentrert snitt. Observasjoner fra Regionalt nettverk for 2020 er fjernet grunnet skalautfordringer under pandemien, se Regionalt nettverk rapport 2/20. Produktivitetsveksten i kvartalsvis nasjonalregnskap er gitt som Fastlands-BNP per sysselsatt. Det er så tatt fem kvartalers glidende sentrert snitt. Sysselsatte er korrigert for permitteringer under pandemien.

1 Periode: 1. kv. 2005 – 2. kv. 2023. Trenden bygger på modellestimater for ulike befolkningsgrupper og er fremskrevet ved hjelp av befolkningsframskrivinger fra SSB. Se ramme i PPR 3/21 for detaljer.

2 Periode: SSB: 1. kv. 2010 – 2. kv. 2023. NAV: Jan. 2018 – aug. 2023. P.g.a. brudd i NAVs statistikk ved inngangen til 2018 vises kun tall fra jan. 2018.

3 Periode: 1. kv. 2017 – 4. kv. 2026. Anslag for sysselsetting fra 2. kv. 2023 for PPR 2/23 og 3. kv. 2023 for PPR 3/23.

4 Periode: 1. kv. 2017 – 4. kv. 2026. Anslag fra 2. kv. 2023 for PPR 2/23 og 3. kv. 2023 for PPR 3/23.

3.3 Priser og lønninger

Fortsatt høy prisvekst

Prisveksten har avtatt gjennom sommeren, men er fortsatt klart høyere enn inflasjonsmålet på 2 prosent. I august var konsumprisindeksen (KPI) 4,8 prosent høyere enn samme måned i fjor. Det var 1,3 prosentenheter lavere enn anslått i forrige rapport og skyldes i hovedsak at energiprisene har vært lavere enn ventet.

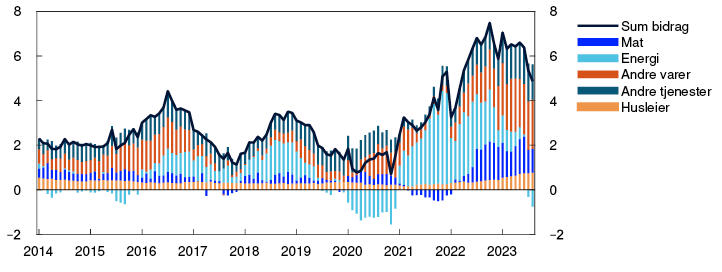

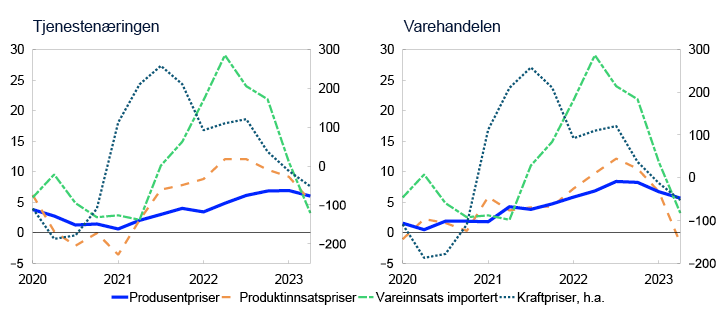

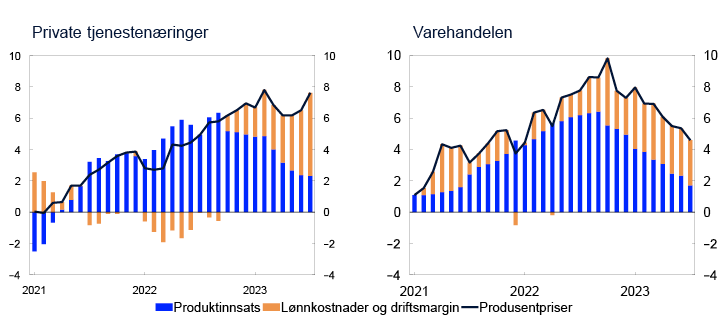

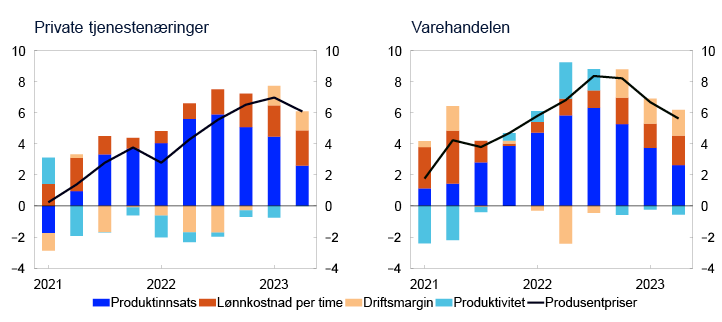

I 2021 var det en markert oppgang i energipriser som bidro til høyere prisvekst, se figur 3.16. Gjennom 2022 økte også matvareprisene mye. Veksten i både varepriser og tjenestepriser har holdt seg høy i 2023. Den markerte oppgangen i energi- og råvarepriser i 2021 og deler av 2022 har bidratt til oppgangen i vare- og tjenesteprisene den siste tiden, se «Inflasjonen drives i økende grad av lønn og driftsmarginer». Siden nyttår har også prisveksten på husleier, som normalt er en treg størrelse med stor vekt i KPI, tatt seg tydelig opp.

KPI. Tolvmånedersvekst. Prosent. KPI fordelt på undergrupper. Prosentenheter

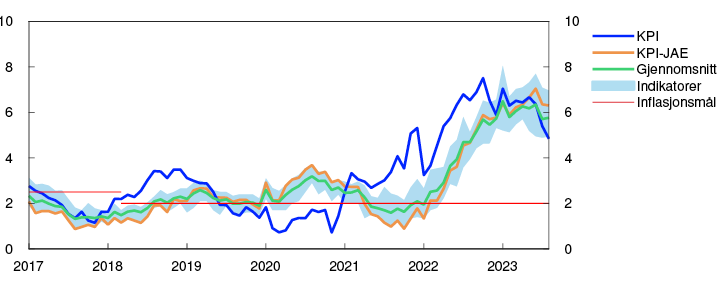

Underliggende prisvekst har samlet sett avtatt siden forrige rapport. Tolvmånedersveksten i KPI justert for avgiftsendringer og uten energivarer (KPI-JAE) avtok til 6,3 prosent i august, se figur 3.17. Det var om lag som anslått ved forrige rapport. Også andre indikatorer for underliggende inflasjon har falt i sommer, og gjennomsnittet av indikatorene er nå lavere enn veksten i KPI-JAE.

KPI og indikatorer for underliggende inflasjon. Tolvmånedersvekst. Prosent

Prisimpulser fra utlandet avtar

Prisveksten på importerte varer har holdt seg høy gjennom sommeren. Det må ses i sammenheng med at kronekursen svekket seg gjennom første halvår. Importert prisvekst har vært høyere enn anslått i forrige rapport.

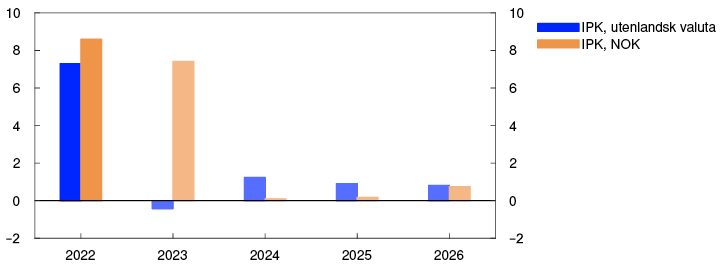

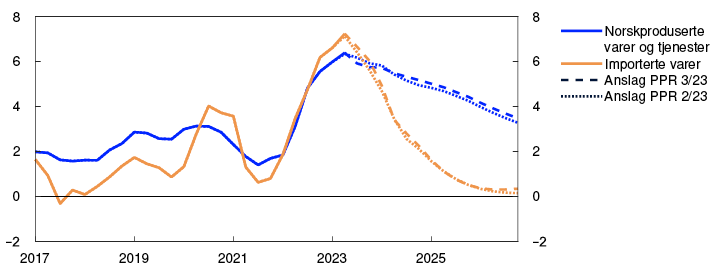

Etter en sterk økning i internasjonale fraktpriser etter pandemien er kostnaden ved å frakte varer nå tilbake på normale nivåer. Prisene på energi og andre råvarer har også falt. Sammen med avtakende prisvekst på varer vi importerer fra våre handelspartnere bidrar dette til svakere prisimpulser fra utlandet, se figur 3.18. Svekkelsen i valutakursen gjennom våren bidrar derimot til at impulsene på norske konsumvarer holder seg oppe i 2023. De neste årene anslår vi at importert prisvekst vil avta, og bidra til å trekke ned samlet prisvekst. Anslagene er litt høyere enn i forrige rapport.

Internasjonale prisimpulser til importerte konsumvarer (IPK) inkludert frakt i norsk og utenlandsk valuta. Årsvekst. Prosent

Innenlandske forhold holder prisveksten oppe

Prisveksten på norskproduserte varer og tjenester har steget mye de siste årene, se figur 3.19. Dette henger sammen med at prisene på innsatsvarer har økt mye, og at lønnsveksten har tiltatt samtidig som produktivitetsveksten har vært lav. De siste månedene har prisveksten på norskproduserte varer og tjenester avtatt og vært lavere enn anslått i forrige rapport.

Norskproduserte varer og tjenester og importerte varer i KPI-JAE. Firekvartalersvekst. Prosent

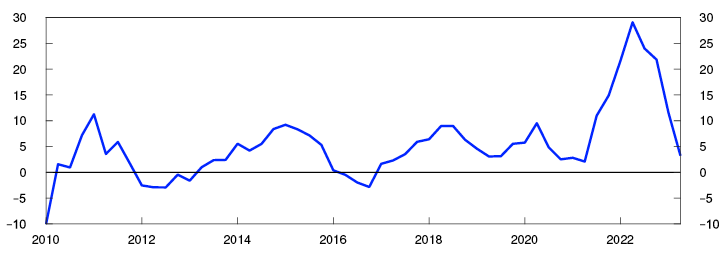

Gjennom fjoråret bidro høye strømpriser til å øke kostnadene for bedriftene. Nå har strømprisene falt. Det reduserer kostnadene og vil bidra til å dempe den innenlandske prisveksten fremover (se utdyping i Pengepolitisk rapport 3/2022 om hvordan kraftpriser påvirker bedriftenes kostnader og konsumprisene). Prisveksten på importert vareinnsats har også avtatt markert fra fjorårets høye nivåer, se figur 3.20. Dette vil trolig også bidra til å dempe den innenlandske prisveksten fremover. Utsikter til lavere kapasitetsutnytting trekker også i retning av lavere prisvekst.

Firekvartalersvekst. Prosent

På den annen side ser vi tegn til at andrerundeeffekter i form av høyere lønnskostnader og driftsmarginer i økende grad har bidratt til prisveksten den siste tiden, se «Inflasjonen drives i økende grad av lønn og driftsmarginer». Fremover venter vi at slike andrerundeeffekter vil bidra til at prisveksten avtar saktere enn bortfallet av de opprinnelige prisimpulsene. Vi anslår at prisveksten på norskproduserte varer og tjenester vil avta resten av året og inn i neste år. Fra midten av neste år er anslagene for prisveksten på norskproduserte varer og tjenester litt høyere enn forrige rapport, se figur 3.19. Dette kan særlig ses i sammenheng med litt høyere utsikter til lønnsveksten fremover.

Trolig har vi nå inflasjonstoppen bak oss. Vi venter at veksten i KPI-JAE skal avta fra og med tredje kvartal i år. Høyere anslag på innenlandsk prisvekst bidrar til at anslaget på KPI-JAE er litt oppjustert fremover.

Energipriser trekker ned prisveksten fremover

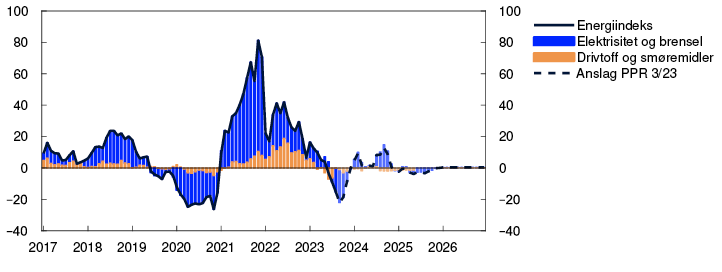

Energiindikatoren som inngår i KPI har falt med 15 prosent de siste tolv månedene, se figur 3.21. Det er særlig kraftprisene som har avtatt og bidrar til nedgangen i energipriser, se «Prisen på olje har steget».

Energiindeks. Tolvmånedersvekst. Prosent. Bidrag til vekst i energiindeks. Prosentenheter

Vi legger til grunn fremtidspriser på kraft og petroleumsprodukter for å anslå konsumprisene på energi. I tillegg tas det hensyn til andre faktorer som avgifter og nettleie. Fremtidsprisene for resten av 2023 har samlet sett falt siden forrige rapport. Dette bidrar til at energiprisene vil trekke prisveksten mer ned på kort sikt enn vi la til grunn da. Også lengre frem venter vi at energiprisene vil bidra til å dempe prisveksten, men mindre enn vi la til grunn i juni.

Høyere lønnsvekst

Som følge av høy prisvekst, et stramt arbeidsmarked og god lønnsomhet i deler av næringslivet har lønnsveksten tatt seg opp de siste par årene. I fjor økte lønningene med 4,3 prosent.

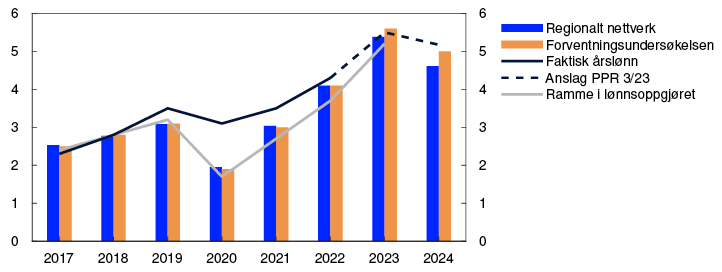

Vi anslår at årslønnsveksten vil øke videre til 5,5 prosent i år, noe over rammen for frontfagoppgjøret. Anslaget er uendret fra forrige rapport. Lønnsstatistikk for andre kvartal i år indikerer at lønnsveksten har utviklet seg om lag som vi så for oss i juni. Partene i arbeidslivet har oppjustert sine forventninger noe, og forventer nå en lønnsvekst på 5,6 prosent i år, se figur 3.22. Kontaktene i vårt regionale nettverk venter fortsatt at lønningene i egen bedrift øker med 5,4 prosent i år.

Årslønnsvekst. Prosent

Utsikter til lavere prisvekst og kapasitetsutnytting vil dempe lønnsveksten gradvis i årene fremover. For neste år anslår vi en årslønnsvekst på 5,2 prosent. Det er høyere enn i forrige rapport og må ses i sammenheng med at både prisveksten og kapasitetsutnyttingen ser ut til å bli høyere enn tidligere anslått. Høyere oljepris og utsikter til høyere aktivitet i petroleumsrettede næringer trekker også i retning av høyere lønnsvekst enn tidligere anslått, blant annet som følge av økt lønnsomhet i deler av industrien. Oppjusteringen er også i tråd med at partene i arbeidslivet har oppjustert sine forventninger til lønnsveksten neste år. Samlet forventer de nå en lønnsvekst i 2024 på 5,0 prosent. Også lønnsanslagene for årene fremover er litt oppjustert siden forrige rapport.

Ifølge forventningsundersøkelsen venter partene i arbeidslivet at reallønnen øker litt i 2023. Vi ser for oss en nedgang i reallønningene i år på 0,3 prosent, se figur 3.23. Det må ses i lys av at utsiktene for prisveksten har steget siden lønnsoppgjøret i vår. Vi anslår at reallønnen øker med i overkant 1 prosent årlig i snitt fra 2024 til 2026, i tråd med anslått produktivitetsvekst og bedring i bytteforholdet.

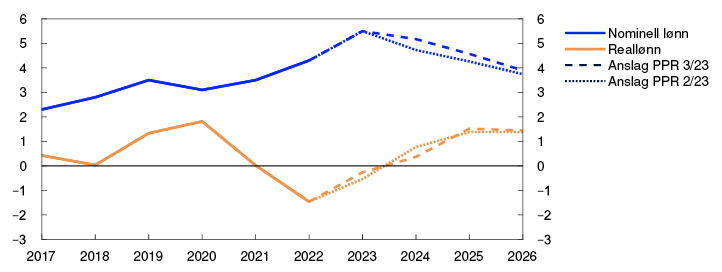

Årsvekst. Prosent

Usikkerheten er større når prisveksten er høy

Det er stor usikkerhet knyttet til pris- og lønnsutviklingen fremover. En modellteknisk øvelse tyder på at inflasjonsusikkerheten er større enn normalt både på kort og mellomlang sikt, se «Indikatorer for usikkerhet på kort og mellomlang sikt». Drivkreftene som har bidratt til den markerte oppgangen i prisveksten de siste årene ventes å bidra til lavere prisvekst fremover. Samtidig er det andre drivkrefter som vil bidra til at prisveksten holder seg oppe (se «Inflasjonen drives i økende grad av lønn og driftsmarginer»). Dette gjør det vanskeligere å anslå hvor lang tid det vil ta å få ned prisveksten.

Det er også stor usikkerhet knyttet til den fremtidige produktivitetsveksten. Vi anslår at produktivitetsveksten gradvis vil øke gjennom prognoseperioden. Dersom produktivitetsveksten blir svakere enn anslått, kan prisveksten avta mer langsomt enn vi nå ser for oss.

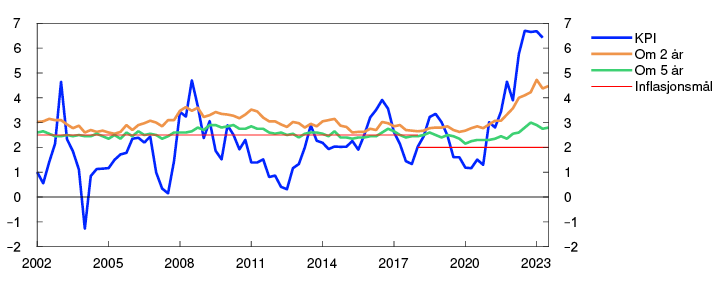

Forventningene til fremtidig prisvekst økte litt i tredje kvartal ifølge Norges Banks forventningsundersøkelse. Forventningene ligger over inflasjonsmålet på 2 prosent, både to og fem år frem i tid, se figur 3.24. Dersom inflasjonsforventningene forblir høye, kan det føre til at det tar lengre tid før inflasjonspresset avtar enn vi nå legger til grunn.

Forventninger til inflasjonen frem i tid. Prosent

Indikatorer for usikkerhet på kort og mellomlang sikt

Forventninger og anslag om den økonomiske utviklingen fremover vil alltid være forbundet med stor usikkerhet. Denne usikkerheten vil variere over tid og vurderinger av usikkerhetsbildet er sentralt for økonomiske beslutninger og utforming av økonomisk politikk, inkludert pengepolitikk. Som et hjelpemiddel i å forstå makroøkonomisk usikkerhet benytter vi et modellrammeverk til å tallfeste usikkerheten knyttet til utviklingen i tre sentrale makroøkonomiske størrelser; produksjon-, boligpris- og konsumprisvekst. Modellene bidrar til å belyse usikkerhet rundt et sett med punktanslag, men gir oss ikke informasjon om den mest sannsynlige utviklingen fremover. Det enkle modellrammeverket gir oss en indikator for risikoutviklingen over tid, men vil ikke kunne gi en fullstendig beskrivelse av usikkerheten. Våre samlede vurderinger av risikoen fremover vil alltid være en kombinasjon av skjønn og modellberegninger.

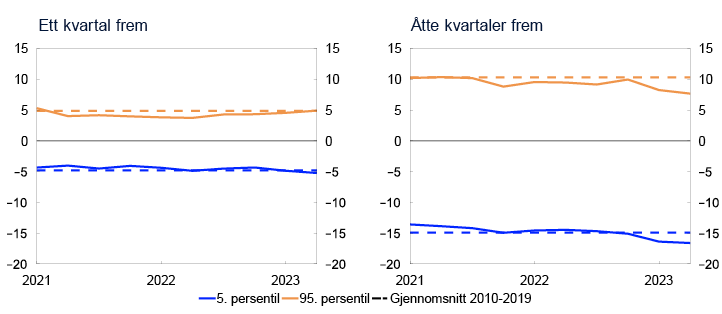

Modellene benytter kvantilregresjoner med flere ulike indikatorer til å anslå fordelingen til produksjon-, boligpris- og konsumprisveksten frem i tid. Usikkerhet kan variere over tid og være asymmetrisk. En formell evaluering av rammeverket indikerer at det har gode empiriske egenskaper.1 I denne boksen benytter vi differansen mellom medianen og henholdsvis 95. og 5. persentil i modellapparatets estimerte fordeling fremover som et mål på opp- og nedsiderisiko. Figurene nedenfor viser hvordan opp- og nedsiderisikoen for de ulike variablene har utviklet seg over tid. De illustrerer både endringer i størrelsen på det estimerte utfallsrommet, og om det er betydelig asymmetri på tvers av opp- og nedsiden.

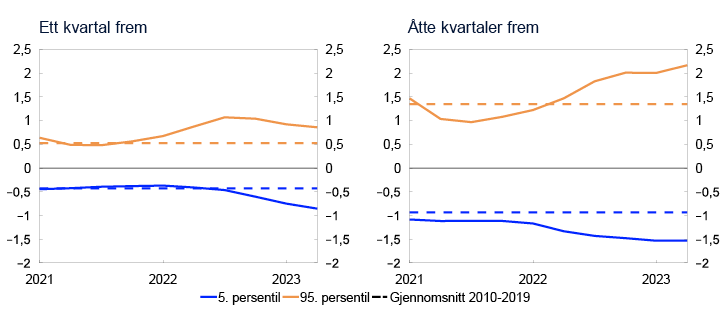

Usikkerheten rundt inflasjonsutviklingen har ifølge modellene økt mye de siste årene. Venstre panel i figur 3.E viser at størrelsen på usikkerheten på kort sikt er stor sammenlignet med det historiske snittet. Modellene indikerte i slutten av 2021 at usikkerheten var skjev i retning høyere inflasjon. Skjevheten toppet seg i 2022. Den har vært fallende siden årsskiftet og er nå mer balansert. Utviklingen forklares særlig av at prisveksten på en rekke importerte innsatsvarer har avtatt. Også på mellomlang sikt er usikkerheten høy i en historisk sammenheng, og har fortsatt å stige den siste tiden, se høyre panel i figur 3.E. På denne horisonten stiger oppsiderisikoen mer enn nedsiderisikoen. Det gjør at risikobildet er blitt mer asymmetrisk lenger frem. Dette drives i stor grad av at inflasjonen den siste tiden har vært høy. I modellene vil tidligere utvikling i inflasjon påvirke forventet fremtidig usikkerhet rundt inflasjonen. Høy inflasjon i dag innebærer derfor risiko for høyere inflasjon også fremover.

Differanse mellom ulike persentiler og median fra kvantilregresjoner. Firekvartalersvekst i KPI-JAE. Prosentenheter

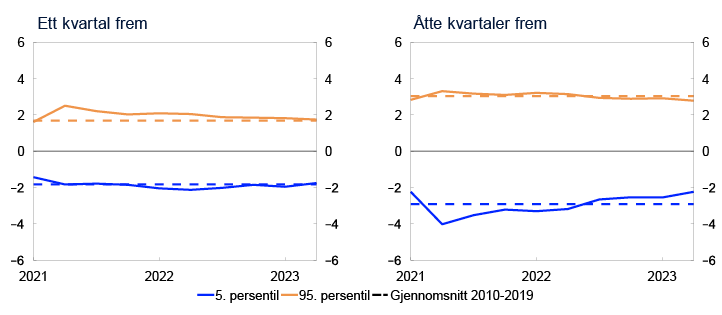

For produksjonsveksten indikerer modellene at usikkerheten rundt utviklingen på kort sikt er på normale nivåer og det er lite asymmetri, se venstre panel i figur 3.F. På mellomlang sikt er usikkerheten litt mindre enn det historiske snittet, og noe skjev mot oppsiden, se høyre panel i figur 3.F. Med dette menes at det er litt høyere sannsynlighet for betydelig høyere vekst enn ventet sammenlignet med betydelig lavere vekst. Det er særlig svakere vekst i husholdningskreditten som bidrar til lavere samlet usikkerhet på mellomlang sikt for produksjonsveksten. Dette kan skyldes at rask oppbygging av kreditt historisk har økt sannsynligheten for en finansiell krise, for eksempel i forkant av bankkrisen på 80-tallet og finanskrisen i 2008. Lav kredittvekst kan derfor redusere nedsiderisikoen knyttet til produksjonsveksten.

Differanse mellom ulike persentiler og median fra kvantilregresjoner. Firekvartalersvekst i BNP for Fastlands-Norge. Prosentenheter

Modellene indikerer at usikkerheten knyttet til boligprisveksten fremover er nær det historiske snittet på kort sikt, se venstre panel i figur 3.G. På mellomlang sikt er utviklingen skjev mot nedsiden, se høyre panel i figur 3.G. På denne horisonten har oppsiderisikoen falt og nedsiderisikoen blitt større gjennom det siste året. Det er i stor grad fallet i husholdningenes realdisponible inntekt og en svakere vekst i husholdningskreditten som forklarer denne utviklingen i modellene.

Differanse mellom ulike persentiler og median fra kvantilregresjoner. Firekvartalersvekst i boligpriser. Prosentenheter

1 Bowe, F., S.J. Kirkeby, I.H. Lindalen, K.A. Matsen, S.S. Meyer og Ø. Robstad (2023). «Quantifying macroeconomic uncertainty in Norway». Staff Memo 13/2023. Norges Bank.

2 Periode: 1. kv. 2021 – 2. kv. 2023. Figurene viser utvikling i forskjellen mellom 5. og 95. persentil fra medianen for modellanslått fordeling av konsumprisveksten henholdsvis ett og åtte kvartaler frem. Stiplet linje indikerer gjenomsnittlig 5. og 95. persentil mellom 2010 og 2019.

3 Periode: 1. kv. 2021 – 2. kv. 2023. Figurene viser utvikling i forskjellen mellom 5. og 95. persentil fra medianen for modellanslått fordeling av BNP-veksten henholdsvis ett og åtte kvartaler frem. Stiplet linje indikerer gjenomsnittlig 5. og 95. persentil mellom 2010 og 2019.

4 Periode: 1. kv. 2021 – 2. kv. 2023. Figurene viser utvikling i forskjellen mellom 5. og 95. persentil fra medianen for modellanslått fordeling av boligprisveksten henholdsvis ett og åtte kvartaler frem. Stiplet linje indikerer gjenomsnittlig 5. og 95. persentil mellom 2010 og 2019.

1 Periode: Januar 2014 – august 2023. I statistikken forekommer noen avvik mellom summen av komponentene og samlet prisvekst.

2 Periode: Januar 2017 – august 2023. KPI-JAE: Konsumprisindeksen justert for avgiftsendringer og uten energivarer. Gjennomsnitt: Gjennomsnittsverdi av tolvmånedersvekst for andre indikatorer for underliggende inflasjon (KPIM, KPIXE, 20 prosent trimmet snitt, vektet median, KPIXV, KPI sjelden og KPIF) og KPI-JAE. Indikatorer: Høyeste og laveste tolvmånedersvekst for andre indikatorer for underliggende inflasjon.

3 Periode: 2022–2026. Priser på konsumvarer Norge importerer. Anslag fra 2023.

4 Periode: 1. kv. 2017 – 4. kv. 2026. KPI-JAE: Konsumprisindeksen justert for avgiftsendringer og uten energivarer. Anslag fra 2. kv. 2023 for PPR 2/23 og 3. kv. 2023 for PPR 3/23.

5 Periode: 1. kv. 2010 – 2. kv. 2023. Prisindeks for importert vareinnsats, fra statistikk for utenrikshandel med varer.

6 Periode: Januar 2017 – desember 2026. Anslag fra august 2023. Energiindeksen er en sammenvektet serie for viktige energivarer i KPI. Bidraget viser tilnærmet bidrag fra henholdsvis ”elektrisitet og brensel” og ”drivstoff og smøremidler”.

7 Periode: 2017–2024. Årslønn: Faktisk årslønn fra Statistisk sentralbyrå. Norges Banks anslag for 2023 og 2024. Forventningsundersøkelsen: Partene i arbeidslivets forventninger til årslønnsvekst i inneværende år målt ved Norges Banks forventningsundersøkelse i 3. kvartal hvert år. Regionalt nettverk: Forventninger til lønnsvekst i egen virksomhet i inneværende år målt i 3. kvartal hvert år. For 2024: Tilsvarende forventninger til lønnsvekst for neste år (3. kvartal 2024).

8 Periode: 2017–2026. Anslag fra 2023 for PPR 2/23 og PPR 3/23. Reallønn: Nominell årslønnsvekst fratrukket KPI-vekst.

9 Periode: 1. kv. 2002 – 3. kv. 2023. Forventninger til inflasjonen på 2 års sikt er gjennomsnitt av forventningene blant husholdninger, næringslivsledere, økonomer og partene i arbeidslivet. Forventningene til inflasjonen på 5 års sikt er gjennomsnitt av forventningene blant økonomer og partene i arbeidslivet.

Kortdata hjelper oss å lage anslag på husholdningenes konsum

Siden koronapandemien har Norges Bank mottatt aggregerte korttransaksjonsdata for en stor andel av norske husholdninger. Kortdata gir oss nyttig informasjon om utviklingen i konsumet slik det måles i nasjonalregnskapet i sanntid, og hjelper oss å gi prognoser på konsumet i nasjonalregnskapet.

Husholdningenes konsum utgjør om lag 50 prosent av BNP for Fastlands-Norge. En god forståelse av husholdningenes økonomiske tilpasning er viktig for å treffe beslutninger i pengepolitikken. Nasjonalregnskapet og annen offisiell statistikk er hovedkilden til informasjon om husholdningenes tilpasning, men publiseres med et tidsetterslep og gir kun informasjon om den samlede månedsutviklingen. Under koronapandemien begynte Norges Bank å motta daglige korttransaksjonsdata. Denne informasjonen var svært nyttig for å forstå utviklingen i husholdningenes konsum i sanntid, i en periode der det var store svingninger i forbruket.1 De siste årene har vi jobbet for å motta kortdata fra flere aktører slik at vi kan fange opp en større del av husholdningenes forbruk og bedre forstå husholdningenes tilpasning.

Vi mottar nå løpende transaksjonsdata fra BankID BankAxept, TietoEvry og Nets Branch Norway på daglig frekvens fordelt på ulike konsumkategorier. Dataene er aggregert opp på landsbasis og inneholder ikke personsensitiv informasjon. Til sammen dekker transaksjonsdataene vi mottar over 90 prosent2 av alle debet- og kredittkorttransaksjoner. Det vil si at vi får god løpende informasjon om nordmenns kortbruk i Norge, men ikke utlendingers kjøp i Norge.

Korttransaksjoner dekker en stor andel av det løpende konsumet til norske husholdninger. Samtidig er det flere konsumgrupper hvor det er mer vanlig å betale med faktura fremfor bankkort, for eksempel bilkjøp og elektrisitet. Dersom vi sammenlikner korttransaksjonene på varekjøp med verditall på varekonsumet i nasjonalregnskapet utenom elektrisitet og biler, finner vi at disse følger hverandre tett, se venstre panel i figur 3.H.

Deler av vare- og tjenestekonsum i nasjonalregnskapet og korttransaksjonsdata. Verdi. Mrd. kr. Ujustert

Samvariasjonen mellom kortdata og nasjonalregnskapet er dårligere for tjenestekonsumet4 enn for varekonsumet5, se høyre panel i figur 3.H. Det kan blant annet skyldes at nasjonalregnskapet også fanger opp utlendingers kjøp i Norge.

Når vi lager anslag på husholdningenes konsum, ønsker vi å anslå den underliggende aktiviteten i norsk økonomi, korrigert for sesongvariasjoner og bevegelser i priser. Dersom vi justerer for sesongvariasjon6, ser vi at samvariasjonen og dataenes anslagsegenskaper er dårligere.

For å kunne bruke kortdataene til å lage prognoser for utviklingen i konsumet har vi derfor utviklet flere enkle modeller. Modellene tar utgangspunkt i den historiske samvariasjonen mellom kortdata og nasjonalregnskapet, og brukes til å gi direkte anslag på konsumet for perioder der kortdata er tilgjengelig, men nasjonalregnskapet ikke er publisert. Modellene er estimert i pseudorealtid. Det vil si at de kun benytter informasjon som var tilgjengelig da anslaget ble laget, men er estimert på siste tilgjengelige publisering av nasjonalregnskapet. En utfordring med transaksjonsdataene er at vi har svært kort historikk.

Tabell 3.B viser den relative anslagsbommen til en enkel modell med kortdata og en enkel modell uten kortdataene. Til å anslå sesongjustert tjenestekonsum er modellen med kortdata bedre enn en enkel modell. Forbedringen i anslagsegenskapene til modellen som inneholder kortdata er likevel mindre for tjenestekonsumet enn for komponenter i varekonsumet. Kortdata er særlig nyttig til å anslå kjøp av dagligvarer i nasjonalregnskapet sammenlignet med en enkel modell uten kortdata.

Tabell 3.B RMSE1 for ujustert verdi vs. sesongjustert volum for vare- og tjenestekonsumet

Prosent. Januar 2020 – juni 2023

|

Enkel modell uten kortdata |

Modell med kortdata |

Anslagsforbedring2 |

|

|

Konsum t+1 |

Konsum t+1 |

Konsum t+1 |

|

|

Sesongjustert volum |

|

|