Pengepolitiske vurderinger

Oppgangen i norsk økonomi har fortsatt. Siden forrige pengepolitiske rapport har aktiviteten steget videre og arbeidsledigheten har falt. Økt smittespredning og omfattende smitteverntiltak ventes å dempe aktiviteten den nærmeste tiden. Når smitten etter hvert avtar og tiltakene lettes på, vil den økonomiske oppgangen trolig fortsette. Stigende lønnsvekst og høyere prisvekst på varene vi importerer ventes å løfte den underliggende inflasjonen fremover. Hensynet til å stabilisere inflasjonen rundt målet på noe sikt tilsier at styringsrenten økes mot et mer normalt nivå.

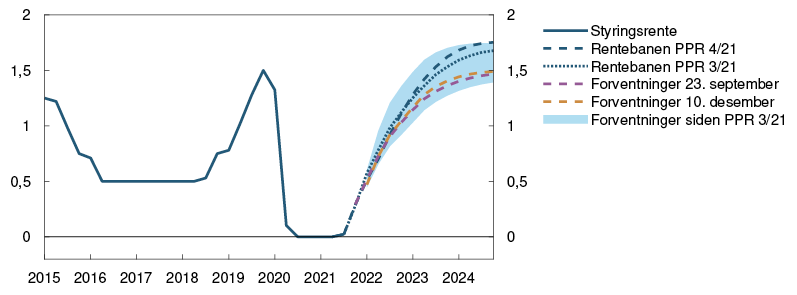

Norges Banks komité for pengepolitikk og finansiell stabilitet vedtok på møtet 15. desember å sette styringsrenten opp fra 0,25 til 0,5 prosent. Slik komiteen nå vurderer utsiktene og risikobildet, vil styringsrenten mest sannsynlig bli satt videre opp i mars.

Økt koronasmitte bremser oppgangen internasjonalt

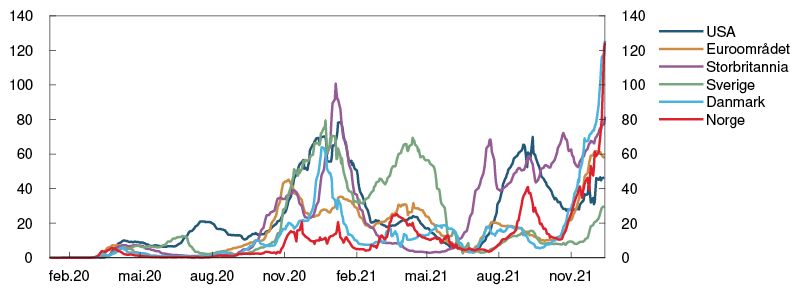

Den økonomiske aktiviteten hos Norges handelspartnere har fortsatt å stige. I tredje kvartal var BNP-veksten for handelspartnerne samlet litt høyere enn anslått i Pengepolitisk rapport 3/21, og den økonomiske aktiviteten er nå høyere enn før pandemien. Gjennom høsten har antall nye koronasmittede økt betydelig i Europa, og det er innført strengere smitteverntiltak. Samtidig skaper virusvarianten omikron stor usikkerhet om det videre forløpet for pandemien. Den økonomiske veksten hos handelspartnerne ventes derfor å avta den nærmeste tiden.

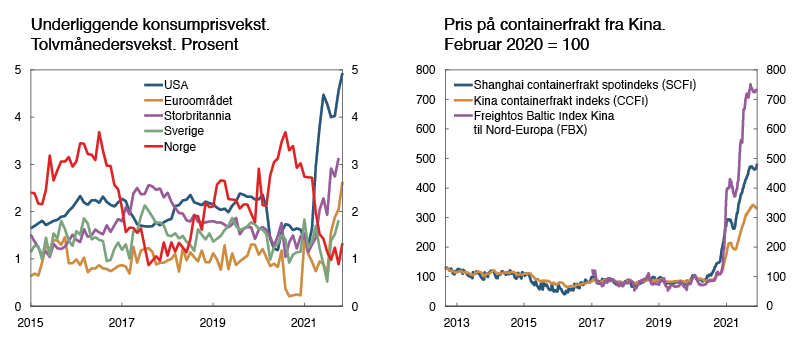

Rask oppgang i etterspørselen og forsinkelser i produksjon og distribusjon av varer har gitt lange leveringstider, en kraftig oppgang i fraktrater og store prisøkninger på en del varer og tjenester. Sammen med høye energipriser har dette dempet den økonomiske veksten hos handelspartnerne og bidratt til en kraftig oppgang i den samlede konsumprisveksten i mange land. Inflasjonsforventningene har økt, og det er utsikter til at den underliggende prisveksten hos handelspartnerne blir høyere enn anslått i forrige rapport.

Figur A Økt smitte i mange land1 Nye smittetilfeller per 100 000 innbyggere. Syvdagers glidende gjennomsnitt

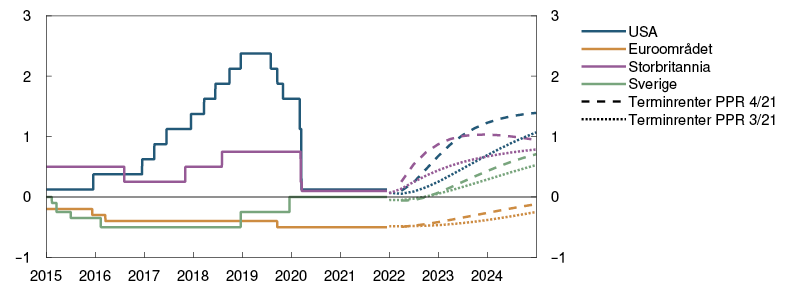

Utsikter til høyere prisvekst har bidratt til å løfte styringsrenteforventningene hos våre viktigste handelspartnere. Markedsprisingen indikerer nå forventninger om at styringsrentene hos flere av handelspartnerne vil bli satt opp i løpet av neste år. Langsiktige statsobligasjonsrenter er lite endret.

Gassprisene har fortsatt å stige, mens oljeprisen er lite endret siden forrige rapport. Den siste tiden har økt smitte og usikkerhet om den nye virusvarianten skapt svingninger i finansmarkedene. Kronen har svekket seg og er nå svakere enn anslått i forrige rapport.

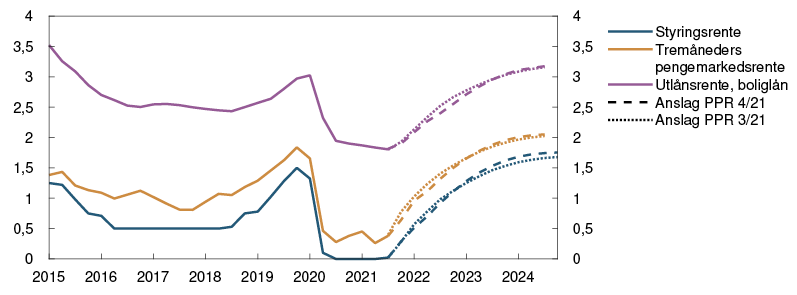

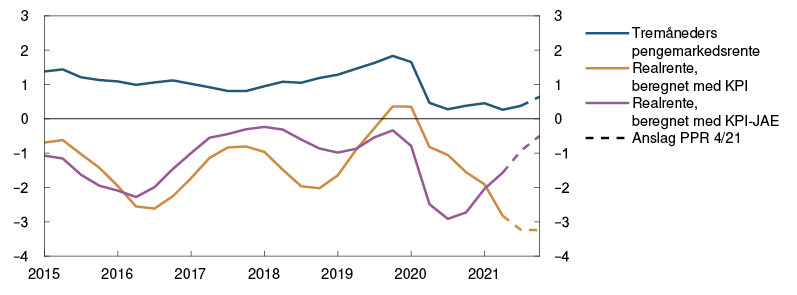

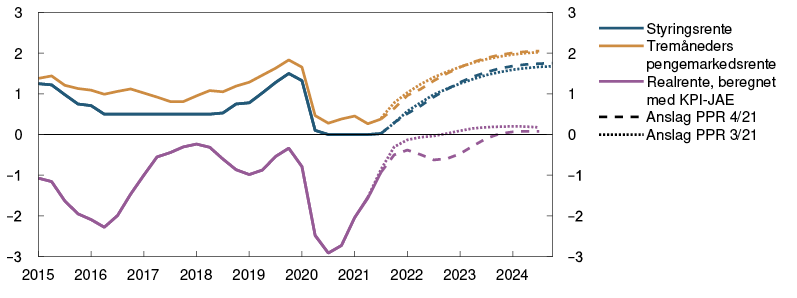

Etter at styringsrenten ble hevet til 0,25 prosent i september, har de fleste bankene satt opp boliglånsrentene. Fremtidige pengemarkedsrenter har falt litt siden september, men indikerer fortsatt forventninger om at styringsrenten heves videre.

Figur B Forventninger om raskere renteoppgang hos handelspartnerne2 Styringsrenter og beregnede terminrenter. Prosent

Økt smitte og smitteverntiltak demper aktiviteten i norsk økonomi

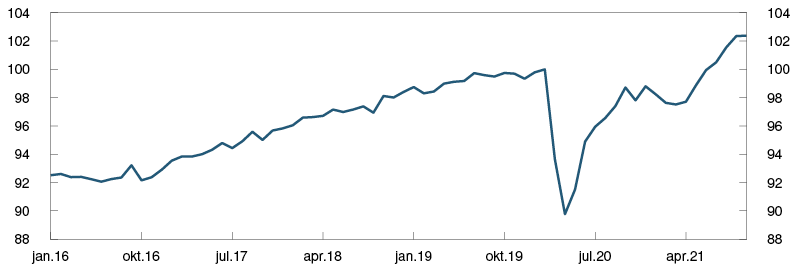

Lettelser i smitteverntiltakene gjennom året har gitt en markert oppgang i norsk økonomi, og aktiviteten er høyere enn før pandemien. BNP for Fastlands-Norge har steget videre utover høsten og har vært om lag som anslått i forrige rapport. Oppgangen var sterkest i tjenesteytende næringer, som tidligere var hardt rammet av smitteverntiltak.

Smittespredningen i Norge har de siste ukene økt til det høyeste nivået så langt i pandemien. Antall koronarelaterte sykehusinnleggelser har også steget og er nå høyere enn de var våren 2020. Det er igjen innført omfattende smitteverntiltak for å begrense smitten. Samtidig har myndighetene varslet at en stor andel av befolkningen skal få en tredje vaksinedose i løpet av de neste månedene. Det vil kunne redusere behovet for langvarige smitteverntiltak. Prognosene i denne rapporten er basert på en antakelse om at smittespredningen etter hvert vil avta og at smitteverntiltakene gradvis reverseres gjennom vinteren. Det kan imidlertid ikke utelukkes at tiltakene vil vare lenger eller at det blir behov for ytterligere innstramminger.

Bedriftene i Norges Banks regionale nettverk rapporterte i november om en sterk oppgang i kapasitetsutnyttingen og at mangel på arbeidskraft og forsinkelser i globale verdikjeder begrenser produksjonen. Sammen med økt smittespredning og tiltak for å begrense smitten vil det dempe den økonomiske aktiviteten den nærmeste tiden. Deretter er det utsikter til at oppgangen fortsetter. Husholdningenes kjøp av varer og tjenester har tatt seg godt opp det siste halve året og har vært høyere enn ventet. Begrensede forbruksmuligheter har gjort at husholdningene har spart mye under pandemien. Det gir trolig rom for fortsatt god vekst i privat konsum når smitten avtar og smitteverntiltakene lettes på. Tjenestenæringene ventes å stå for mye av den økonomiske oppgangen utover våren neste år.

Figur C Aktiviteten har steget videre3 BNP for Fastlands-Norge. Sesongjustert. Indeks. Februar 2020 = 100

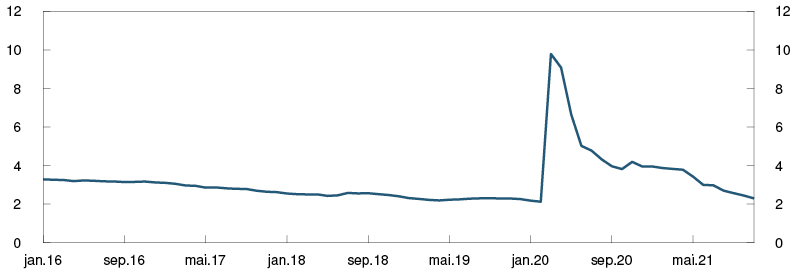

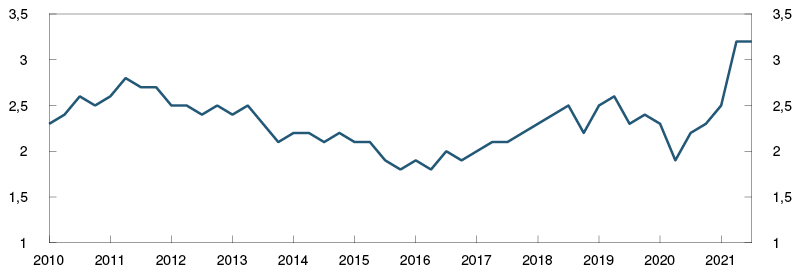

Bedringen i arbeidsmarkedet har fortsatt i takt med den økte økonomiske aktiviteten. Sysselsettingen har økt mer enn anslått i forrige rapport, og antall ledige stillinger er på et høyt nivå. Den sesongjusterte registrerte arbeidsledigheten har falt litt mer enn ventet og var i november 2,3 prosent. Antallet langtidsledige har falt. Den siste uken har gjeninnføringen av smitteverntiltak gitt nye permitteringsvarsler, og ledigheten vil trolig stige noe den nærmeste tiden.

I forslaget til statsbudsjett er det lagt opp til noe lavere oljepengebruk i 2022 enn anslått i forrige pengepolitiske rapport. Etter at statsbudsjettet ble lagt frem, har regjeringen annonsert strømstøtte til husholdninger. I forbindelse med innføring av smitteverntiltak er det også gjeninnført finanspolitiske støttetiltak. Det vil dempe de økonomiske konsekvensene av den økte smitten og smitteverntiltakene.

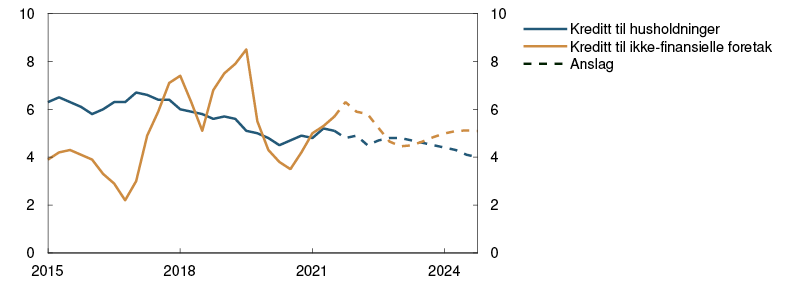

Aktiviteten i boligmarkedet er fortsatt høy, men boligprisveksten har avtatt. Gjennom høsten har veksten i boligprisene og kreditt til husholdninger vært om lag som ventet. Boliginvesteringene har vært lavere enn ventet, noe som trolig kan ses i sammenheng med en betydelig økning i byggekostnadene.

Figur D Arbeidsledigheten har falt videre4 Registrerte helt ledige som andel av arbeidsstyrken. Sesongjustert. Prosent

Forventninger om høyere lønns- og prisvekst

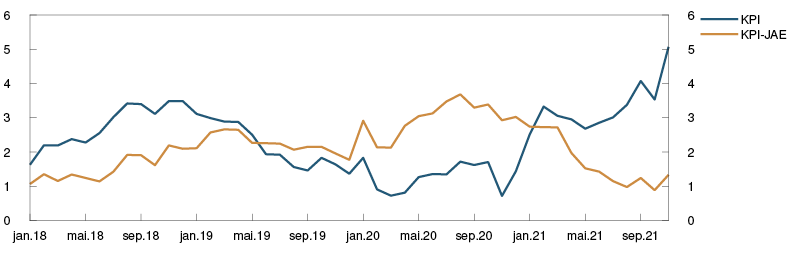

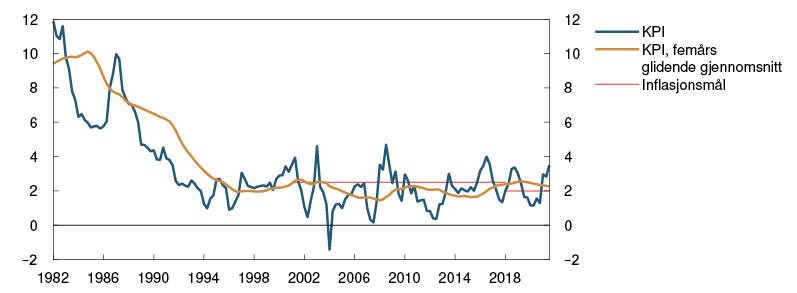

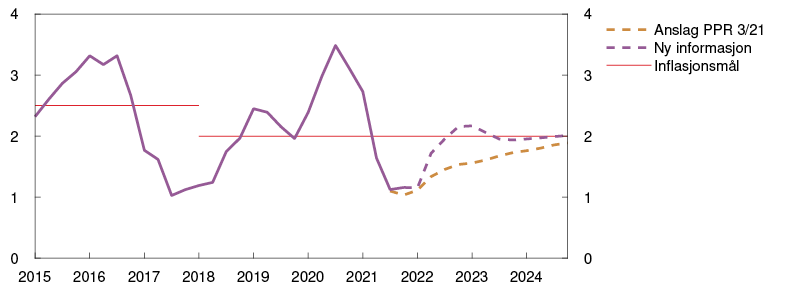

Høyere energipriser har ført til en kraftig oppgang i den samlede konsumprisindeksen (KPI). Tolvmånedersveksten i KPI var 5,1 prosent i november, som var høyere enn anslått i forrige rapport. Fremtidsprisene for elektrisitet og drivstoff indikerer at tolvmånedersveksten i energiprisene vil avta etter årsskiftet, og at KPI-veksten kan bli noe lavere inn i neste år.

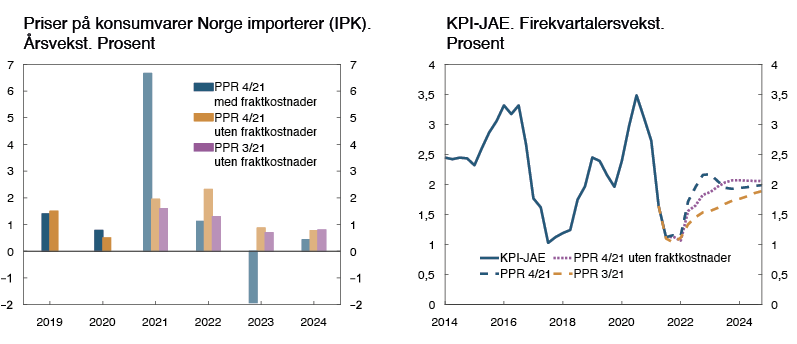

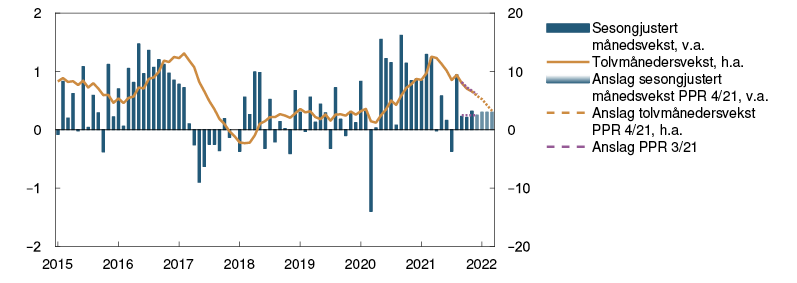

Den underliggende prisveksten, målt ved konsumprisindeksen justert for avgiftsendringer og uten energivarer (KPI-JAE), har avtatt siden i fjor sommer. Både prisveksten på de varene vi importerer og prisveksten på innenlandske varer og tjenester har falt. I november var tolvmånedersveksten i KPI-JAE 1,3 prosent, litt høyere enn anslått i forrige rapport. Andre indikatorer for underliggende prisvekst ligger litt over veksten i KPI-JAE. Inflasjonsforventningene har økt også her hjemme, særlig på ett til to års sikt. Fremover vil økte priser internasjonalt og oppgangen i fraktratene trolig løfte prisveksten på importerte varer.

Løpende lønnsstatistikk tyder på at lønnsveksten har vært om lag som ventet, men den høye etterspørselen etter arbeidskraft har trolig løftet lønnsveksten litt mot slutten av året. Lønnsveksten i inneværende år ventes derfor å bli noe høyere enn anslått i forrige rapport. Lønnsforventningene for 2022 har økt siden forrige rapport.

Figur E Høy konsumprisvekst, men underliggende prisvekst er lav5 KPI og KPI-JAE. Tolvmånedersvekst. Prosent

Gradvis renteoppgang

Målet for pengepolitikken er en årsvekst i konsumprisene som over tid er nær 2 prosent. Inflasjonsstyringen skal være fremoverskuende og fleksibel, slik at den kan bidra til høy og stabil produksjon og sysselsetting samt til å motvirke oppbygging av finansielle ubalanser.

Oppgangen i norsk økonomi har fortsatt. Arbeidsledigheten har falt videre, og kapasitetsutnyttingen anslås å være over et normalt nivå. Økt smittespredning og omfattende smitteverntiltak ventes å dempe aktiviteten den nærmeste tiden. Når smitten etter hvert avtar og tiltakene lettes på, vil den økonomiske oppgangen trolig fortsette. Økte strømpriser har gitt høy konsumprisvekst, men den underliggende inflasjonen er lavere enn inflasjonsmålet. Stigende lønnsvekst og høyere prisvekst på varene vi importerer ventes å løfte den underliggende inflasjonen fremover.

Pengepolitikken er ekspansiv. Komiteens vurdering er at hensynet til å stabilisere inflasjonen rundt målet på noe sikt tilsier at styringsrenten økes mot et mer normalt nivå. En gradvis normalisering av renten er forenlig med fortsatt høy sysselsetting. Økte renter vil også bidra til å motvirke oppbygging av finansielle ubalanser.

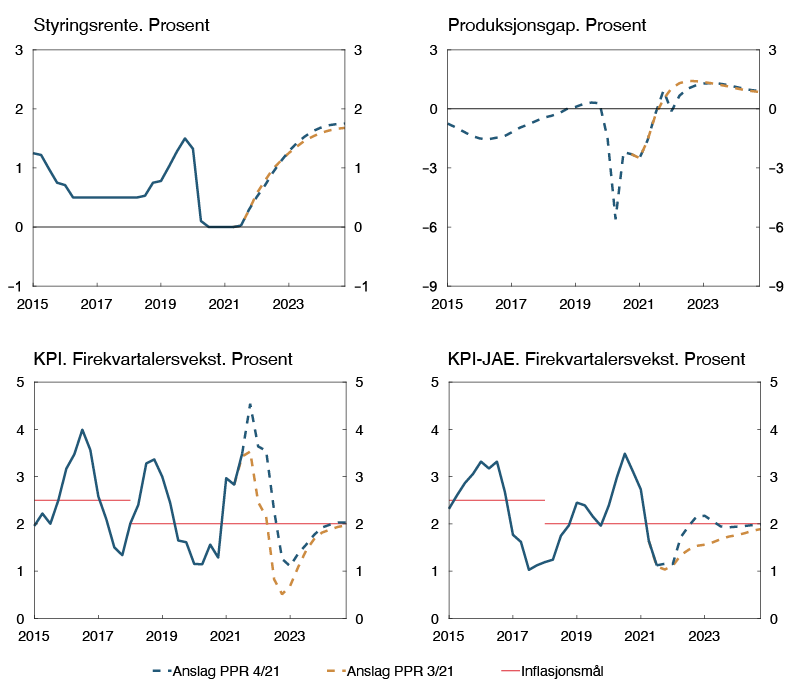

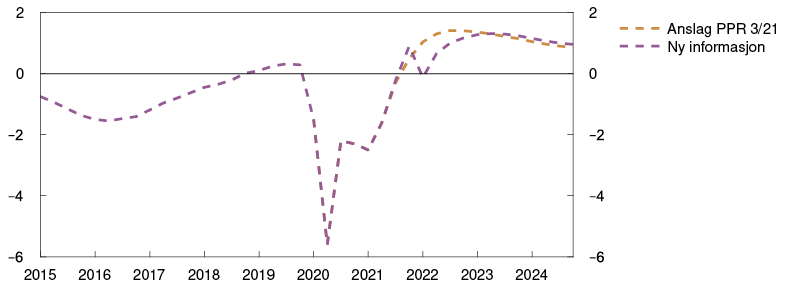

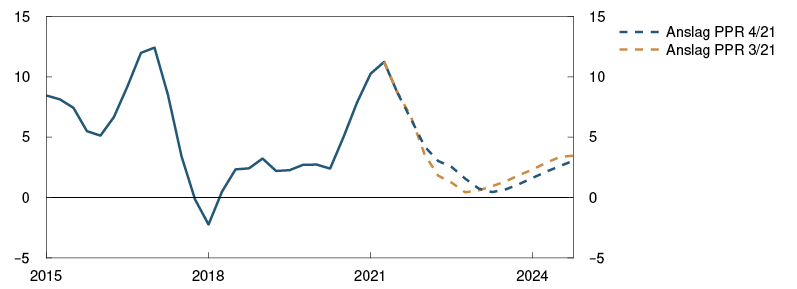

Prognosen for styringsrenten er lite endret og indikerer en styringsrente som øker til om lag 1,75 prosent i løpet av de nærmeste årene. Med en slik utvikling i renten er det utsikter til at den underliggende inflasjonen er nær målet i løpet av neste år. Kapasitetsutnyttingen anslås å falle på kort sikt, men være over et normalt nivå i årene som kommer.

Figur F Gradvis oppgang i styringsrenten bidrar til å nå målene for pengepolitikken6

I drøftingen av risikobildet var komiteen opptatt av hvordan pandemien og behovet for smitteverntiltak vil påvirke økonomien fremover. Blir det behov for flere eller mer varige tiltak som bremser den økonomiske aktiviteten utover våren neste år, kan den videre renteoppgangen bli skjøvet ut i tid. Komiteen var også opptatt av at kapasitetsbegrensninger i økonomien og vedvarende prispress internasjonalt kan gi høyere lønns- og prisvekst her hjemme enn anslått. Blir det utsikter til mer varig høy prisvekst, kan renten bli satt raskere opp.

Komiteen vedtok enstemmig å sette styringsrenten opp til 0,5 prosent. Slik komiteen nå vurderer utsiktene og risikobildet, vil styringsrenten mest sannsynlig bli satt videre opp i mars.

Øystein Olsen

Ida Wolden Bache

Øystein Børsum

Ingvild Almås

Jeanette Fjære-Lindkjenn

15. desember 2021

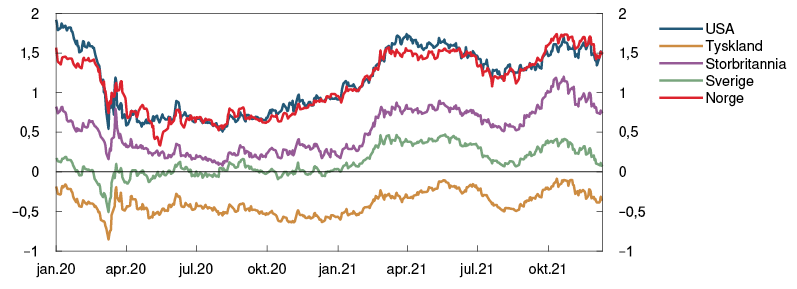

1 Periode: 7. januar 2020 – 14. desember 2021. Siste observasjon for USA, euroområdet, og Sverige er 13. desember 2021.

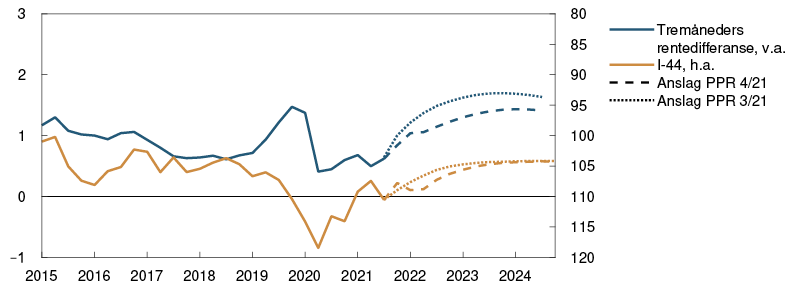

2 Periode: 1. januar 2015 – 31. desember 2024. Dagstall til og med 14. desember 2021. Kvartalstall fra 4. kv. 2021 for PPR 3/21 og 1. kv. 2022 for PPR 4/21. Terminrenter per 17. september 2021 for PPR 3/21 og 14. desember 2021 for PPR 4/21. For euroområdet vises ESBs innskuddsrente.

3 Periode: Januar 2016 – oktober 2021.

4 Periode: Januar 2016 – november 2021.

5 Periode: Januar 2018 – november 2021. KPI-JAE: KPI justert for avgiftsendringer og uten energivarer.

6 Periode: 1. kv. 2015 – 4. kv. 2024. Anslag fra 3. kv. 2021 for PPR 3/21 og 4. kv. 2021 for PPR 4/21 for styringsrente, KPI og KPI-JAE. Produksjonsgapet måler den prosentvise forskjellen mellom BNP for Fastlands-Norge og anslått potensielt BNP for Fastlands-Norge. KPI-JAE: KPI justert for avgiftsendringer og uten energivarer.

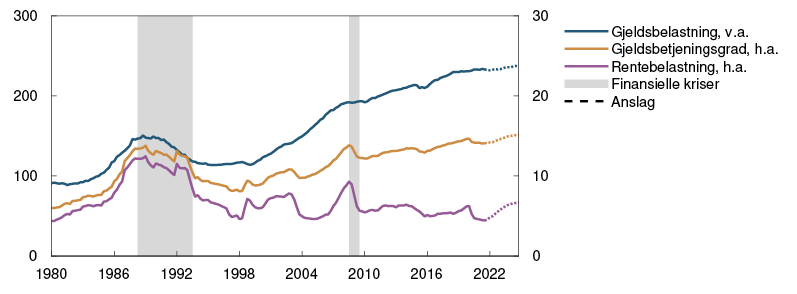

Vurdering av motsyklisk kapitalbuffer

På møtet 15. desember vedtok Norges Banks komité for pengepolitikk og finansiell stabilitet å øke kravet til motsyklisk kapitalbuffer til 2,0 prosent med virkning fra 31. desember 2022. Slik komiteen nå vurderer den økonomiske utviklingen og utsiktene til tap og utlånskapasitet i bankene, vil bufferkravet økes til 2,5 prosent i løpet av første halvår 2022.

Norges Bank fastsetter kravet til motsyklisk kapitalbuffer fire ganger i året. Beslutningen og vurderingene gis i denne rapporten. I arbeidet med fastsettelsen av bufferkravet utveksler Norges Bank og Finanstilsynet informasjon og vurderinger. Norges Banks rammeverk for motsyklisk kapitalbuffer er beskrevet i Norges Bank Memo 4/2019.

Formålet med den motsykliske kapitalbufferen er å gjøre bankene mer solide og motvirke at bankenes kredittpraksis forsterker et tilbakeslag i økonomien. Bankene bør bygge og holde en motsyklisk buffer når finansielle ubalanser bygger seg opp eller har bygget seg opp. Ved et økonomisk tilbakeslag som gir eller vil kunne gi høyere utlånstap og klart redusert tilgang på kreditt, bør bufferen settes ned for å øke bankenes utlånskapasitet.

Kravet til motsyklisk kapitalbuffer ble redusert fra 2,5 til 1 prosent i mars 2020. Bakgrunnen var utbruddet av koronaviruset og tiltakene for å begrense smittespredningen, som førte til et kraftig fall i aktiviteten i norsk økonomi. I juni i år besluttet Finansdepartementet, etter råd fra Norges Bank, at bufferkravet skal settes opp igjen til 1,5 prosent med virkning fra 30. juni 2022.

Oppgangen i norsk økonomi har fortsatt. Økt smittespredning og omfattende smitteverntiltak ventes å dempe aktiviteten den nærmeste tiden. Når smitten etter hvert avtar, og tiltakene lettes på, vil den økonomiske oppgangen trolig fortsette.

Kredittverdige foretak og husholdninger synes å ha god tilgang på kreditt. Bankene har kapital og likviditet til å opprettholde kredittilbudet.

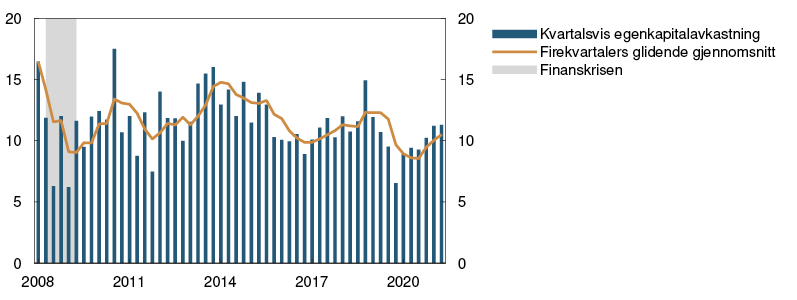

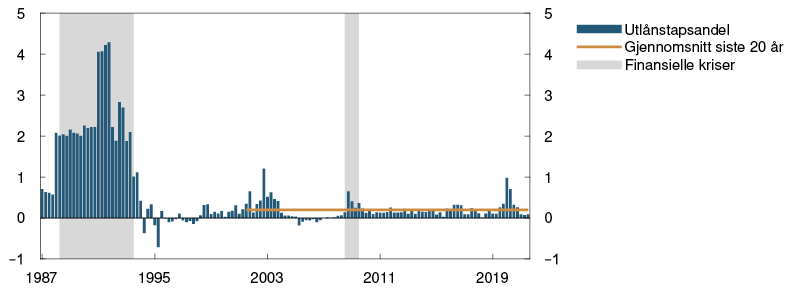

Norske banker er lønnsomme. Bankenes utlånstap økte i første kvartal i fjor, men har siden avtatt betydelig. Tapene så langt i år har sett under ett utgjort omtrent 0,1 prosent av samlede utlån. Tapene har blitt dempet av tilbakeføringer av tidligere tapsnedskrivinger.

Vi venter at tapene fremover vil ligge nær gjennomsnittet for de siste 20 årene. Omfattende smitteverntiltak øker usikkerheten omkring tapsanslagene noe. En relativt liten andel av bankenes eksponeringer er mot de næringene som har blitt mest direkte rammet av smitteverntiltak. Det begrenser bankenes tapsrisiko. Blir det behov for mer langvarige smitteverntiltak som bremser den økonomiske aktiviteten, kan bankenes tap øke.

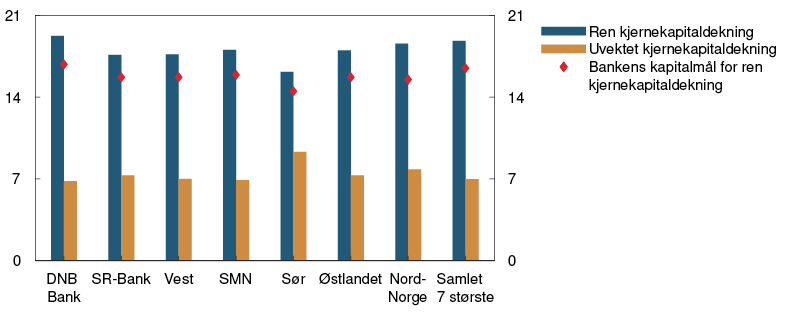

De norske bankene er godt rustet til å oppfylle økt krav til motsyklisk kapitalbuffer og samtidig opprettholde kredittilbudet. Stresstesten i Finansiell stabilitet 2021 viser at bankenes tapståleevne i utgangspunktet er god, blant annet som følge av at bankene nå har god margin til kapitalkravene. Økt krav til motsyklisk kapitalbuffer vil bidra til å opprettholde tapståleevnen i bankene.

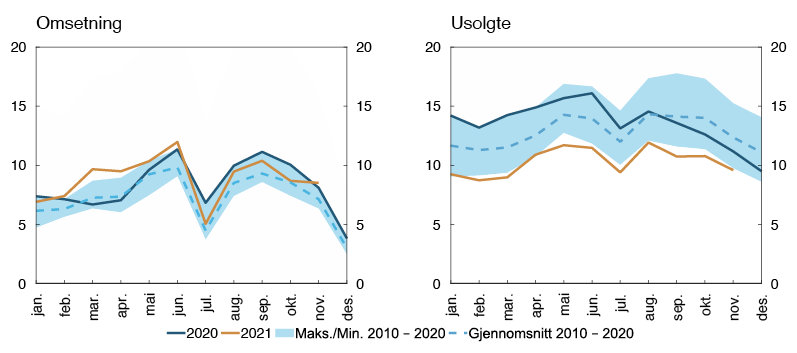

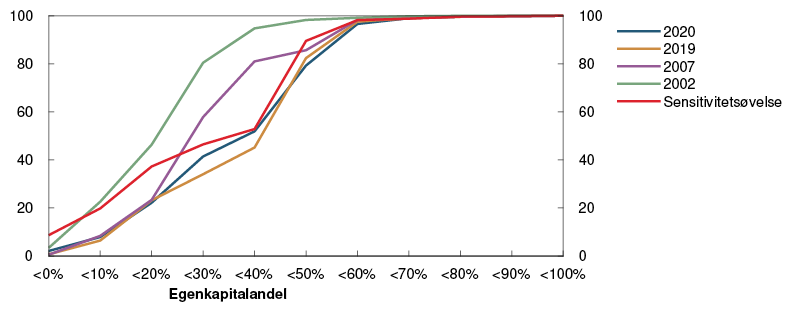

Før reduksjonen i mars 2020 var kravet til motsyklisk kapitalbuffer 2,5 prosent med bakgrunn i at finansielle ubalanser hadde bygget seg opp over lengre tid. Før utbruddet av pandemien var det vår vurdering at ubalansene ikke lenger bygget seg opp. Veksten i boligprisene hadde vært moderat i flere år, og husholdningenes gjeldsbelastning hadde flatet ut. I løpet av koronapandemien har boligprisene og prisene på næringseiendom økt betydelig, og kredittveksten til husholdningene har tiltatt. Det siste halvåret har veksten i eiendomsprisene vært mer moderat, blant annet som følge av forventninger om økte utlånsrenter. Komiteens vurdering er at hensynet til finansielle ubalanser tilsier et høyere bufferkrav.

På møtet 15. desember vedtok Norges Banks komité for pengepolitikk og finansiell stabilitet enstemmig å øke kravet til motsyklisk kapitalbuffer til 2,0 prosent med virkning fra 31. desember 2022. Slik komiteen nå vurderer den økonomiske utviklingen og utsiktene til tap og utlånskapasitet i bankene, vil bufferkravet økes til 2,5 prosent i løpet av første halvår 2022 med virkning ett år frem i tid.

Øystein Olsen

Ida Wolden Bache

Øystein Børsum

Ingvild Almås

Jeanette Fjære-Lindkjenn

15. desember 2021

1 Internasjonal økonomi

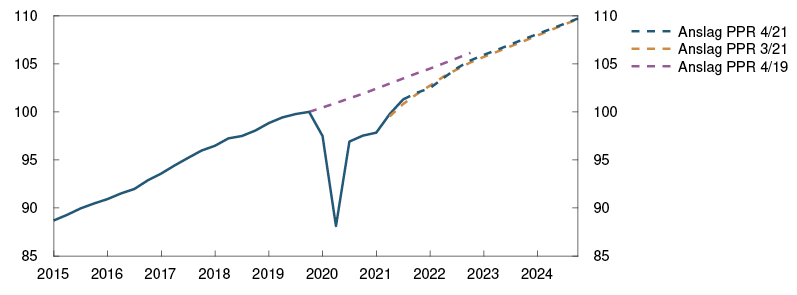

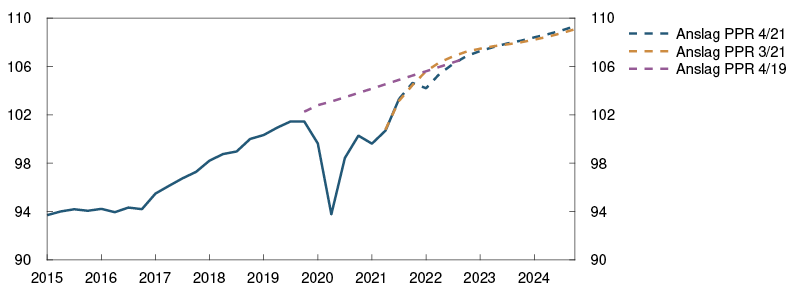

Oppgangen i den økonomiske aktiviteten hos Norges handelspartnere fortsatte gjennom sommeren. Lave smittetall i flere europeiske land bidro til sterk vekst i tredje kvartal, og BNP for handelspartnerne samlet var over nivået fra før pandemien. I høst har smitten økt til rekordhøye nivåer i flere land i Europa, og det er innført strengere smitteverntiltak. I tillegg skaper den nye virusvarianten omikron betydelig usikkerhet. Sammen med lange leveringstider og høy prisvekst på mange varer venter vi at dette demper BNP-veksten de nærmeste kvartalene. Samlet konsumprisvekst har økt markert i flere land, og anslaget for underliggende prisvekst neste år er betydelig oppjustert. Prisen på olje er om lag som ved forrige rapport, men gassprisene har steget markert. Markedsprisingen indikerer forventninger om økte styringsrenter ute i løpet av det neste året.

Høy vareetterspørsel gir leveringsutfordringer

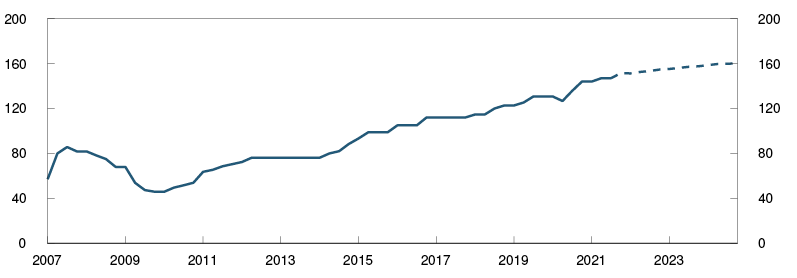

Lave smittetall i flere europeiske land i sommer bidro til at gjeninnhentingen fortsatte i tredje kvartal. Aktiviteten økte med om lag 2 prosent i euroområdet og Sverige fra andre til tredje kvartal. BNP hos handelspartnerne i tredje kvartal var samlet sett litt høyere enn anslått i forrige rapport, og aktivitetsnivået var over nivået fra før pandemien, se figur 1.1.

Figur 1.1 I tredje kvartal var BNP over nivået fra før pandemien1 BNP handelspartnere. Indeks. 4. kvartal 2019 = 100

De siste ukene har smitten økt til rekordhøye nivåer i euroområdet og Danmark. I Storbritannia har smitten holdt seg høy siden septemberrapporten. Det er i høst innført strengere smitteverntiltak i flere europeiske land. Helsevesenet i Tyskland er under press som følge av smitteøkningen, og antall sykehusinnleggelser med korona har de siste ukene økt også i Danmark. Andelen som er vaksinert med to doser har kun vist en liten økning i de fleste land siden forrige rapport. I mange land er de nå i gang med å gi en oppfriskningsdose til deler av befolkningen, se «Ny virusvariant bidrar til økt usikkerhet om pandemiutsiktene».

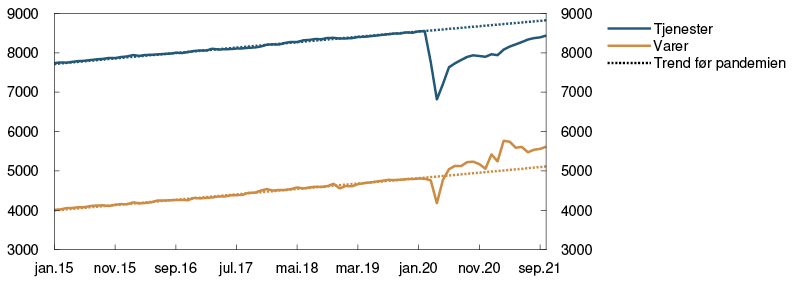

I USA var BNP-veksten i tredje kvartal lavere enn anslått i forrige rapport, men aktivitetsnivået er allerede om lag 1,5 prosent høyere enn før pandemien. Frykt for å bli smittet og smitteverntiltak har bidratt til at husholdningenes konsum av tjenester er betydelig lavere enn trenden før pandemien skulle tilsi, se figur 1.2. Sammen med økonomiske støttetiltak til husholdningene under pandemien har det bidratt til sterk vekst i etterspørselen etter varer. Blant annet har høy etterspørsel etter elektronikk bidratt til en global mangel på databrikker, noe som hemmer bilproduksjonen i flere land. I tillegg er det forstyrrelser i distribusjonen av varer. I flere havner i USA og i transportleddene videre er det stor mangel på arbeidskraft, og skip må ligge i kø i mange dager før varene blir losset. Effekter av disse pandemirelaterte forholdene forplanter seg til andre land. Leveringstidene har økt betydelig for varer i mange land, og prisveksten har vært høy. Vi legger til grunn at dette, sammen med høye energipriser, demper veksten i USA og Europa de nærmeste kvartalene.

Figur 1.2 Høyt varekonsum i USA2 Privat konsum. Faste 2012-priser. Mrd. USD

Den nye virusvarianten omikron bidrar til betydelig usikkerhet om det videre forløpet for pandemien og behovet for smitteverntiltak. Det synes som varianten er mye mer smittsom enn deltavarianten, men det er foreløpig uklart hvor alvorlig sykdomsforløp den gir og hvor god beskyttelse dagens vaksiner gir. I denne rapporten legger vi til grunn strengere smitteverntiltak enn i septemberrapporten, og at BNP-veksten hos handelspartnerne dempes i vinter som følge av utbredelsen av omikronvarianten.

Ekspansiv penge- og finanspolitikk de siste par årene bidrar fortsatt positivt til aktiviteten i de fleste land. Utover i prognoseperioden legger vi til grunn at både penge- og finanspolitikken strammes til. Vi anslår at BNP-veksten hos handelspartnerne blir 5,5 prosent i 2021 og 3,7 prosent i 2022, se tabell 1 i vedlegget. Vekstanslaget for 2022 er nedjustert fra forrige rapport. Vi anslår at kapasitetsutnyttingen hos handelspartnerne samlet er lavere enn normalt i år, før den blir litt høyere enn normalt i løpet av 2022 og ut prognoseperioden. Importen til handelspartnerne anslås å øke med litt over 7,5 prosent i 2021 og litt over 6,5 prosent i 2022.

Høy konsumprisvekst

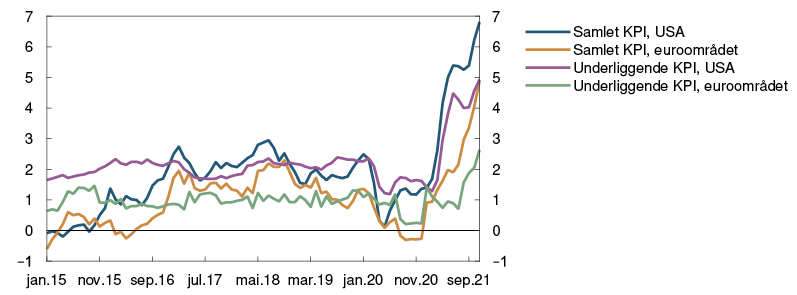

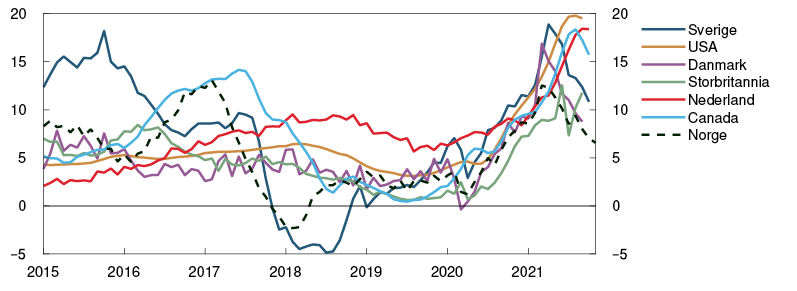

Høyere priser på energi, se «Rekordhøye gass- og kraftpriser, men lite endret oljepris», råvarer og elektroniske komponenter og kraftig økning i fraktrater har bidratt til markert oppgang i inflasjonen hos viktige handelspartnere. Tolvmånedersveksten i den samlede konsumprisindeksen økte til nær 7 prosent i USA og nær 5 prosent i euroområdet i høst, se figur 1.3. Veksten i energiprisene bidro til halvparten av tolvmånedersveksten i euroområdet. Den underliggende konsumprisveksten er på over 2,5 prosent i euroområdet, og i USA er den nær 5 prosent. De siste månedene har den underliggende prisveksten i USA, euroområdet og Storbritannia vært høyere enn anslått i forrige rapport.

Figur 1.3 Høy konsumprisvekst3 Konsumpriser. Tolvmånedersvekst. Prosent

Økte produsent- og råvarepriser og høye fraktrater vil trolig bidra til høy prisvekst også neste år, se «Globale «flaskehalser» – virkninger på priser og aktivitet i Norge». Markedsbaserte inflasjonsforventninger har steget siden septemberrapporten og indikerer forventninger om høy prisvekst neste år. De langsiktige inflasjonsforventningene synes å være relativt godt forankret rundt inflasjonsmålet både i USA og euroområdet. Vi anslår at den underliggende konsumprisveksten i USA blir 4,5 prosent i 2022, før den gradvis avtar mot 2,5 prosent. Vi anslår at prisveksten øker fra i år til neste år også i euroområdet, Sverige og Storbritannia. I euroområdet vil underliggende prisvekst trolig fortsatt bli liggende noe under inflasjonsmålet på 2 prosent. Anslaget for handelspartnerne samlet i 2022 er betydelig oppjustert fra septemberrapporten.

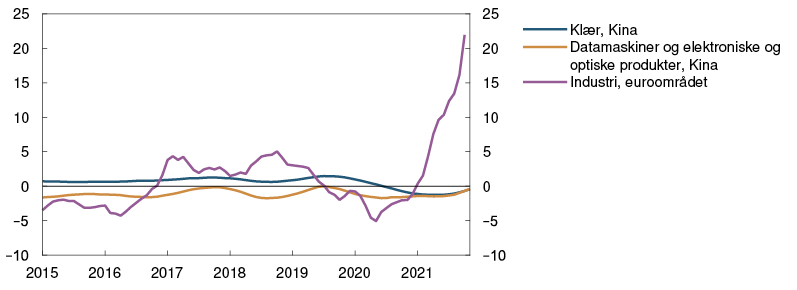

Veksten i produsentprisene på konsumvarer som Norge importerer (IPK), målt i utenlandsk valuta, har vært høyere enn ventet. De siste månedene har prisveksten vært særlig sterk på matvarer. Anslaget for i år og neste år er betydelig oppjustert fra forrige rapport, se tabell 1 i vedlegget. Prisfall på klær og sko og på lyd- og bildeutstyr i Kina bidrar til at prisveksten målt ved IPK er mye lavere enn samlet produsentprisvekst i store industrialiserte land, se figur 1.4.

Figur 1.4 Lav produsentprisvekst på konsumvarer i Kina4 Produsentpriser. Tolvmånedersvekst. Prosent

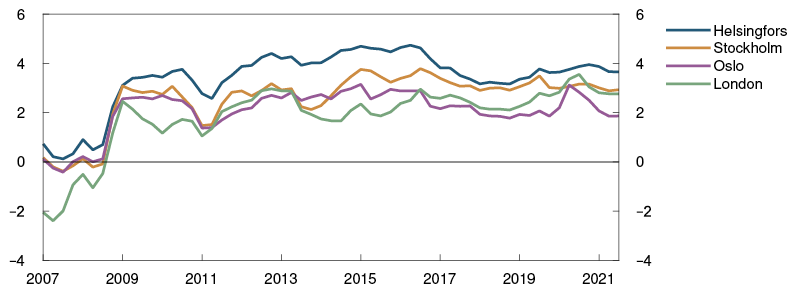

Høyere styringsrenteforventninger ute

Utsikter til høyere prisvekst det neste året har bidratt til å trekke opp styringsrenteforventningene hos våre viktigste handelspartnere siden forrige rapport. Markedsprisingen indikerer forventninger om at styringsrentene settes opp i løpet av det neste året. Styringsrenteforventningene har steget spesielt mye i USA og Storbritannia. Den britiske sentralbanken har signalisert at styringsrenten snart settes opp, og i markedet ventes renteheving i første kvartal neste år. Den amerikanske sentralbanken har redusert takten i sine aktivakjøp noe og vil gradvis redusere kjøpene ytterligere i månedene som kommer. Det er forventet renteheving i USA i andre kvartal neste år.

Langsiktige statsobligasjonsrenter er lite endret siden september, mens risikopåslagene for foretaksobligasjoner har steget litt de siste ukene. Aksjemarkedene falt markert etter de første nyhetene om omikronvarianten, men har siden steget. Aksjeindeksene hos våre nærmeste handelspartnere er høyere enn ved forrige rapport.

Usikkerhet om de økonomiske konsekvensene av pandemien

Det er betydelig usikkerhet om de økonomiske utsiktene internasjonalt. Utviklingen vil blant annet avhenge av hvor mange som blir vaksinert og hvor effektive vaksinene er, både over tid og mot nye virusvarianter. Pandemirelaterte forstyrrelser på tilbudssiden innen både produksjon og distribusjon av varer henger tett sammen med utviklingen i smitte og smitteverntiltak. Det gjør trolig også forhold på etterspørselssiden, særlig i hvilken grad etterspørselen vil vris fra varer tilbake til tjenester. Omfanget og varigheten av disse pandemirelaterte forholdene på både tilbuds- og etterspørselssiden og konsekvensene for vekst og inflasjon internasjonalt er svært usikre. Blant annet er det en risiko for at inflasjonen holder seg høy lenger enn vi nå ser for oss samtidig som aktiviteten dempes av økt koronasmitte og strengere smitteverntiltak enn vi legger til grunn.

1 Periode: 1. kv. 2015 – 4. kv. 2024. Anslag fra 4. kv. 2019 for PPR 4/19, 3. kv. 2021 for PPR 3/21 og 4. kv. 2021 for PPR 4/21. Eksportvekter. PPR 4/19 25 handelspartnere, PPR 3/21 og PPR 4/21 13 handelspartnere.

2 Periode: Januar 2015 – oktober 2021.

3 Periode: Januar 2015 – november 2021. Underliggende KPI er konsumpriser uten energi og mat for USA og uten energi, mat, tobakk og alkohol for euroområdet.

4 Periode: Januar 2015 – november 2021. Siste observasjon for euroområdet er oktober 2021.

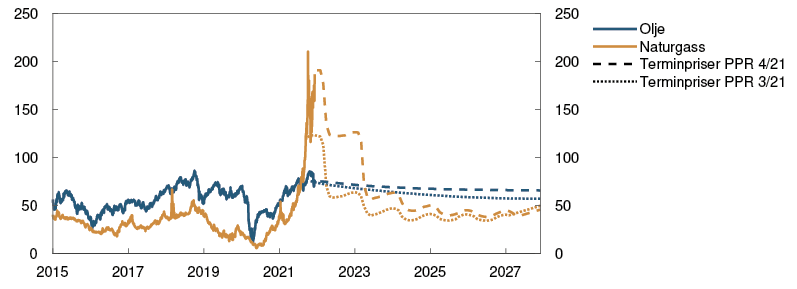

Rekordhøye gass- og kraftpriser, men lite endret oljepris

Energiprisene vil kunne variere mye fremover. Smittespredning, vintervær, oljeproduksjonen i OPEC-pluss1 og gasseksporten fra Russland vil ha stor betydning. I tillegg er klima- og energipolitikken viktig, blant annet for prisen på utslippskvoter, for nedbygging av kjerne- og kullkraft og for satsing på fornybar kraft. Nedenfor beskriver vi utviklingen i prisene for olje, gass og kraft siden septemberrapporten og hva fremtidsprisene – som vi legger til grunn for våre anslag – indikerer for utviklingen fremover.

Etter å ha steget til over 80 dollar per fat, falt oljeprisen markert i slutten av november etter nyheten om omikronvarianten av koronaviruset. Oljeprisen er nå rundt 75 dollar, som er lite endret siden forrige rapport, se figur 1.A. I begynnelsen av desember besluttet OPEC-pluss å øke produksjonen videre fra januar 2022. Det var i samsvar med planen om å gradvis reversere produksjonskuttene som ble innført i 2020. I tillegg til denne produksjonsøkningen har USA og flere andre land annonsert en omfattende bruk av strategiske oljereserver. Oljeprisen holdes oppe blant annet fordi rekordhøye gasspriser fører til økt oljeetterspørsel i en del land. Det har dessuten vært lite fremgang i forhandlingene mellom USA og Iran om en atomavtale, som trolig innebærer at mer oljeeksport fra Iran skyves ut i tid.

Fremtidsprisene for olje indikerer et videre moderat fall i prisen, se figur 1.A. Etter den markerte oppgangen siden andre halvår 2020, kan veksten i globalt oljeforbruk avta fremover, spesielt hvis smittespredningen øker. Samtidig kan oljeproduksjonen i land utenfor OPEC-pluss ta seg opp den nærmeste tiden. Fremtidsprisene noe ut i tid er imidlertid høyere enn lagt til grunn i septemberrapporten. Det kan reflektere at reduserte investeringer i ny produksjonskapasitet etter hvert kan gjøre at veksten i tilbudet av olje blir lavere enn veksten i etterspørselen.

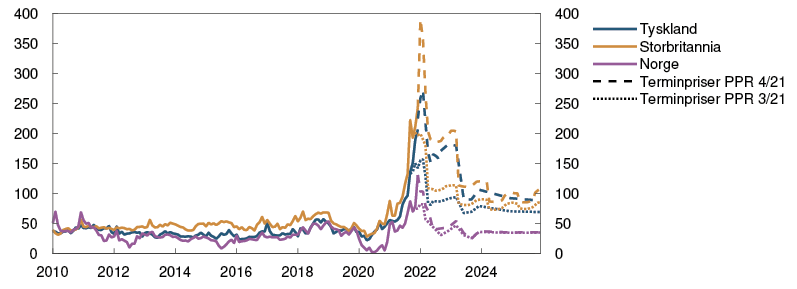

Figur 1.A Gassprisen har økt, mens oljeprisen er lite endret2 USD/fat

Europeisk gasspris er rekordhøy og ventes å forbli høy over vinteren, se figur 1.A. Omregnet til samme energienhet som olje, var prisen i midten av desember rundt 180 dollar per fat. Det er betydelig høyere enn i rapporten i september. Gasslagrene i Europa er lave og gassforbruket i kraftsektoren og til oppvarming øker om vinteren. Samtidig vedvarer usikkerheten rundt gassimporten til Europa fra Russland, spesielt knyttet til striden om den nye gassrørledningen mellom Russland og Tyskland. I tillegg har importen av flytende gass (LNG) til Europa blitt dyrere som følge av økt etterspørsel i Asia.

Fremtidsprisene for europeisk gass indikerer et markert fall frem mot sommeren 2022. Det kan gjenspeile at gassimporten fra Russland kan øke og at gassforbruket er lavere om sommeren. Fremtidsprisene indikerer likevel at gassprisen i Europa kan bli høyere enn lagt til grunn i forrige rapport. Det innebærer også at gassprisen vil bli høyere enn i de siste årene. Produksjonen av gass i Europa vil reduseres ytterligere fremover. Samtidig bygges kull- og kjernekraft raskere ned enn ny fornybar energi som vind- og solkraft bygges opp. Europa blir da mer avhengig av gassimport samtidig som etterspørselen etter gass i andre regioner ventes å holde seg oppe.

En beregnet pris på norsk petroleumseksport – et vektet gjennomsnitt av oljeprisen og europeisk gasspris – er nå på toppnivåer fra perioden 2011–2013. Utsikter til høyere priser og økt produksjon fremover tilsier at eksportverdien og skatteinngangen fra petroleumssektoren kan bli markert høyere de nærmeste årene enn de foregående årene.

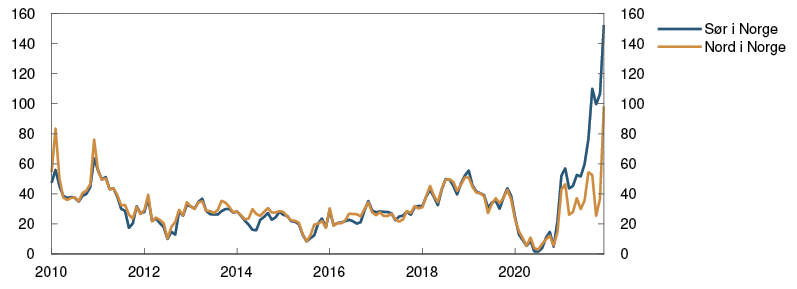

Kraftprisen i Norge har steget videre og var rekordhøy i midten av desember, se figur 1.B. Prisene har også steget i Midt- og Nord-Norge, men de er fortsatt lavere enn prisene sør i Norge. Høye kraftpriser i Norge skyldes en kald start på vinteren med høyt kraftforbruk, tidvis lite vindkraftproduksjon og fortsatt lav fyllingsgrad i vannmagasinene. De høye prisene gjenspeiler også høye priser i Nederland, Tyskland og Storbritannia.3

Figur 1.B Kraftprisene nord i Norge har også økt, men er lavere enn sør i Norge4 Øre/kWh

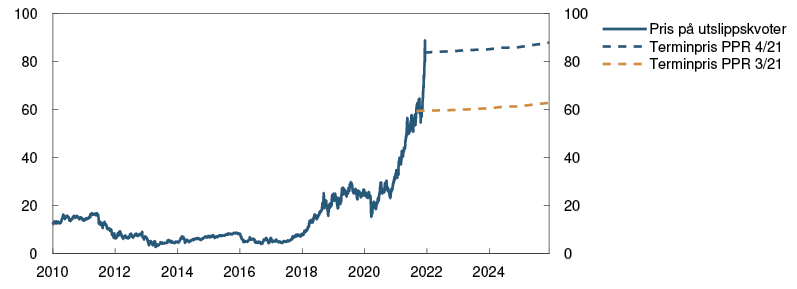

Kraftprisene på kontinentet og i Storbritannia nådde nye rekordnivåer i midten av desember, se figur 1.C. Oppgangen skyldes særlig økningen i gassprisen og ytterligere økning i prisen på utslipp i det europeiske kvotehandelssystemet (EU ETS), se figur 1.D. I tillegg har det tidvis vært kaldt vær og lite vind, som øker kraftforbruket og begrenser produksjonen av vindkraft.

Figur 1.C Kraftprisene har økt5 Øre/kWh

Figur 1.D Prisen på utslippskvoter har økt videre6 Euro/tonn

Fremtidsprisene for nordisk kraft indikerer at prisen i Norge kan holde seg høy gjennom vinteren og høyere enn lagt til grunn i septemberrapporten.7 Med oppgang i kraftforbruket utover vinteren kan Norge måtte importere kraft fra kontinentet til høye priser for å opprettholde krafteksporten fra Norge til Storbritannia, der kraftprisen er enda høyere. Fremtidsprisene indikerer imidlertid at kraftprisen i Norge vil falle markert frem mot sommeren 2022, i tråd med det vanlige sesongmønsteret og forventninger om mer normal fyllingsgrad i vannmagasinene. Fremtidsprisene for europeisk kraft faller også markert. Det gjenspeiler først og fremst fallet i fremtidsprisene for gass, se over.

Fremtidsprisene indikerer at den norske kraftprisen vil kunne falle tilbake til et historisk gjennomsnitt i 2023, se figur 1.B. På kontinentet og i Storbritannia indikerer fremtidsprisene høyere priser fremover enn tidligere. Det må særlig ses i sammenheng med oppgangen i fremtidsprisene for gass og utslippskvoter.

1 OPEC-pluss består av 13 OPEC-land og 10 land utenfor OPEC. Saudi-Arabia og Russland (som representant for landene utenfor OPEC) fremstår som særlig sentrale aktører i avtalen. Tre av OPEC-landene er unntatt fra produksjonsbegrensninger.

2 Periode: 1. januar 2015 – 31. desember 2027. Terminpriser per 17. september 2021 for PPR 3/21 og 10. desember 2021 for PPR 4/21. Brent Blend. Verdivektet gjennomsnitt av priser på naturgass i Nederland og Storbritannia.

3 Norge har kraftkabler både til Tyskland, Nederland og Storbritannia. Kraftprisene mellom disse landene vil kunne variere avhengig av overføringskapasitet i nett og kabler, tilsvarende som mellom ulike regioner i Norge og i Norden. Felles for Tyskland, Nederland og Storbritannia er at kraftprisen ofte bestemmes av kostnadene for gass- og kullkraftverk, og mer når produksjonen av vindkraft er lav. Prisen på utslippskvoter inngår i kostnadene for gass- og kullkraftverk. Om utviklingen i kraftprisene , se rammen «Rekordhøye priser på gass og elektrisk kraft» på 1 i Pengepolitisk Rapport 3/21 og Winje,P. (2021) «Kraftprisene har skutt i været – vil prisene fremover bli høyere enn vi er vant til?». Innlegg publisert på Bankplassen blogg 29. september 2021.

4 Periode: Januar 2010 – desember 2021. Prisen for desember 2021 er snittprisen så langt i måneden. Kraftprisen for sør i Norge er et snitt av kraftprisene i regionene Øst-Norge, Sør-Norge og Vest-Norge, mens kraftprisen for nord i Norge er et snitt av kraftprisene i regionene Nord-Norge og Midt-Norge.

5 Periode: Januar 2010 – desember 2025. Terminpriser per 17. september 2021 for PPR 3/21 og 10. desember 2021 for PPR 4/21. Prisen for Norge er et snitt av prisene for regionene Øst-Norge, Sør-Norge, Vest-Norge, Midt-Norge og Nord-Norge.

6 Periode:1. januar 2010 – 31. desember 2025. Pris på utslipp i det europeiske kvotehandelssystemet. Terminpriser per 17. september 2021 for PPR 3/21 og 10. desember 2021 for PPR 4/21.

7 Vi bruker fremtidsprisen for nordisk kraft som anslag for den norske kraftprisen fremover. Det eksisterer finansielle kontrakter for de enkelte prisregionene i Norge (såkalte Electricity Price Area Differential (EPADs)). Sammen med fremtidsprisen for nordisk kraft kan disse EPADs antyde en gjennomsnittlig kraftpris for Norge høyere enn fremtidsprisen for nordisk kraft alene indikerer. Omsetningen EPADs er imidlertid begrenset.

2 Finansielle forhold

Etter at styringsrenten ble satt opp i september, har bankene økt boliglånsrentene fra historisk lave nivåer. Pengemarkedspåslaget har steget litt de siste månedene, men ser ut til å bli lavere fremover enn tidligere lagt til grunn. Vi venter at økt styringsrente vil føre til høyere utlånsrenter i årene som kommer.

Kronekursen har svekket seg som følge av økt smitte og nyheten om en ny virusvariant og er svakere enn anslått. Fremover anslår vi at kronen styrker seg.

2.1 Rentene

Høyere boliglånsrente

Da styringsrenten ble satt opp fra null prosent i september, hadde utlånsrenten på boliglån ligget nær 1,8 prosent over lengre tid, se figur 2.1.

Figur 2.1 Utsikter til høyere utlånsrenter1 Prosent

Ved utgangen av oktober var gjennomsnittlig boliglånsrente fortsatt nær 1,8 prosent. Det var som anslått i forrige rapport. Kort tid etter at styringsrenten ble hevet, varslet de største bankene at de ville øke boliglånsrentene med inntil 0,25 prosentenheter. For eksisterende lån er det en varslingsfrist på seks uker, og renteøkningene har hatt virkning fra november.

I årene fremover venter vi at boliglånsrenten vil øke, men noe mindre enn økningen i styringsrenten. Vi legger til grunn at utlånsmarginen, det vil si forskjellen mellom bankenes boliglånsrente og renten i pengemarkedet, faller tilbake mot nivåene fra før pandemien. Utlånsmarginen økte i fjor vår da rentene på boliglån falt mindre enn styringsrenten. I 2024 anslår vi at boliglånsrentene vil være 3,1 prosent. Anslagene for boliglånsrenten er lite endret fra forrige rapport.

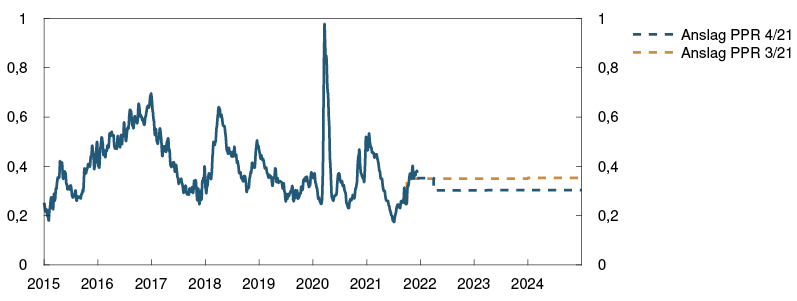

Lavere anslag for pengemarkedspåslaget

Tremåneders pengemarkedsrente, Nibor, har økt siden forrige rapport. Nibor uttrykker markedets forventning til styringsrenten de neste tre månedene og et risikopåslag, ofte omtalt som pengemarkedspåslaget.

Siden forrige rapport har Nibor økt ettersom den forventede rentehevingen i desember kom nærmere i tid. Samtidig har pengemarkedspåslaget økt med om lag 0,1 prosentenheter, til nær 0,35 prosentenheter, og er nå om lag som anslått, se figur 2.2.

Figur 2.2 Lavere anslag for pengemarkedspåslaget2 Prosentenheter

Vi anslår at pengemarkedspåslaget blir liggende nær dagens nivå, for så å avta til 0,3 prosentenheter mot sommeren som følge av høyere strukturell likviditet3. Ifølge statsbudsjettet for 2022 planlegger staten å tilbakeføre 70 milliarder kroner fra sin konto i Norges Bank til Statens pensjonsfond utland (SPU) i løpet av neste år, se mer informasjon i «Tilbakeføring av 70 milliarder kroner fra statens konto». Tilbakeføringen vil gi en økning i strukturell likviditet, som isolert sett tilsier mindre knapphet på kroner og dermed lavere påslag i pengemarkedet.

Renteforventningene har svingt en del siden september, men var ved skjæringsdatoen for denne rapporten, 10. desember, om lag uendret fra forrige rapport og lavere enn prognosen for styringsrenten i denne rapporten (se figur 4.5). Langsiktige renter er samlet sett lite endret siden september, se figur 2.3. Utviklingen i norske rentemarkeder har i stor grad fulgt utviklingen i internasjonale renter, men reaksjonen på den nye virusvarianten har vært større hjemme enn ute. Utviklingen i de internasjonale aksjemarkedene har vært blandet, men hovedindeksen på Oslo Børs har steget siden september.

Figur 2.3 Langsiktige renter er lite endret4 Renter på tiårs statsobligasjoner i utvalgte land. Prosent

Tilbakeføring av 70 milliarder kroner fra statens konto

Ifølge Statsbudsjettet for 2022 planlegger staten å tilbakeføre 70 milliarder kroner fra sin konto i Norges Bank til Statens pensjonsfond utland (SPU) i løpet av neste år.1 Tilbakeføringen endrer ikke statens pengebruk, bare hvordan statens utgifter finansieres. I praksis skjer dette ved å trekke 70 milliarder kroner fra statens kontantbeholdning, slik at mindre av oljekorrigert underskudd dekkes av inntekter fra petroleumsvirksomheten og overføringer fra fondet. Tilbakeføringen vil spres jevnt over året og beregnes inn når finansdepartementet beslutter de månedlige overføringene til eller fra SPU. Avhengig av utviklingen i kontantstrømmene, medfører tilbakeføringen enten redusert behov for overføringer fra SPU eller større overføringer til SPU. Uansett vil det være behov for å veksle 70 milliarder kroner mindre utenlandsk valuta til norske kroner til neste år. Valutavekslingene, som gjennomføres av Norges Bank på vegne av staten, trekker inn igjen likviditet som blir tilført banksystemet gjennom statens pengebruk over budsjettet. Når vekslingene er mindre enn offentlig pengebruk tilsier, betyr dette at strukturell likviditet i banksystemet til neste år gradvis vil øke og ved slutten av året ligge 70 milliarder kroner høyere enn den ellers ville gjort.

1 For mer informasjon om tilbakeføring fra statens kontantbeholdning til Statens pensjonsfond utland, se avsnitt 8.4 i Statsbudsjettet 2022.

Økte renter for foretakene

Renten på bankenes utlån til foretak er som regel knyttet til tremåneders pengemarkedsrente, og har økt siden forrige rapport. Det samme gjelder renten på foretakenes lån i obligasjonsmarkedet. Risikopåslagene i obligasjonsmarkedet har økt litt siden september, men er fortsatt lave.

1 Periode: 1. kv. 2015 – 3.kv.2024 (pengemarkedsrente og utlånsrente)/4. kv. 2024 (styringsrente). Anslag fra 3. kv. 2021 for PPR 3/21 og 4. kv. 2021 for PPR 4/21. Utlånsrente for boliglån er gjennomsnittlig rente på utestående nedbetalingslån med pant i bolig til husholdninger for utvalget av banker og kredittforetak som inngår i Statistisk sentralbyrås månedlige rentestatistikk.

2 Periode: 1. januar 2015 – 31. desember 2024. Femdagers glidende gjennomsnitt. Siste observasjon er 10. desember 2021. Anslag fra 3. kv. 2021 for PPR 3/21 og 4. kv. 2021 for PPR 4/21. Påslaget i norsk pengemarkedsrente er differansen mellom tremåneders pengemarkedsrente og forventet styringsrente.

3 Les mer i boksen Strukturell likviditet på side 20 i Pengepolitisk rapport 2/21.

4 Periode: 1. januar 2020 – 10. desember 2021.

2.2 Kronekursen

Svakere kronekurs enn ved forrige rapport

Kronekursen, målt ved den importveide kursindeksen I-44, styrket seg i perioden etter publiseringen av forrige rapport, samtidig som olje- og gassprisene økte markert. Økt smitte og usikkerhet om den nye virusvarianten har siden ført til en svakere krone. Kronekursen er nå svakere enn i september, og svakere enn anslaget i forrige rapport, men gjennomsnittet for fjerde kvartal ser ut til å bli noe sterkere enn anslått.

Vi anslår at kronekursen vil bli liggende nær dagens nivå den nærmeste tiden, for deretter å styrke seg, se figur 2.4. Den anslåtte kronestyrkingen har sammenheng med en antakelse om at usikkerheten knyttet til pandemien etter hvert avtar. Gradvis høyere rentedifferanse mot våre viktigste handelspartnere trekker i samme retning. Høyere renteforventninger internasjonalt har bidratt til at rentedifferansen mot våre viktigste handelspartnere har avtatt, og anslagene for kronekursen er litt svakere enn i forrige rapport.

Det er fortsatt stor usikkerhet om den videre utviklingen i kronekursen. Usikkerheten knyttet til det videre forløpet for pandemien kan gi store utslag i internasjonale finansmarkeder, også for kronekursen. Dersom konsekvensene av den nye virusvarianten blir mindre enn fryktet, vil usikkerheten kunne avta og kronekursen kunne styrkes. Skulle derimot virkningene av den nye virusvarianten bli større eller mer langvarige enn lagt til grunn, kan kronekursen holde seg svakere enn anslått.

Figur 2.4 Sterkere kronekurs de neste årene.5 Importveid valutakursindeks I-44. Differanse mellom tremåneders pengemarkedsrente i Norge og hos handelspartnerne. Prosentenheter

5 Periode: 1. kv. 2015 – 4. kv. 2024. Oljepris: USD per fat Brent Blend. Anslag på oljeprisen er terminpriser per 17. september 2021 for PPR 3/21 og 10. desember 2021 for PPR 4/21. Anslag for I-44 fra 3. kv. 2021 for PPR 3/21 og 4. kv. 2021 for PPR 4/21. Stigende indeksverdi for I-44 betyr svakere kronekurs. Høyre akse er invertert.

3 Norsk økonomi

Oppgangen i norsk økonomi har fortsatt. Aktiviteten steg markert i tredje kvartal og arbeidsledigheten falt videre. Økt smittespredning og omfattende smitteverntiltak ventes å bremse aktiviteten den nærmeste tiden. Når smitten etter hvert avtar og tiltakene lettes på, vil den økonomiske oppgangen trolig fortsette og arbeidsledigheten avta.

Høye energipriser har bidratt til en markert oppgang i prisveksten. Ser vi bort fra endringer i energipriser og avgifter, er prisveksten lavere enn inflasjonsmålet på 2 prosent. Stigende lønnsvekst og høyere prisvekst på de varene vi importerer vil trolig løfte den underliggende inflasjonen fremover. Vi anslår at prisstigningen vil være nær 2 prosent i slutten av 2024.

3.1 Den økonomiske utviklingen

Økt smitte og strengere smitteverntiltak bremser veksten

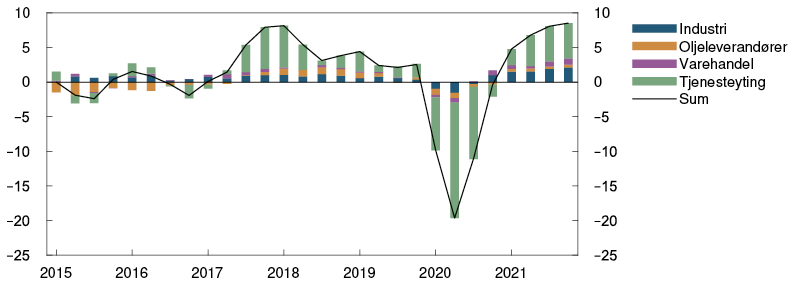

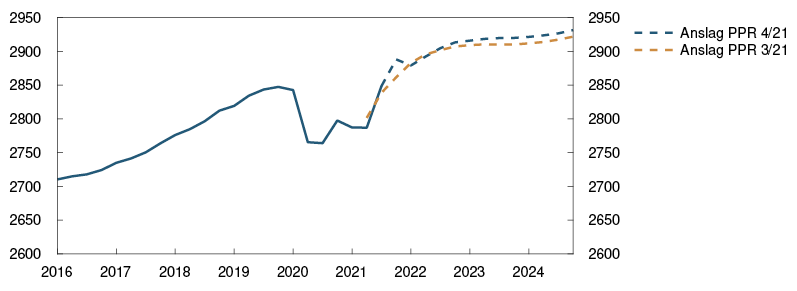

Siden koronapandemien brøt ut våren 2020 har aktiviteten i norsk økonomi og antallet arbeidsledige svingt i takt med endringer i smittesituasjonen og omfanget av smitteverntiltak. I april i år startet myndighetene en gradvis gjenåpning av samfunnet med trinnvise lettelser i smitteverntiltakene, og i slutten av september ble de fleste tiltakene avviklet. Gjenåpningen av samfunnet førte til en markert oppgang i norsk økonomi, og i tredje kvartal steg BNP for Fastlands-Norge med 2,6 prosent, se figur 3.1. I oktober var aktiviteten om lag uendret.

Figur 3.1 Aktiviteten har steget markert1 BNP for Fastlands-Norge. Sesongjustert. Indeks. 4. kv. 2018 = 100

Den siste tiden har smitten igjen steget, og antall sykehusinnleggelser har økt. Spredningen av den nye virusvarianten omikron bidrar til økt usikkerhet om det videre pandemiforløpet. Det er gjeninnført omfattende nasjonale og lokale smitteverntiltak. Det vil trolig gi et fall i aktiviteten i første kvartal neste år, og føre til at arbeidsledigheten stiger i desember og januar. Se «Ny virusvariant bidrar til økt usikkerhet om pandemiutsiktene» for en omtale av hva vi legger til grunn om pandemiutviklingen fremover.

Økt smittespredning og gjeninnføring av smitteverntiltak ventes særlig å ramme tjenesteyting overfor husholdningene som kultur, underholdning, overnatting og servering. Etter å ha hentet seg betydelig inn i høst, anslås aktiviteten i disse næringene å falle markert i desember og januar. Prognosene i denne rapporten er basert på en antakelse om at smitteverntiltakene gradvis reverseres gjennom første kvartal neste år. Utover våren venter vi at veksten igjen tar seg opp, i hovedsak drevet av de næringene som nå rammes av strenge smitteverntiltak.

Flere bedrifter i Norges Banks regionale nettverk rapporterte i november om en sterk oppgang i kapasitetsutnyttingen og at mangel på arbeidskraft og forsinkelser i globale verdikjeder begrenser produksjonen noe. Vi legger til grunn at også det vil bidra til å dempe veksten. For nærmere omtale, se «Globale «flaskehalser» – virkninger på priser og aktivitet i Norge».

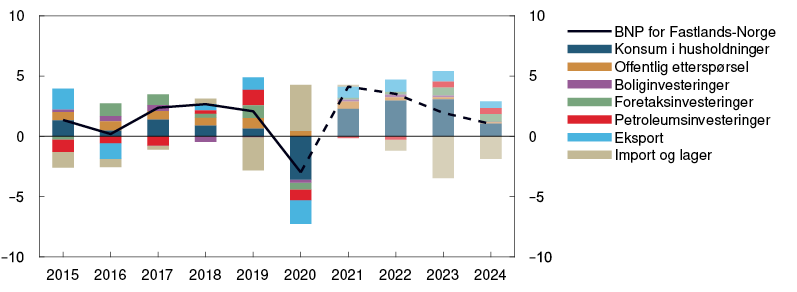

Samlet anslår vi en årsvekst i BNP for Fastlands-Norge på 4,1 prosent i år, og 3,5 prosent til neste år. Vi venter at veksten avtar gradvis utover i prognoseperioden, se figur 3.2. Anslaget for husholdningenes konsum i 2022 er nedjustert og bidrar dermed mindre til å løfte veksten enn tidligere anslått. Det er likevel gjeninnhenting i husholdningenes konsum fra våren neste år som gir det største bidraget til BNP-veksten i prognosene. Økt eksport er også ventet å løfte aktiviteten de neste årene. I 2023 og 2024 venter vi at investeringsveksten tiltar både i fastlandsbedriftene og petroleumsindustrien.

Figur 3.2 Husholdningenes konsum løfter veksten fremover2 BNP for Fastlands-Norge. Prosent. Bidrag til årsvekst. Prosentenheter

Det er usikkerhet knyttet til den økonomiske utviklingen. Dersom antall smittede og innlagte fortsetter å stige, kan det innføres smitteverntiltak som er mer omfattende og langvarige enn vi legger til grunn. I så fall kan den økonomiske utviklingen bli svakere enn vi anslår. Flere bedrifter i Norges Banks regionale nettverk rapporterer også om mangel på arbeidskraft og forsinkelser i leveranser, se «Globale «flaskehalser» – virkninger på priser og aktivitet i Norge». Også dersom problemene i globale verdikjeder og mangel på arbeidskraft varer lenger enn vi anslår, kan aktiviteten bli dempet mer enn vi har lagt til grunn. På den annen side kan veksten tilta mer enn vi ser for oss hvis husholdningene bruker mer av sine oppsparte midler enn våre anslag innebærer.

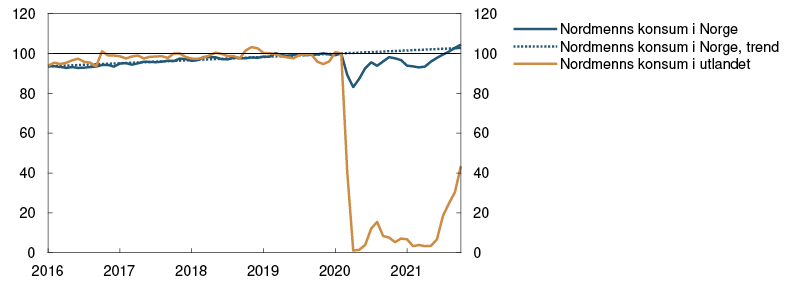

Midlertidig fall i konsumet

Pandemien har lagt store begrensninger på husholdningenes forbruksmuligheter. Smitte og smitteverntiltak har særlig påvirket konsum av tjenester som restaurantbesøk og kulturopplevelser samt folks muligheter til å reise utenlands. Det har ført til at husholdningene har spart mer enn de pleier. Samtidig har de kjøpt mindre tjenester og utenlandsreiser, og mer varer enn de gjorde før pandemien. Etter hvert som samfunnet åpnet mer og mer opp, økte husholdningenes konsum betydelig. Etter god vekst i andre kvartal fortsatte gjeninnhentingen over sommeren, og i tredje kvartal økte husholdningenes konsum med 6 prosent. I oktober var nordmenns etterspørsel i Norge klart høyere enn nivået fra før pandemien, mens nordmenns konsum i utlandet fortsatt var 60 prosent lavere, se figur 3.3.

Figur 3.3 Fortsatt lavt konsum i utlandet3 Konsum i norske husholdninger og ideelle organisasjoner. Indeks. Februar 2020 = 100

Korttransaksjonsdata for en stor andel av befolkningen indikerer at nivået på vare- og tjenestekonsumet holdt seg høyt i november, men har avtatt litt i desember. De neste månedene venter vi at den økte smitten og gjeninnføringen av smitteverntiltak vil føre til et fall i tjenestekonsumet. Det er særlig konsumet av overnattings- og serveringstjenester, samt kultur- og fritidstjenester som ventes å falle. Økt smitte og gjeninnføring av enkelte reiserestriksjoner vil trolig også bidra til at nordmenns konsum i utlandet faller i vinter, etter å ha økt markert i høst. Begrensede forbruksmuligheter og mer tid hjemme bidrar trolig til at varekonsumet tar seg opp. Samlet anslår vi et markert fall i husholdningenes konsum i første kvartal.

Vi venter at de fleste smitteverntiltakene avvikles mot slutten av første kvartal og at tjenestekonsumet igjen tiltar utover våren. Tjenestekonsumet var høyere enn før pandemien i oktober og ventes å være tilbake igjen på dette nivået mot sommeren neste år. Oppmyking av reiserestriksjoner og redusert smitte internasjonalt vil trolig gi økt utenlandskonsum utover i 2022. I takt med at smitteverntiltakene avvikles og konsumet av tjenester og utenlandsreiser tar seg opp, venter vi at vridningen mot kjøp av varer reverseres, og at varekonsumet avtar.

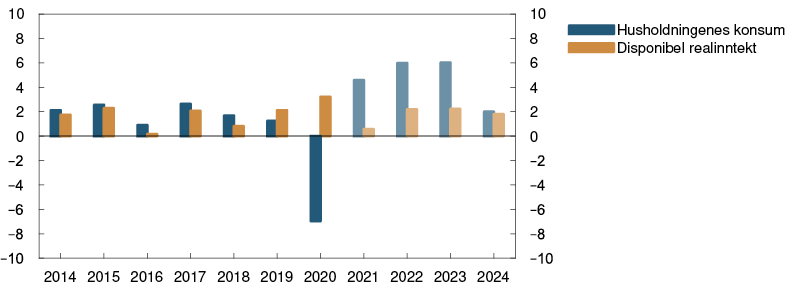

Strømprisene har økt markert i høst og det er utsikter til at de holder seg høye frem til våren neste år, se «Rekordhøye gass- og kraftpriser, men lite endret oljepris». Prisøkningen bidrar til å trekke ned disponibel realinntekt i år og starten av neste år, selv om regjeringens strømstøtteordning reduserer noe av effekten av høye strømpriser på disponibel realinntekt. Utsikter til høyere rentekostnader og mindre overføringer fra det offentlige demper veksten i årene fremover. Husholdningenes disponible realinntekt ventes likevel å øke som følge av høyere lønnsinntekter. Samlet trekker økt disponibel realinntekt og høy sparing under pandemien i retning av økt konsum fremover. Vi anslår at konsumet øker med om lag 6 prosent til neste år, og at veksten deretter avtar gradvis utover i prognoseperioden, se figur 3.4.

Figur 3.4 Utsikter til sterk konsumvekst de neste årene4 Årsvekst. Prosent

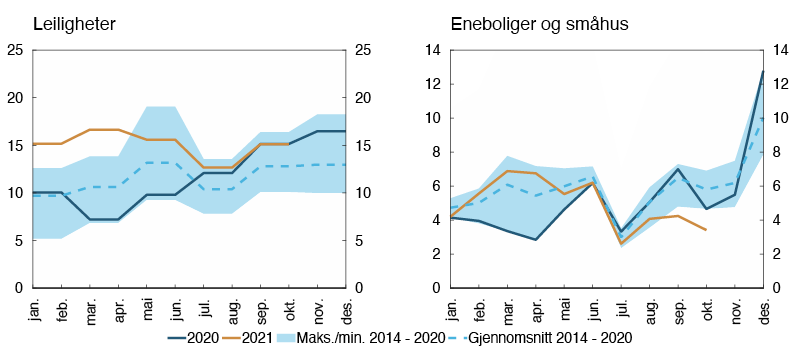

Boliginvesteringene dempes av høye byggekostnader

Boliginvesteringene falt i tredje kvartal og var betydelig lavere enn anslått i forrige rapport. Den svake utviklingen skyldes trolig at byggekostnader for boliger har økt markert gjennom 2021, se «Globale «flaskehalser» – virkninger på priser og aktivitet i Norge». Den siste tiden har trelastpriser falt internasjonalt, og vi venter at byggekostnadene også her hjemme faller tilbake til mer normale nivåer i løpet av neste år. Vi legger til grunn at de høye byggekostnadene har ført til at mange byggeprosjekter er utsatt, men at de vil gjennomføres neste år. Vi anslår at boliginvesteringene øker de neste årene.

Etter å ha steget markert gjennom fjoråret har boligprisveksten vært mer moderat siden april i år. Fremover anslår vi moderat boligprisvekst. Se kapittel 5 for en nærmere omtale av utviklingen i boligmarkedet.

Oppgang i foretaksinvesteringene

Investeringene i fastlandsbedriftene falt markert i 2020, men hentet seg noe inn igjen mot slutten av fjoråret og i vår. I tredje kvartal falt investeringene igjen, men revisjoner av nasjonalregnskapstall gjør at nivået på foretaksinvesteringene likevel er høyere enn anslått i forrige rapport.

Bedriftene i Norges Banks regionale nettverk planla i november høyere investeringer de neste tolv månedene, se figur 3.5. I tråd med investeringstellingen til Statistisk sentralbyrå venter vi at industriinvesteringene øker markert til neste år, mens kraftinvesteringene avtar. Høye priser på investeringsvarer, som følge av forstyrrelser i internasjonale verdikjeder, bidrar trolig til å dempe veksten noe. Samlet anslår vi en vekst i foretaksinvesteringene på 2,2 prosent til neste år.

Figur 3.5 Bedriftene planlegger å øke investeringene5 Forventede endringer i investeringer neste 12 måneder. Prosent

For årene fremover venter vi at veksten i investeringene tiltar. Anslagene gjenspeiler at vi venter god vekst i tjenesteinvesteringene og økte investeringer innen batterier, hydrogen og karbonfangst og -lagring. Høyere kapasitetsutnytting i norsk økonomi og bedret lønnsomhet i bedriftene taler også for fortsatt vekst i foretaksinvesteringene.

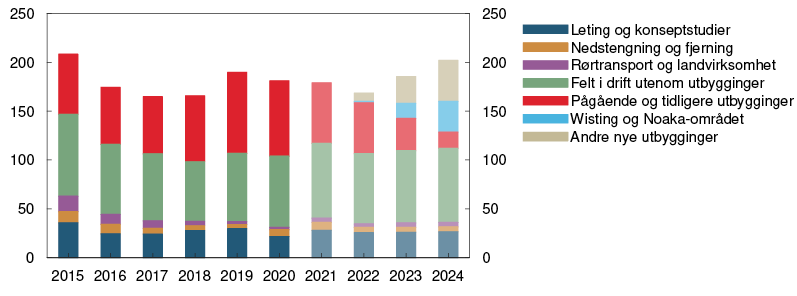

Virusutbruddet, lavere olje- og gasspris og økt usikkerhet bidro til at petroleumsinvesteringene falt i 2020. Nedgangen ble dempet av de midlertidige skatteendringene for oljeselskapene som ble vedtatt i juni i fjor. Vi anslår et videre fall i investeringene i 2021 og 2022, se figur 3.6, til tross for at skatteendringene trekker i retning av høyere investeringer og at olje- og gassprisene har økt markert siden midten av 2020. Anslagene gjenspeiler at flere store prosjekter sluttføres i perioden 2020–2022, samtidig som oljeselskapene har satt i gang relativt få utbygginger de to siste årene.

Figur 3.6 Petroleumsinvesteringene faller i 20226 Petroleumsinvesteringer. Faste 2021-priser. Mrd. kroner

De midlertidige skatteendringene gir oljeselskapene sterke insentiver til å starte utbyggingsprosjekter før 2023. Oljeselskapene har i tråd med dette annonsert at de vil sette i gang en rekke utbygginger i andre halvdel av neste år. Vi anslår derfor at petroleumsinvesteringene vil øke markert i 2023 og 2024.

Høyere eksport neste år

Eksporten fra Fastlands-Norge økte markert i tredje kvartal, blant annet som følge av sterk vekst i fiskeeksporten og turisme til Norge. Den nærmeste tiden vil trolig stigende smitte og gjeninnføringen av smitteverntiltak både i Norge og internasjonalt dempe eksporten som følge av mindre reising og lavere etterspørsel hos handelspartnerne. Utover neste år venter vi at økende aktivitet hos handelspartnerne bidrar til at eksporten igjen tar seg opp. Økt turisme til Norge anslås også å løfte eksporten fra sommeren neste år. Sterkere kronekurs utover i prognoseperioden trekker i motsatt retning.

Importen har i likhet med eksporten vært påvirket av endringer i reisevirksomhet under pandemien. I høst tok imidlertid nordmenns kjøp i utlandet seg markert opp. Økt smitte og smitteverntiltak bidrar trolig til at importen faller igjen i første kvartal neste år. Videre fremover anslår vi en oppgang i importen, i takt med at innenlandsk etterspørsel øker og reiseaktiviteten tar seg opp.

Gjeninnføring av finanspolitiske støttetiltak

Gjennom pandemien har det vært brukt omfattende finanspolitiske tiltak for å dempe de økonomiske konsekvensene av virusutbruddet og smitteverntiltak. Mange av støtteordningene ble planlagt faset ut i løpet av året. I forbindelse med innføringen av smitteverntiltak nå i desember er det gjeninnført en rekke finanspolitiske støttetiltak. Blant annet er kompensasjonsordningen for bedriftene tatt opp igjen med noen justeringer. De midlertidige ordningene for ledige og permitterte er forlenget, og det arbeides med en lønnsstøtteordning til bedrifter. Kommunene skal også kompenseres for tap av inntekter og økte utgifter knyttet til pandemien. De økonomiske støtteordningene bidrar til å holde husholdningenes inntekter oppe og bedre lønnsomheten i næringslivet, slik at etterspørselen raskt vil kunne ta seg opp igjen og sysselsettingen øke når tiltakene etter hvert lettes på.

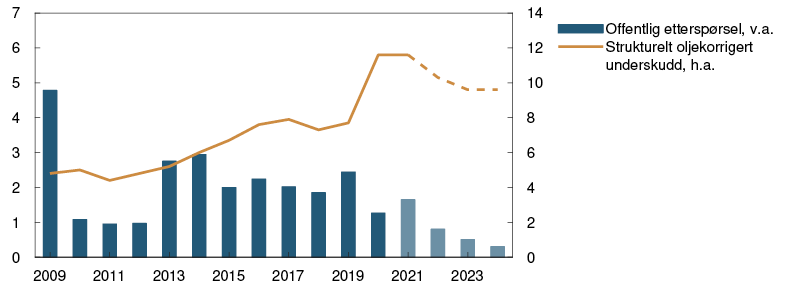

Sammen med regjeringens strømstøtte til husholdningene vil koronatiltakene bidra til at det strukturelle, oljekorrigerte underskuddet blir større enn signalisert i forslaget til statsbudsjett for 2022. Vi legger til grunn at underskuddet vil avta fra 11,6 prosent av trend-BNP i år til 10,3 prosent neste år. Anslaget for det strukturelle oljekorrigerte underskuddet for 2022 er dermed oppjustert sammenlignet med forrige rapport.

I 2023 legger vi til grunn at støttetiltakene er faset ut og at underskuddet reduseres til 9,6 prosent av trend-BNP. I 2024 legger vi til grunn en nøytral innretning av finanspolitikken og at underskuddet holder seg stabilt som andel av trend-BNP, se figur 3.7. Det vil innebære lav vekst i offentlig etterspørsel.

Figur 3.7 Lavere vekst i offentlig etterspørsel7 Offentlig etterspørsel. Årlig vekst. Strukturelt oljekorrigert budsjettunderskudd. Andel av trend-BNP. Prosent

Litt høyere arbeidsledighet den nærmeste tiden

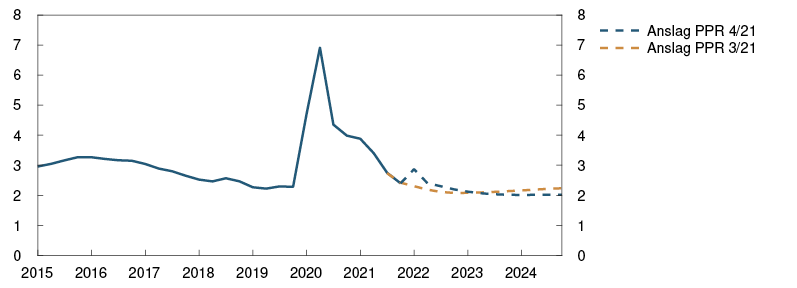

Antall sysselsatte fortsatte å øke i tredje kvartal, og kom opp igjen til samme nivå som ved utgangen av 2019, se figur 3.8. Samtidig har arbeidsledigheten avtatt videre i høst. Arbeidsmarkedet har utviklet seg sterkere enn ventet i forrige rapport.

Figur 3.8 Sysselsettingen har tatt seg markert opp8 Antall i tusen

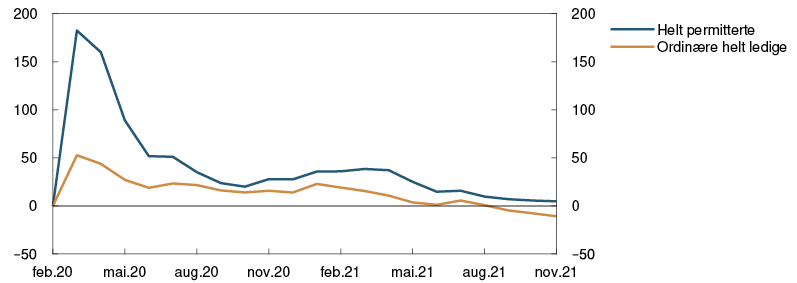

Ved utgangen av november var det rundt 65 000 helt ledige, som utgjør 2,3 prosent av arbeidsstyrken, justert for normale sesongvariasjoner. Det var dermed om lag like mange arbeidsledige i november som før pandemien, se figur 3.9. Den ordinære arbeidsledigheten var lavere enn før pandemien, mens det fremdeles var flere permitterte. I takt med nedgangen i ledigheten den siste tiden har det også blitt færre langtidsledige. Men fortsatt har mange vært ledige lenge, og nær en tredel av de ledige har søkt arbeid helt siden nedstengingen i fjor.

Figur 3.9 Arbeidsledigheten har falt9 Antall helt permitterte. I tusen. Endring fra februar 2020

De siste månedene har sysselsettingen økt mer enn ledigheten har falt. Det gjenspeiler at flere som har stått utenfor arbeidsmarkedet, har kommet i jobb.

Gjeninnføringen av smitteverntiltak bidrar trolig til at ledigheten øker de nærmeste månedene. Så langt i desember har antall permitteringsvarsler steget betydelig, og i uke 49 ble 5 500 permitteringsvarsler sendt ut. Vi ser for oss at oppgangen i ledigheten i hovedsak vil komme i næringer som rammes direkte av smitteverntiltakene. Det gjelder særlig reiseliv og transport og andre serviceyrker. Regjeringens varslede ordning for lønnsstøtte til bedrifter som rammes av smitteverntiltak, kan bidra til å dempe oppgangen i ledighet noe. Samlet anslår vi at den sesongjusterte arbeidsledigheten når en topp på om lag 3 prosent i januar, se figur 3.10.

Figur 3.10 Høyere ledighet gjennom vinteren 10 Registrert ledighet som andel av arbeidsstyrken. Sesongjustert. Prosent

Etter hvert som aktiviteten i økonomien tiltar igjen gjennom neste år, venter vi at også arbeidsledigheten vil avta. I løpet av 2023 anslår vi at ledigheten faller til 2 prosent, og blir værende omkring det nivået ut prognoseperioden.

Økt smitte og tiltak bidrar trolig til at sysselsettingen faller litt i starten av neste år. Høyere aktivitet utover våren ventes deretter å bidra til at sysselsettingen igjen øker og kommer litt over nivået fra før pandemien i løpet av 2022. Vi anslår at sysselsettingen deretter stabiliserer seg på et høyt nivå. Antall lønnstakere på korttidsopphold ventes å holde seg lavt i starten av neste år, men vi legger til grunn at antallet deretter øker gradvis, før det når nivået fra før pandemien ved utgangen av 2023.

Dårligere samsvar mellom tilgjengelig og etterspurt arbeidskraft

Kontaktene i vårt regionale nettverk planla i november en fortsatt sterk vekst i sysselsettingen de neste månedene. Andelen bedrifter som meldte om knapphet på arbeidskraft økte betydelig og kom opp på det høyeste nivået siden før finanskrisen i 2008. NAVs statistikk for nye ledige stillinger og Statistisk sentralbyrås utvalgsundersøkelse for ledige stillinger bekrefter inntrykket av at etterspørselen etter arbeidskraft har vært svært høy i høst, se figur 3.11.

Figur 3.11 Mange ledige stillinger11 Ledige stillinger som andel av totalt antall stillinger. Sesongjustert. Prosent

Etterspørselen etter arbeidskraft har også vært høy sett opp mot antall arbeidsledige. Det indikerer at samsvaret mellom tilgjengelig og etterspurt arbeidskraft har blitt dårligere gjennom pandemien.12 Utviklingen skyldes trolig flere spesielle forhold, som begrenset tilgang på utenlandsk arbeidskraft og at mange av de som har mistet jobben under pandemien har stått lenge utenfor arbeidsmarkedet. I tillegg er andelen permitterte høyere enn i normale tider. Permitterte er trolig mindre aktive arbeidssøkere enn de ordinære ledige, fordi de forventer å kunne vende tilbake til sin tidligere arbeidsplass.

Dårligere samsvar mellom tilgjengelig og etterspurt arbeidskraft indikerer at arbeidsmarkedet er mindre effektivt enn tidligere. Det innebærer at det kan oppstå lønnspress på høyere ledighetsnivåer enn før pandemien. Vi ser for oss at de spesielle forholdene som gjør at arbeidsmarkedet er mindre effektivt enn normalt, varer ved gjennom store deler av neste år. Etter hvert venter vi at færre permitterte og langtidsledige, samt bedre tilgang på utenlandsk arbeidskraft vil bidra til at arbeidsmarkedet gradvis normaliseres.

Vi anslår at ledighetsnivået som er forenlig med normal kapasitetsutnytting, det vil si det nivået på ledigheten som hverken bidrar til høyere eller lavere lønnsvekst, etter hvert vil avta gradvis fra det nåværende nivået på rundt 2½ til om lag 2¼ ved utgangen av anslagsperioden. Det er det samme nivået som vi la til grunn i perioden før pandemien brøt ut.

Sterke tilbakeslag har tidligere blitt etterfulgt av langvarig lavere yrkesdeltakelse, senest etter fallet i oljeprisen i 2014. Vi har tidligere lagt til grunn at pandemien har ført til en liten reduksjon i det langsiktige nivået på arbeidsstyrken. I lys av den raske nedgangen i arbeidsledigheten i høst, sammen med den kraftige gjeninnhentingen i arbeidsstyrken de siste månedene, legger vi ikke lenger til grunn at pandemien vil gi slike varige effekter. Det innebærer at vi nå anslår litt høyere sysselsettingspotensial enn tidligere. Sysselsettingspotensialet anslås å være tilbake på nivået fra før virusutbruddet mot slutten av anslagsperioden.

Siden virusutbruddet har det vært store bevegelser i arbeidsmarkedet og flere spesielle forhold som gjør det utfordrende å skille varige skift i arbeidsmarkedet fra endringer i kapasitetsutnyttingen. Se «Kapasitetsutnytting over et normalt nivå» for en nærmere utdyping av vår vurdering av kapasitetsutnyttingen. Det kan ikke utelukkes at dårligere samsvar mellom tilbudt og etterspurt arbeidskraft kan være et uttrykk for mer varige endringer i arbeidsmarkedet. Pandemien kan ha endret både tilbudet og etterspørselen etter arbeidskraft, for eksempel ved at det vil være krevende å få tak i utenlandsk arbeidskraft over en lengre periode, eller ved at endringer i næringsstrukturen blir mer varig. Dersom det er tilfellet, kan ledigheten feste seg på et høyere nivå enn vi legger til grunn. På den annen side kan høy etterspørsel etter arbeidskraft være et utrykk for at økonomien raskt vil normaliseres. I så fall kan ledigheten avta mer enn vi legger til grunn.

1 Periode: 1. kv. 2015 – 4. kv. 2024. Anslag fra 4. kv. 2019 for PPR 4/19, 3. kv. 2021 for PPR 3/21 og 4. kv. 2021 for PPR 4/21.

2 Periode: 2015 – 2024. Anslag fra 2021. Petroleumsinvesteringene inkluderer investeringer i utenriks sjøfart.

3 Periode: Januar 2016 – oktober 2021. Trend estimert på data fra januar 2016 til februar 2020.

4 Periode: 2014 – 2024. Anslag fra 2021. Inkluderer ideelle organisasjoner. Husholdningenes disponible realinntekt utenom aksjeutbytte.

5 Periode: 1. kv. 2015 – 4. kv. 2021. Forventninger basert på bedrifter i privat sektor fra Regionalt Nettverk.

6 Periode: 2015 – 2024. Anslag for 2021 – 2024. Tallene for 2015 – 2020 er hentet fra investeringstellingen til Statistisk sentralbyrå og er deflatert med prisindeksen for petroleumsinvesteringer i nasjonalregnskapet. Prisindeksen anslås å øke med 1 prosent fra 2020 til 2021 og med 2 prosent i 2022.

7 Periode: 2009–2024. Anslag for 2021–2024.

8 Periode 1. kv. 2016 – 4. kv. 2024. Anslag for sysselsetting fra 4. kv. 2021 for PPR 4/21 og fra 3. kv. 2021 for PPR 3/21.

9 Periode: Februar 2020 – november 2021.

10 Periode: 1. kv. 2015 – 4. kv. 2024. Anslag fra 3. kv. 2021 for PPR 3/21 og 4. kv. 2021 for PPR 4/21.

11 Periode: 1. kv. 2010 – 3. kv. 2021

12 Se side 38 i Pengepolitisk rapport 3/21 «Dårligere samsvar mellom tilgjengelig og etterspurt arbeidskraft»

Kapasitetsutnytting over et normalt nivå

Kapasitetsutnyttingen i norsk økonomi har steget det siste halvåret. Arbeidsledigheten har falt og sysselsettingen økt, BNP-veksten har vært høy, og bedriftene i Regionalt nettverk meldte i november om tiltakende utfordringer med tilgangen på arbeidskraft. Vår vurdering er at kapasitetsutnyttingen i fjerde kvartal er på et høyere nivå enn normalt, og at produksjonsgapet er i underkant av 1 prosent (se figur F i Pengepolitiske vurderinger).

Anslagene for kapasitetsutnyttingen i andre halvår i år er litt høyere enn i forrige rapport. Det gjenspeiler at arbeidsmarkedet synes å ha vært noe strammere enn ventet og at vi nå anslår høyere BNP-vekst i år. Vi har samtidig oppjustert anslaget på økonomiens produksjonspotensial som følge av høy vekst i sysselsettingen blant bosatte arbeidstakere. Det innebærer at vi ikke lenger legger til grunn at det langsiktige sysselsettingspotensialet har blitt negativt påvirket av pandemien, se «Dårligere samsvar mellom tilgjengelig og etterspurt arbeidskraft» for en nærmere omtale.

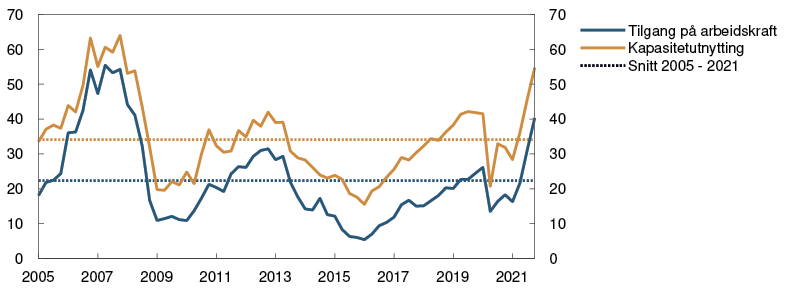

Bedriftene i vårt regionale nettverk har rapportert om en betydelig oppgang i kapasitetsutnyttingen de siste kvartalene og indikerte i november at kapasitetsutnyttingen er høyere enn vi anslår. I fjerde kvartal rapporterte 55 prosent av bedriftene at de ville ha noen eller betydelige problemer med å møte en økning i etterspørselen, se figur 3.A. Denne indikatoren er nå på nivå med våren 2008. Mange av bedriftene rapporterte at knapphet på arbeidskraft begrenser produksjonen.

Figur 3.A Nettverket indikerer høyere kapasitetsutnytting1 Kapasitetsutnytting og knapphet på arbeidskraft ifølge Regionalt nettverk. Prosent

Våren 2008 var produksjonsgapet nær 3 prosent. Andre indikatorer for kapasitetsutnyttingen tilsier ikke like høy kapasitetsutnytting nå. Arbeidsledigheten ligger nær det vi anslår som et normalt nivå og sysselsettingsandelen er om lag på samme nivå som ved starten av pandemien. En del av kapasitetsproblemene i bedriftene skyldes vanskeligheter med å få tak i innsatsvarer. Slike produksjonsskranker kan på kort sikt påvirke både produksjonen og pris- og lønnsveksten, men påvirker ikke våre vurderinger av det langsiktige sysselsettings- og produksjonspotensialet. Vi legger til grunn at slike leveringsproblemer vil være midlertidige.

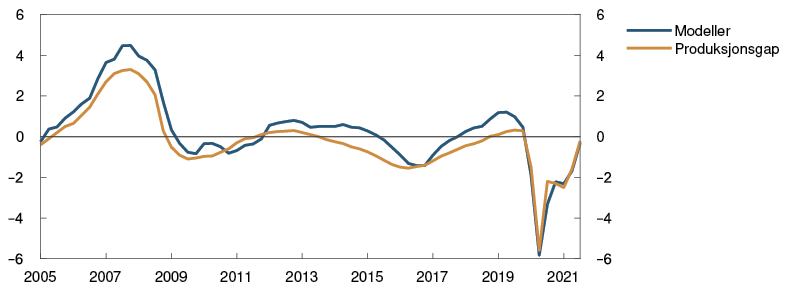

Vårt modellsystem for anslag på produksjonsgapet tar hensyn til utviklingen i BNP, arbeidsledigheten, lønnsveksten og innenlandsk prisstigning, se figur 3.B. Beregningene går frem til tredje kvartal. Modellsystemet viser også en betydelig oppgang i kapasitetsutnyttingen de siste kvartalene, men indikerer en noe lavere kapasitetsutnytting enn nettverksindikatorene.

Figur 3.B Modeller viser oppgang i produksjonsgapet2 Produksjonsgap. Prosent

Vi anslår at kapasitetsutnyttingen faller midlertidig i første kvartal neste år til et nær normalt nivå. Det gjenspeiler nedgangen i BNP som følge av økt smitte og strenge smitteverntiltak. Det er ikke opplagt om en slik nedgang i BNP skal føre til en nedgang i kapasitetsutnyttingen eller om produksjonspotensialet i økonomien faller tilsvarende. Vi legger vekt på at oppgangen i ledigheten og nedgang i sysselsettingen vi ser for oss i begynnelsen av neste år innebærer et mindre stramt arbeidsmarked og dermed en nedgang i kapasitetsutnyttingen.da h

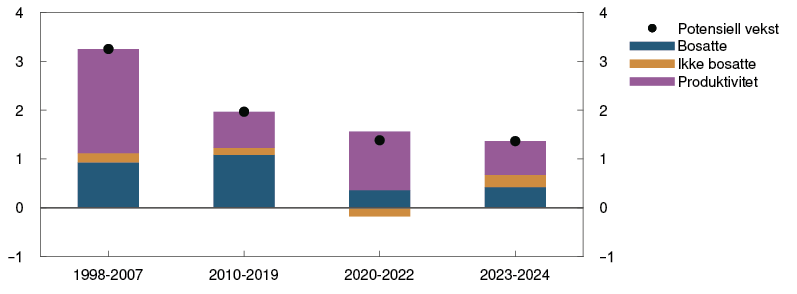

Videre fremover venter vi at aktiviteten tar seg opp og at kapasitetsutnyttingen stiger. Produksjonsgapet anslås til rundt 1¼ prosent i første halvår 2023. Deretter avtar produksjonsgapet til i underkant av 1 prosent ved utgangen av anslagshorisonten. Vi legger til grunn en årlig vekst i produksjonspotensialet på rundt 1¼ prosent i årene fremover. Det gjenspeiler en vekst på ½ prosent i sysselsettingen og en vekst på ¾ prosent i produktiviteten, se figur 3.C.

Figur 3.C Potensiell vekst3 Bidrag fra sysselsetting og produktivitet

1 Periode: 1. kv. 2005 – 4. kv. 2021. Andel av kontaktene som vil ha noen eller betydelige problemer med å møte vekst i etterspørselen og andel av kontaktene som svarer at knapphet på arbeidskraft begrenser produksjonen.Spørsmålet om arbeidskraft er bare stilt til de bedriftene som har oppgitt å ha full kapasitetsutnytting, men serien viser andelen av alle kontaktene i intervjurunden. Kommune- og sykehussektoren svarer ikke på spørsmålet om kapasitetsutnytting, men svarer på spørsmålet om arbeidskraft.

2 Periode: 1. kv. 2005 – 3. kv. 2021. Produksjonsgapet måler den prosentvise forskjellen mellom BNP for Fastlands-Norge og anslått potensielt BNP for Fastlands-Norge. I modellberegningene av produksjonsgap inngår informasjon om BNP, sysselsetting, arbeidsledighet, lønnsvekst, inflasjon, boligpriser og kreditt. For nærmere beskrivelse av modellene se Working Paper 7/2020.

3 Periode: 1998–2024.

3.2 Kostnader og priser

Lønnsveksten på vei opp

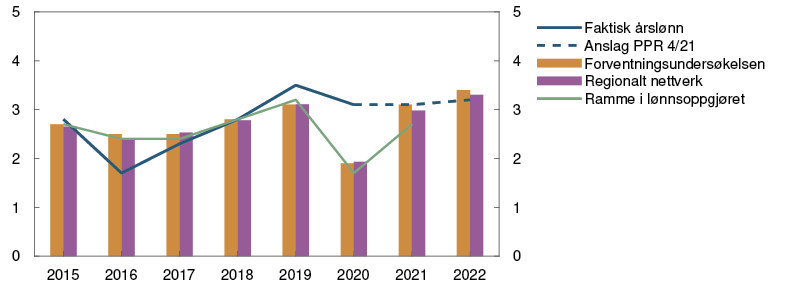

Vi venter at lønnsveksten i år blir 3,1 prosent. Anslaget er litt høyere enn i forrige rapport. Den kvartalsvise lønnsstatistikken indikerer at lønnsveksten har vært om lag som ventet, men vi tror den høye etterspørselen etter arbeidskraft har løftet lønnsveksten mot slutten av året. Lønnsforventningene, slik de måles i Norges Banks forventningsundersøkelse og i Regionalt nettverk, har økt litt siden forrige rapport, og er nær anslaget vårt, se figur 3.12. Rammen for årets lønnsoppgjør var 2,7 prosent.

Figur 3.12 Høyere lønnsforventninger i 202213 Årslønnsvekst. Prosent

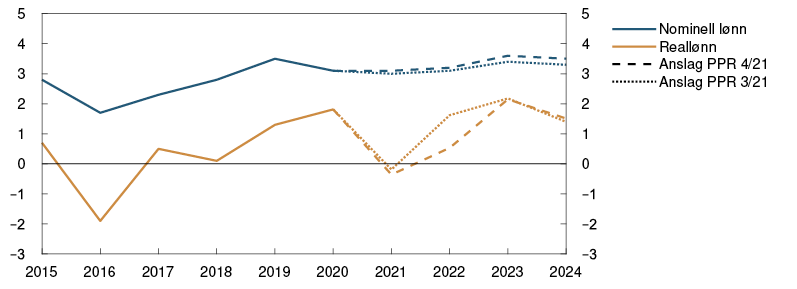

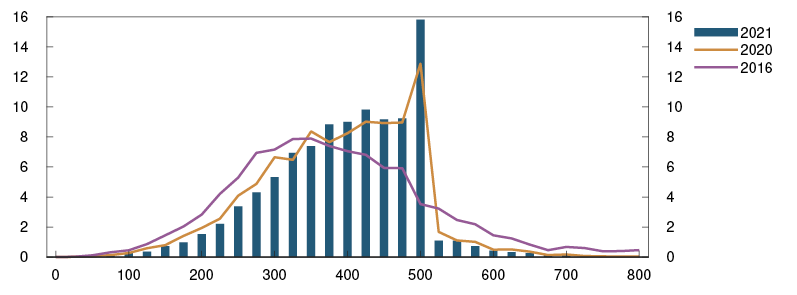

Også lønnsforventningene for 2022 har økt siden forrige rapport. Partene i arbeidslivet samlet ventet i november en lønnsvekst på 3,4 prosent, som er 0,3 prosentenheter høyere enn i forrige forventningsundersøkelse. De økte forventningene kan blant annet sees i sammenheng med økende knapphet på arbeidskraft. Kontaktene i vårt regionale nettverk ventet i november en lønnsvekst på 3,3 prosent. Smitteøkningen og gjeninnføringen av smitteverntiltak i desember demper aktiviteten, og tilsier at lønnsveksten kan bli lavere enn disse forventningene indikerer. Utover i 2022, når smitten igjen avtar, venter vi at flere lavtlønte kommer tilbake i jobb. Det kan bidra til å trekke ned det gjennomsnittlige lønnsnivået, se «Sammensetningseffekter i lønnsveksten» om sammensetningseffekter i lønnsveksten. Økte priser på elektrisitet og importerte innsatsvarer vil trolig bidra til å redusere bedriftenes lønnsomhet den nærmeste tiden. Det kan dempe lønnsveksten. Økningen i strømprisene kan bidra til noe høyere lønnskrav fra arbeidstakerne i lønnsoppgjøret, selv om regjeringens strømstøtteordning i noen grad vil kompensere for oppgangen. Vi anslår en lønnsvekst på 3,2 prosent neste år.

De høye petroleumsprisene vil erfaringsmessig bidra til økt lønnsomhet i bedriftene, noe som kan bidra til økt lønnsvekst på litt lengre sikt. Kapasitetsutnytting over et normalt nivå trekker i samme retning. Vi venter at lønnsveksten øker til 3,6 prosent i 2023 før den avtar litt i 2024, se figur 3.13. En litt lavere lønnsvekst i 2024 gjenspeiler at vi venter noe avtakende kapasitetsutnytting i 2023 og 2024.

Figur 3.13 Litt høyere lønnsvekst14 Lønn. Årsvekst. Prosent

Sammensetningseffekter i lønnsveksten

Mange av dem som mistet jobben som følge av koronautbruddet i 2020, hadde lavere lønn enn gjennomsnittet. Det førte til at det gjennomsnittlige lønnsnivået ble høyere. Slike sammensetningseffekter gjorde at den samlede lønnsveksten fra 2019 til 2020 ble høyere enn økningen i lønningene til de enkelte arbeidstakerne som var i jobb hele året. Når flere av dem som mistet jobben kommer tilbake i arbeid, blir effekten motsatt. Vi venter at flere lavtlønte i jobb vil bidra til å redusere det gjennomsnittlige lønnsnivået neste år, men utsiktene til høyere ledighet tilsier at effekten kan bli litt mindre enn vi la til grunn i forrige rapport. Det er usikkerhet om hvor store sammensetningseffektene vil bli.

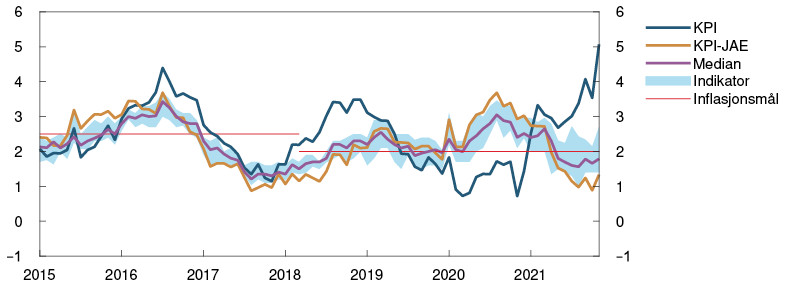

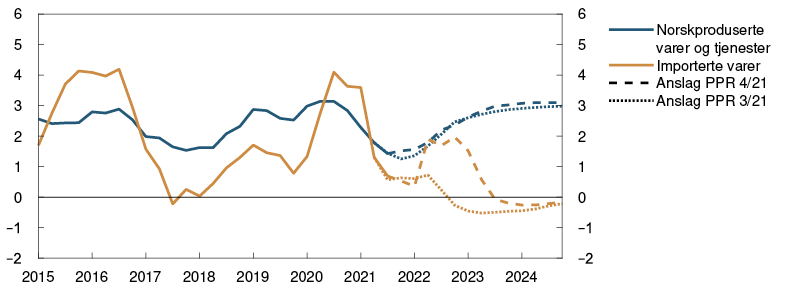

Høyere underliggende prisvekst i 2022

Tolvmånedersveksten i konsumprisindeksen justert for avgiftsendringer og uten energivarer (KPI-JAE) har avtatt gradvis fra om lag 3,5 prosent sommeren 2020 til rundt 1 prosent de siste månedene, se figur 3.14. Gjennom pandemien har utviklingen i underliggende prisvekst i stor grad vært drevet av svingninger i prisveksten på importerte varer som følge av store bevegelser i kronekursen. Styrkingen av kronen det siste året har bidratt til lavere vekst i prisene på importerte varer, men avtakende prisvekst på norskproduserte varer og tjenester har også bidratt til nedgangen i den underliggende inflasjonen.

Figur 3.14 Lav vekst i KPI-JAE15 KPI og indikatorer for underliggende inflasjon. Tolvmånedersvekst. Prosent

Tolvmånedersveksten i KPI-JAE var 1,3 prosent i november. Det var høyere enn i oktober, og litt høyere enn anslått i forrige rapport. Prisveksten på norskproduserte varer og tjenester økte i november etter å ha falt gradvis siden sommeren 2020. Prisveksten på importerte varer steg også i november og har svingt mellom litt over 0 og 1 prosent de siste månedene. Samlet sett har KPI-JAE økt litt mer enn anslått. Tolvmånedersveksten i andre indikatorer for underliggende inflasjon har de siste månedene ligget over veksten i KPI-JAE og var i gjennomsnitt 2,0 prosent i november.

Avgiftsendringer og store svingninger i energiprisene har ført til at konsumprisindeksen (KPI) og KPI-JAE har utviklet seg svært ulikt gjennom pandemien. Oppgang i energiprisene har bidratt til at veksten i KPI har økt markert siden i fjor vinter. I november steg veksten i energiprisene igjen, og tolvmånedersveksten i KPI økte til 5,1 prosent. KPI-veksten var høyere enn anslått i forrige rapport. Terminprisene indikerer at tolvmånedersveksten i energiprisene vil avta etter årsskiftet. Det vil bidra til lavere KPI-vekst neste år.

Den nærmeste tiden venter at vi tolvmånedersveksten i KPI-JAE vil holde seg i overkant av 1 prosent. Økte fraktkostnader (se «Globale «flaskehalser» – virkninger på priser og aktivitet i Norge») og høyere prisimpulser på varer vi importerer vil trolig bidra til å løfte prisveksten neste år. Høyere priser på innsatsvarer trekker i samme retning. Vi legger til grunn at veksten i KPI-JAE vil tilta gjennom våren neste år, og være i overkant av 2 prosent ved inngangen til 2023. Vi venter en nedgang i prisveksten gjennom 2023. Det må ses i sammenheng med at fraktkostnadene er ventet å falle og at prisveksten på varer vi importerer fra utlandet avtar. Gjennom prognoseperioden vil tiltakende lønnsvekst og høyere kapasitetsutnytting bidra til høyere innenlandsk inflasjon, se figur 3.15, noe som isolert sett trekker veksten i KPI-JAE opp gjennom hele prognoseperioden. Utsikter til gradvis sterkere krone vil på den annen side trekke i retning av lavere prisvekst. Ved utgangen av 2024 venter vi at den underliggende inflasjonen er 2,0 prosent.

Figur 3.15 Utsikter til høyere prisvekst16 Norskproduserte varer og tjenester og importerte varer i KPI-JAE. Firekvartalersvekst. Prosent

Forventningene til prisveksten om ett og to år, slik de måles i Norges Banks forventningsundersøkelse, har økt den siste tiden. Undersøkelsen indikerer forventninger om en prisvekst i området 3 til 4 prosent om et år. Næringslivslederes forventninger ligger høyest. Forventningene til prisveksten på lengre sikt har vært mer stabile og ligger samlet sett noe over 2 prosent.

Reallønnsveksten vil ta seg opp

Reallønnsveksten ble ganske høy i fjor, mens det i år ligger an til en liten nedgang i reallønningene. Det gjenspeiler dels at sammensetningseffekter har gitt store svingninger i den nominelle lønnsveksten de to årene, og dels gjenspeiler det de store svingningene i energiprisene i fjor og i år. Vi venter en gjennomsnittlig reallønnsvekst på om lag 1½ prosent årlig de kommende tre årene.

Stor usikkerhet om lønns- og prisveksten

Flere forhold peker i retning av høyere pris- og lønnsvekst, men det er usikkerhet om hvor mye de vil stige og hvor lang tid det vil ta før pris- og lønnsveksten igjen avtar. Hos enkelte av våre handelspartnere, som USA og Storbritannia, har prisveksten tiltatt betydelig det siste året (figur 1.3). På flere varer og tjenester, som for eksempel elektroniske komponenter og frakt, er det ikke tidligere målt en like stor oppgang i prisene. Det er både stor usikkerhet knyttet til drivkreftene bak prisveksten internasjonalt og hvordan de påvirker en allerede sterk prisvekst ute. Det igjen bidrar til større usikkerhet om prisprognosene også i Norge. Prisimpulsene kan vare lenger enn anslått og effekten på prisene her hjemme kan bli større og komme raskere enn vi legger til grunn. På den annen side kan prisimpulsene dempe seg raskere og slå mindre ut i prisene enn vi legger til grunn. Da vil prisveksten trolig bli lavere enn vi anslår.

Det er også usikkert hvordan økte priser vil påvirke lønnsveksten fremover. Det er mulig at høyere prisvekst får større gjennomslag til lønnsveksten enn hva som har vært erfaringene de siste 20–30 årene. I så fall kan det gi opphav til en pris- og lønnsspiral. Store bevegelser i arbeidsmarkedet og spesielle forhold knyttet til pandemien gjør det utfordrende å anslå nivået på kapasitetsutnyttingen. Usikkerhet om nivået på kapasitetsutnyttingen bidrar også til usikkerhet om lønnsveksten fremover.

Særskilte forhold knyttet til måling av priser

Statistisk sentralbyrå har gjennom pandemien måttet anslå prisveksten på enkelte tjenester fordi smitteverntiltak har gitt begrenset tilgang på tjenestene. Etter gjenåpningen av samfunnet har det fra og med september i år igjen vært grunnlag for å måle reelle priser for alle hovedgrupper i prisindeksen.

Som et økonomisk støttetiltak ble merverdiavgiften (mva) på varer og tjenester med lav sats midlertidig redusert fra 12 til 6 prosent fra 1. april 2020. Den reduserte mva-satsen ble opphevet fra og med 1.oktober 2021. Vi legger til grunn at bedriftene har økt prisene som følge av avgiftsendringen, men ikke like mye som økningen i mva. Ettersom hele avgiftsøkningen vil trekkes ut ved beregning av det avgiftsjusterte prisnivået, vil avgiftsøkningen isolert sett trekke ned KPI-JAE i våre anslag.

Regjeringens ordning med strømstøtte til husholdningene innebærer at konsumentene i desember 2021 og de tre første månedene i 2022 vil betale en lavere pris for deler av elektrisitetsforbruket. Det er uklart hvordan Statistisk sentralbyrå eventuelt vil ta hensyn til ordningen i beregningen av KPI. Vi har ikke justert våre prisanslag for strømstøtteordningen, men har tatt hensyn til at den bidrar til å løfte husholdningenes disponible inntekt.

13 Periode: 2015–2022. Årslønn: Faktisk årslønnsvekst fra Statistisk sentralbyrå. Norges Banks anslag for 2021 og 2022. Forventningsundersøkelsen: Partene i arbeidslivets forventninger til årslønnsvekst inneværende år målt ved Norges Banks forventningsundersøkelse i 4. kvartal hvert år. Forventninger for neste år i 4. kvartal 2021. Regionalt nettverk: Forventninger til årslønnsvekst for inneværende år i 4. kvartal hvert år.

14 Periode: 2015–2024. Anslag fra 2021. Reallønn: Nominell årslønnsvekst fratrukket KPI-vekst.

15 Periode: Januar 2015 – november 2021. KPI-JAE: Konsumprisindeksen justert for avgiftsendringer og uten energivarer. Median: Medianverdi av tolvmånedersvekst for andre indikatorer for underliggende inflasjon (KPIM, KPIXE, 20 prosent trimmet snitt, vektet median, KPIXV og KPIF). Indikatorer: Høyeste og laveste tolvmånedersvekst for andre indikatorer for underliggende inflasjon.

16 Periode: 1. kv. 2015 – 4. kv. 2024. Anslag fra 3. kv. 2021 for PPR 3/21 og 4. kv. 2021 for PPR 4/21. KPI-JAE: Konsumprisindeksen justert for avgiftsendringer og uten energivarer.

Ny virusvariant bidrar til økt usikkerhet om pandemiutsiktene

En ny oppblussing av deltavarianten har løftet smittetallene globalt de siste månedene, etter en viss avdemping i september. Smitten har også økt markert her hjemme og er nå på rekordhøye nivåer. I tillegg har usikkerheten rundt pandemiutviklingen økt betydelig som følge av spredningen av den nye virusvarianten omikron. Høy og fortsatt stigende vaksinasjonsgrad bidrar isolert sett til å lette sykdomsbyrden, men det økende smittetrykket har likevel ført til en oppgang i antall koronarelaterte sykehusinnleggelser. Som en følge av økt press på helsevesenet og usikkerhet knyttet til omikron har regjeringen de siste ukene gjeninnført en rekke nasjonale smitteverntiltak.

Høye smittetall gir økt sykdomsbyrde