Norges Banks komité for pengepolitikk og finansiell stabilitet besluttet enstemmig på møtet 17. september å sette styringsrenten ned fra 4,25 til 4 prosent. Komiteens vurdering er at det trolig vil være behov for en noe høyere rente fremover enn det var utsikter til i juni. Det er usikkerhet om de økonomiske utsiktene, men dersom økonomien utvikler seg om lag slik komiteen nå ser for seg, settes renten videre ned i løpet av det nærmeste året.

Komiteens vurderinger oppsummerer vurderingene til medlemmene i Komiteen for pengepolitikk og finansiell stabilitet som ledet frem til den pengepolitiske beslutningen i møtet 17. september 2025. Analysene i Pengepolitisk rapport 3/2025 oppsummerer grunnlaget for vurderingene.

Målet for pengepolitikken er en årsvekst i konsumprisene som over tid er nær 2 prosent. Inflasjonsstyringen skal være fremoverskuende og fleksibel, slik at den kan bidra til høy og stabil produksjon og sysselsetting samt til å motvirke oppbygging av finansielle ubalanser.

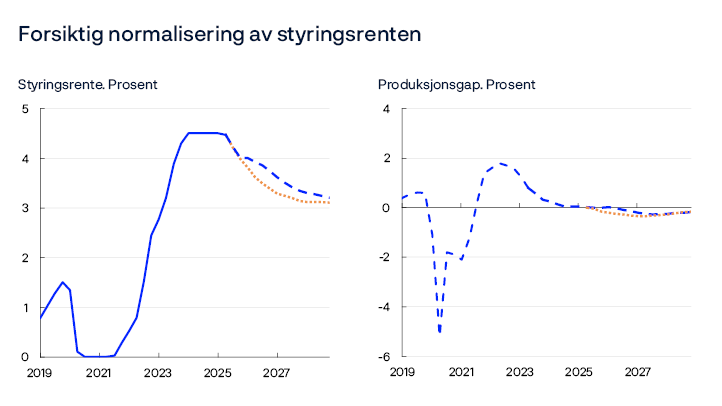

Renten virker innstrammende og har de siste årene bidratt til å kjøle ned norsk økonomi og til å dempe prisveksten. Prisveksten har avtatt, men den er fortsatt over målet. Samtidig har arbeidsledigheten økt noe fra et lavt nivå. Kapasitetsutnyttingen i økonomien er nå nær et normalt nivå. I juni startet komiteen en forsiktig normalisering av styringsrenten og satte renten ned fra 4,5 til 4,25 prosent.

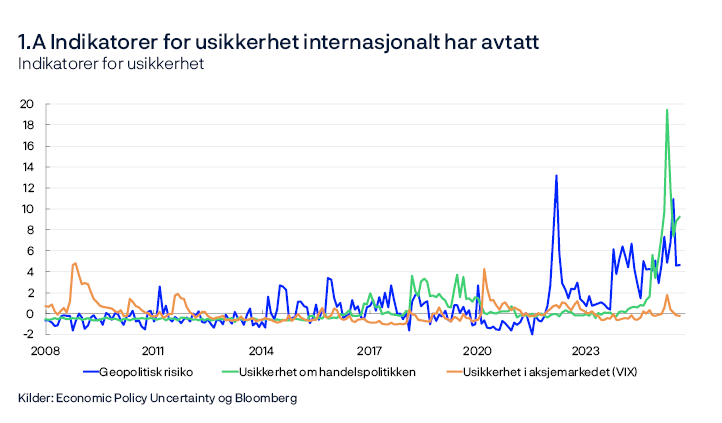

Komiteen er opptatt av at det fortsatt er stor usikkerhet om utsiktene for internasjonal økonomi, men at usikkerheten om handelspolitikken synes noe redusert. Tollsatsene på import til USA fremstår nå som mer avklarte, og mange land har inngått handelsavtaler med USA. Ulike mål for internasjonal usikkerhet har falt mye siden april. De økte tollsatsene vil trolig dempe den økonomiske veksten hos handelspartnerne noe. Så langt ser ikke de økte tollsatsene ut til å ha gitt store utslag i prisveksten i USA eller andre land. Siden forrige rapport har den økonomiske veksten hos våre viktigste handelspartnere vært litt høyere enn ventet, mens vekstutsiktene de neste årene ser ut til å være lite endret. Konsumprisveksten i euroområdet er nær inflasjonsmålet, mens den hos andre handelspartnere fortsatt er noe høyere. Prisene på olje og gass har falt noe siden juni.

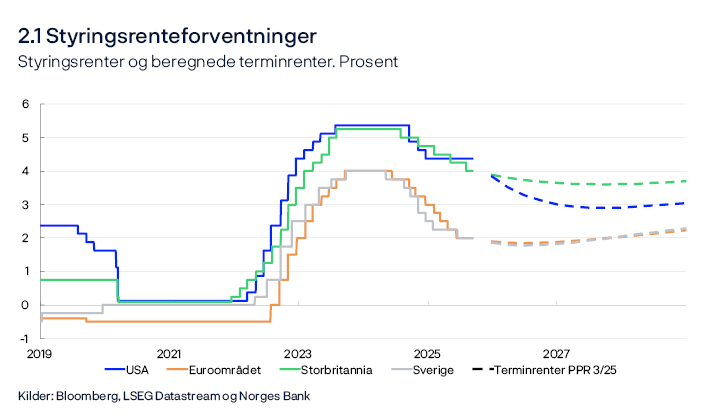

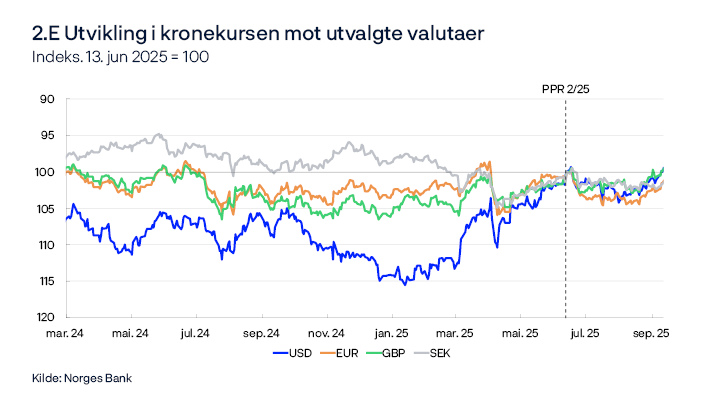

Ledende aksjeindekser har steget i mange land. Styringsrenteforventningene har falt i USA, men er lite endret hos øvrige handelspartnere. Som ventet falt renteforventningene her hjemme og kronen svekket seg i etterkant av publiseringen av rentebeslutningen i juni. Kronen svekket seg ytterligere i slutten av juni samtidig som oljeprisen falt, men har siden styrket seg litt igjen og er nå litt sterkere enn lagt til grunn i forrige rapport.

Aktiviteten i norsk økonomi har steget videre og vært høyere enn anslått, mens utviklingen i arbeidsmarkedet har vært om lag som ventet. Det er særlig foretaks– og boliginvesteringene som har steget mer enn anslått. Samtidig er salget av nye boliger fortsatt lavt, og boligprisene har steget om lag som ventet. Oppgangen i husholdningenes forbruk ser ut til å være noe sterkere enn ventet. Bedriftene i det regionale nettverket venter at veksten holder seg oppe frem mot årsskiftet. Siden forrige rapport har sysselsettingen steget videre. Det er blitt litt flere registrerte arbeidsledige gjennom sommeren, mens ledighetsraten har holdt seg på 2,1 prosent, som anslått. Arbeidskraftundersøkelsen har vist en oppgang i ledigheten i år, men den har endret seg lite de siste månedene.

I vurderingen av kapasitetsutnyttingen merket komiteen seg at mye av oppgangen i den økonomiske aktiviteten så langt i år gjenspeiler økt produktivitetsvekst. Samtidig melder bedriftene i det regionale nettverket om litt større knapphet på arbeidskraft den siste tiden. Samlet tyder ny informasjon på at kapasitetsutnyttingen i norsk økonomi er litt høyere enn tidligere antatt.

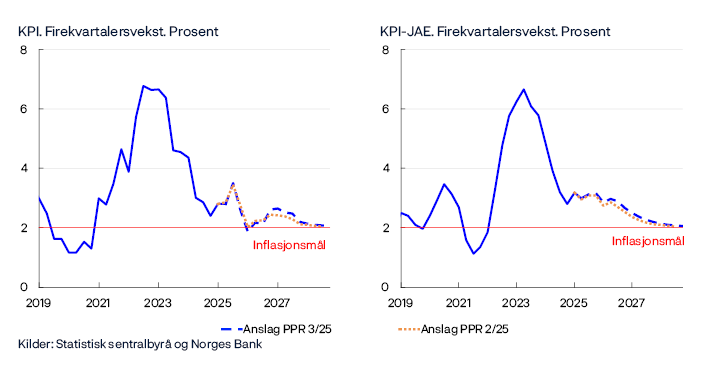

Prisveksten har vært som anslått. Tolvmånedersveksten i konsumprisindeksen (KPI) var 3,5 prosent i august. Veksten i konsumprisindeksen justert for avgiftsendringer og uten energivarer (KPI-JAE) var 3,1 prosent. Komiteen var opptatt av at det underliggende inflasjonspresset synes å være litt høyere enn ventet. Prisveksten har blitt trukket ned av reduksjonen i barnehagesatsene i august, som ikke var innarbeidet i anslagene fra juni. Reduksjonen i barnehagesatsene vil dempe tolvmånedersveksten i konsumprisene det nærmeste året. Det er fortsatt høy prisvekst på matvarer og mange tjenester som holder den samlede prisveksten oppe. Den høye veksten i bedriftenes kostnader de siste årene vil trolig bremse nedgangen i prisveksten fremover. Lønnsveksten ser ut til å bli høy også i år, men den blir trolig lavere enn i fjor. Komiteen merket seg at løpende lønnsstatistikk tilsier at lønnsveksten i år blir høyere enn anslått i forrige rapport. Den økte produktivitetsveksten kan gi rom for høyere lønnsvekst uten at bedriftene ser behov for å øke prisene i samme grad. Samtidig er det store forskjeller mellom næringene, og det er usikkerhet om bedriftenes tilpasning.

Komiteens vurdering er at det fortsatt er behov for en innstrammende pengepolitikk. Dersom renten settes ned for raskt, kan prisveksten bli liggende over målet for lenge. På den annen side kan en for høy rente bremse økonomien mer enn det som er nødvendig for å få prisveksten ned til målet. Siden forrige rapport har prisveksten vært som anslått, men det er utsikter til at den holder seg oppe litt lenger. Veksten i norsk økonomi ser ut til å bli høyere i år enn tidligere antatt, og det synes å være litt færre ledige ressurser i økonomien. Slik komiteen nå vurderer utsiktene, vil det trolig være behov for en noe høyere rente fremover enn det var utsikter til i juni. Komiteen vurderte å holde renten uendret på dette møtet, men landet på at det er riktig å sette renten ned nå.

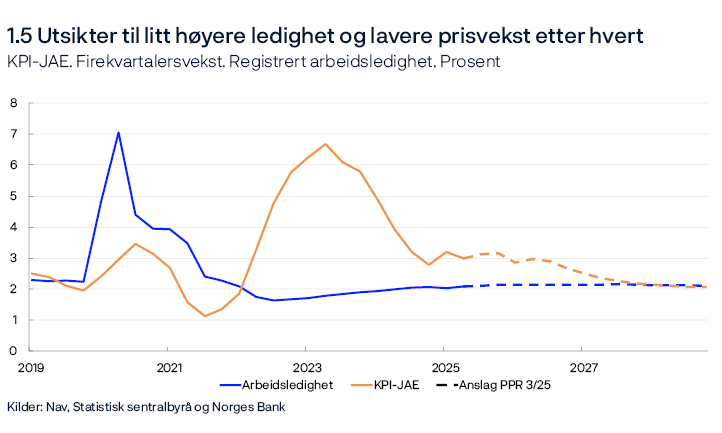

En forsiktig normalisering av styringsrenten vil legge til rette for at prisveksten etter hvert kommer tilbake til målet uten at arbeidsledigheten øker mye. Prognosen for styringsrenten i denne rapporten avtar gradvis til noe over 3 prosent mot slutten av 2028. Prognosen er noe oppjustert fra forrige rapport. Den registrerte arbeidsledigheten vil trolig øke litt. Med en gradvis nedgang i lønnsveksten fremover anslås prisveksten å avta og være nær 2 prosent i 2028.

Det er usikkerhet om den videre økonomiske utviklingen. Komiteen var opptatt av at uforutsigbare rammer for internasjonalt samarbeid og handel skaper usikkerhet om inflasjons- og vekstutsiktene både ute og hjemme. Det er også usikkerhet om lønnsveksten og hvordan den vil påvirke den innenlandske prisveksten fremover. Dersom økonomien utvikler seg annerledes enn vi nå ser for oss, kan også renteutviklingen bli en annen enn prognosen indikerer. Skulle det bli utsikter til at prisveksten holder seg oppe lenger enn anslått, kan det bli behov for en høyere rente enn vi nå ser for oss. Dersom det blir utsikter til at prisveksten kommer raskere ned til målet eller utviklingen i arbeidsmarkedet blir svakere, kan renten settes raskere ned.

Ida Wolden Bache

Pål Longva

Øystein Børsum

Ingvild Almås

Steinar Holden

17. september 2025

1. Hovedbildet

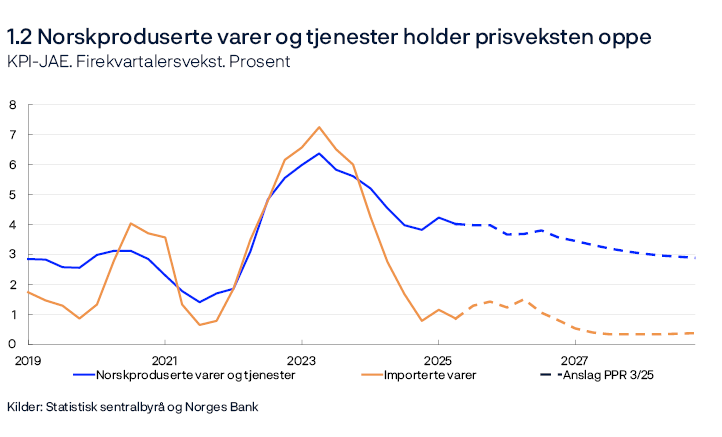

Prisveksten har kommet mye ned fra toppen, men faller ikke lenger like raskt. Mens prisveksten på det vi importerer nå er lav, holdes den innenlandske prisveksten oppe av høy vekst i tjenesteprisene. Veksten i fastlandsøkonomien har tatt seg opp i år, og mer enn vi hadde ventet. Oppgangen har kommet uten at bedriftene har økt antall ansatte i samme grad, og arbeidsledigheten har steget litt videre. Med en renteutvikling i tråd med prognosen er det utsikter til at prisveksten avtar gradvis mot 2 prosent i årene fremover, mens arbeidsledigheten trolig øker litt. Husholdningenes kjøpekraft anslås å stige gradvis.

Utvikling hos handelspartnerne

Det er store endringer i rammene for internasjonal handel. Økte tollsatser og geopolitisk usikkerhet vil trolig dempe global vekst, men så langt ser det ikke ut til å ha påvirket den økonomiske aktiviteten verken i Norge eller hos landene vi handler mest med i vesentlig grad. Usikkerhet rundt handelspolitikk bidro til store svingninger i finansmarkedene i første halvår, men den siste tiden har markedsbevegelsene vært mindre. Ledende aksjeindekser har steget og internasjonale kredittpåslag har kommet noe ned. De siste to årene har veksten i USA vært klart høyere enn hos våre europeiske handelspartnere, men i fjor tiltok aktiviteten i Europa. Gjennom våren har veksten avtatt både i USA og Sverige, mens den har holdt seg oppe i Storbritannia og euroområdet. Samlet har veksten internasjonalt vært litt sterkere enn vi anslo i forrige rapport, og vi venter at veksten vil fortsette om lag i samme takt også fremover. Økte investeringer i forsvar og infrastruktur vil trolig bidra til å løfte aktiviteten i Europa.

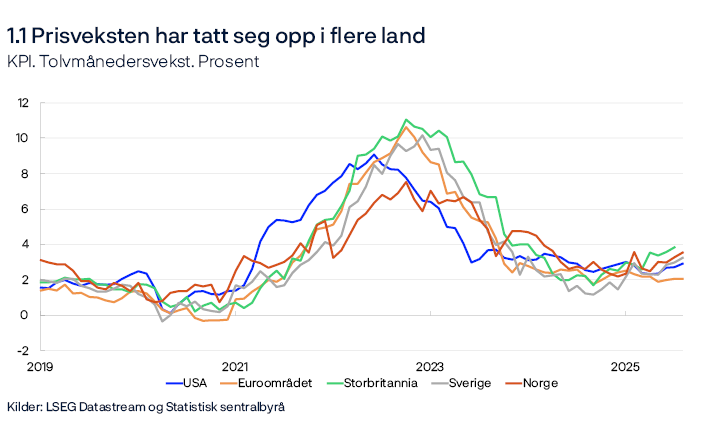

Prisveksten internasjonalt har kommet mye ned fra de høye nivåene i kjølvannet av pandemien, men har den siste tiden tatt seg opp i flere land, se figur 1.1. Også den underliggende prisveksten er over 2 prosent hos flere av våre handelspartnere, og nedgangen har bremset opp. Samlet sett har prisveksten hos handelspartnerne vært noe høyere enn vi anslo i juni. I USA kan økte tollsatser føre til at det tar noe tid før prisveksten kommer tilbake til målet. For andre viktige handelspartnere anslår vi at den underliggende prisveksten vil komme ned mot 2 prosent i løpet av de neste årene.

Prisveksten

Også i Norge har prisveksten kommet mye ned fra toppen, men den faller ikke lenger like raskt. I august var tolvmånedersveksten i konsumprisindeksen (KPI) 3,5 prosent. Det er særlig energiprisene som har steget mye siden august i fjor. Ser vi bort fra energipriser, som svinger mye, har prisveksten ligget nær 3 prosent så langt i år. Veksten i KPI justert for avgiftsendringer og uten energivarer (KPI-JAE) var 3,1 prosent i august. Barnehagesatsene ble redusert fra første august i år, og bidro til å dempe prisveksten. Nedgangen i barnehagesatsene vil bidra til lavere tolvmånedersvekst i konsumprisene det nærmeste året.

Den kraftige oppgangen i prisveksten ble utløst av et importert kostnadssjokk. Siden har prisveksten på det vi kjøper fra utlandet, kommet mye ned, se figur 1.2. Det er utsikter til at prisimpulsene fra utlandet vil holde seg svake også fremover.

Prisveksten på det vi produserer i Norge, holdes oppe av høy vekst i innenlandske tjenestepriser. I fjor ble årslønnsveksten 5,6 prosent, som var den høyeste siden 2008. Vi anslår at lønnsveksten avtar til 4,7 prosent i år. Det er høyere enn vi anslo i forrige rapport og høyere enn rammen for lønnsoppgjøret i frontfaget.

Produksjon og etterspørsel

I etterkant av pandemien bidro høy prisvekst og etter hvert økte renter til å kjøle ned økonomien, og i de siste to årene har veksten i norsk økonomi avtatt. Det skyldes særlig at boliginvesteringene har falt mye, og at husholdningenes forbruk har utviklet seg svakt. Høy etterspørsel fra det offentlige og sterk vekst i petroleumsinvesteringene har bidratt til å holde aktiviteten oppe.

Nå er bildet i ferd med å endres. Veksten i norsk økonomi har tatt seg opp i år, blant annet som følge av økt etterspørsel fra husholdningene. I andre kvartal økte BNP for Fastlands-Norge med 0,6 prosent. Det var høyere enn vi anslo i junirapporten. Bedriftene i vårt regionale nettverk venter moderat vekst frem mot årsskiftet. Etter en periode med kraftig nedgang venter bygg- og anleggsnæringen nå en oppgang i aktiviteten. Blant oljeleverandørene, der aktiviteten er høy, ventes det på sin side svak vekst.

Arbeidsmarked og kapasitetsutnytting

I takt med at økonomien kjølte seg ned, avtok veksten i sysselsettingen. Arbeidsledigheten har steget fra et svært lavt nivå. Vår vurdering er at kapasitetsutnyttingen i norsk økonomi avtok gjennom 2023, men at den siden inngangen til fjoråret har holdt seg nær et normalt nivå. Vi anslår litt høyere kapasitetsutnytting i år og neste år enn i forrige rapport.

Oppsvinget i den økonomiske veksten i det siste har ikke blitt fulgt av en tilsvarende økning i antallet som er i jobb. Siden forrige rapport har sysselsettingen utviklet seg slik vi hadde anslått, til tross for at den økonomiske aktiviteten har vært høyere. Veksten i produktiviteten har dermed økt og vært høyere enn vi hadde ventet. Det innebærer at produksjonspotensialet i økonomien trolig er høyere enn vi tidligere har lagt til grunn.

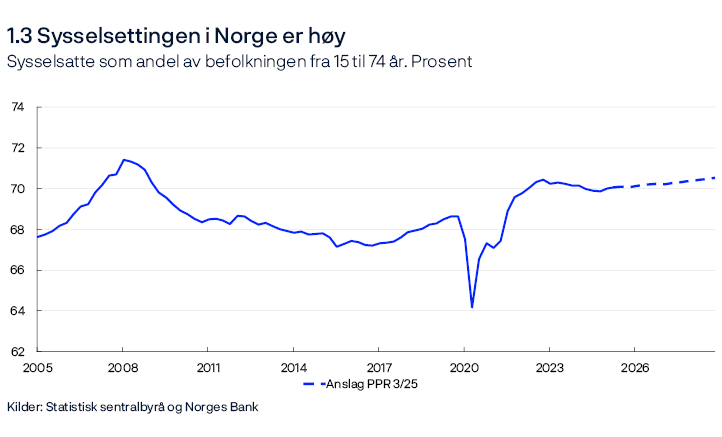

I august var den registrerte arbeidsledigheten 2,1 prosent, justert for normale sesongvariasjoner. Den registrerte ledigheten er nå 0,5 prosentenheter høyere enn på det laveste sommeren 2022, og om lag på samme nivå som i perioden før pandemien. Arbeidskraftundersøkelsen indikerer at ledigheten har steget noe mer. Noe av oppgangen i arbeidsledigheten gjenspeiler at flere har meldt seg på arbeidsmarkedet, særlig blant de yngste aldersgruppene. Andelen av befolkningen som er i jobb, har avtatt noe de siste årene, men er likevel høyere enn før pandemien, se figur 1.3.

Pengepolitikken

Styringsrenten ble hevet mye for å få bukt med den høye prisveksten. Etter å ha ligget på 4,5 prosent i ett og et halvt år ble styringsrenten satt ned til 4,25 prosent i juni. På dette rentemøtet besluttet Komiteen for pengepolitikk og finansiell stabilitet å sette den videre ned til 4 prosent. Prognosen i denne rapporten er forenlig med at styringsrenten avtar gradvis til noe over 3 prosent mot slutten av 2028.

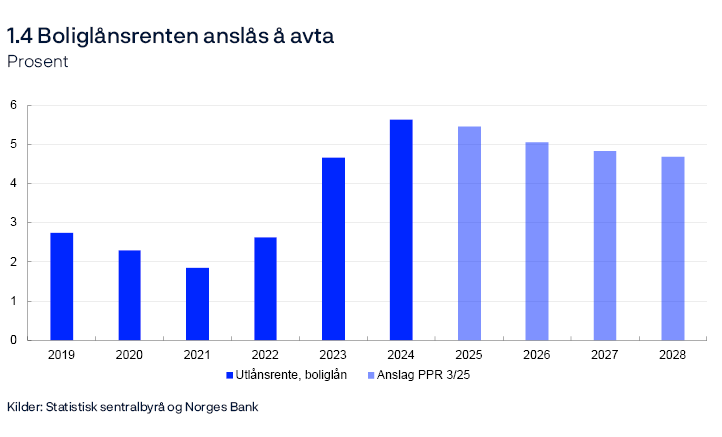

Hvis økonomien utvikler seg slik vi anslår i denne rapporten og styringsrenten settes ned i tråd med prognosen, er det utsikter til at den gjennomsnittlige boliglånsrenten avtar til 4,7 prosent i 2028, se figur 1.4.

Utsiktene for norsk økonomi

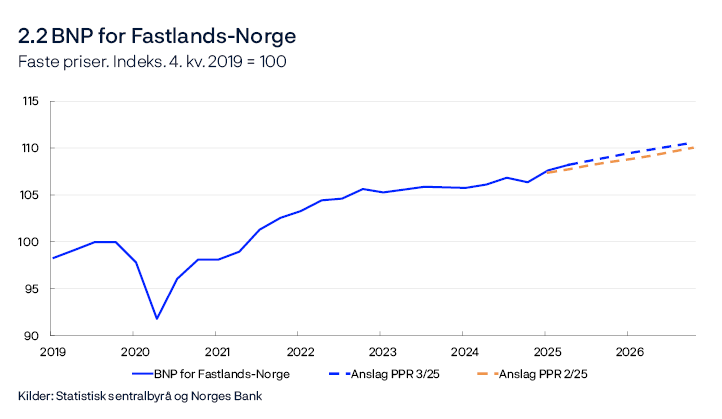

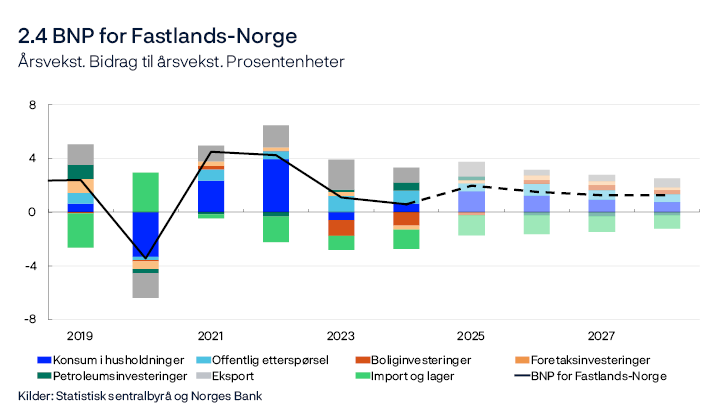

Vi anslår at veksten i BNP for Fastlands-Norge tiltar fra 0,6 prosent i fjor til 2,0 prosent i år. Det er høyere enn vi anslo i juni. I årene fremover venter vi at veksten avtar noe igjen. Med utsikter til at lønningene vil stige mer enn prisene fremover, og at renten avtar noe, vil husholdningenes kjøpekraft fortsette å stige de neste årene. Det vil trolig bidra til at det private forbruket vokser videre, selv om vi venter at husholdningene de kommende årene vil spare mer av inntektene enn i årene bak oss.

Vi venter en markert oppgang i boliginvesteringene i årene fremover, men ved utgangen av 2028 vil investeringene fortsatt være klart lavere enn de var i årene før pandemien. Også foretaksinvesteringene i fastlandsøkonomien ventes å stige fremover.

Petroleumsinvesteringene vil trolig falle fremover, ned mot nivået de var på før oljeskattepakken ble innført i 2020. På den annen side ventes eksportveksten å holde seg oppe i år, for deretter å vokse moderat i årene fremover. Vi anslår at veksten i offentlig etterspørsel øker neste år og deretter avtar gradvis.

Sysselsettingen vil trolig stige videre, og samlet sett mer enn befolkningen i arbeidsfør alder i årene fremover. Det er dermed utsikter til at sysselsettingsandelen tar seg opp de neste årene. Den registrerte arbeidsledigheten ventes å stige litt, til 2,2 prosent.

Det er utsikter til at prisveksten gradvis avtar og nærmer seg inflasjonsmålet på 2 prosent, se figur 1.5. Lavere lønnsvekst kombinert med at produktivitetsveksten forblir høyere enn den har vært de siste årene, bidrar til å dempe kostnadsveksten i norske bedrifter. Det er dermed utsikter til at prisveksten på innenlandske tjenester avtar de neste årene. I tillegg venter vi at prisveksten på det vi importerer holder seg lav og bidrar til å dempe den samlede prisveksten. Ifølge Norges Banks forventningsundersøkelse ligger de langsiktige inflasjonsforventningene fortsatt over 2 prosent, men om lag på samme nivå som før inflasjonsoppgangen.

Usikkerhet og risiko

Prognosene for den økonomiske utviklingen er usikre. Flere pågående militære konflikter og økt spenningsnivå mellom land bidrar til at indikatorer for geopolitisk usikkerhet er på et høyt nivå, selv om de har kommet litt ned i løpet av sommeren, se figur 1.A1. Det har også vært mye usikkerhet om handelspolitikk internasjonalt det siste året, men etter hvert som mange land har inngått avtaler med USA om nye tollsatser har indikatorer for handelspolitisk usikkerhet avtatt. Det er likevel fortsatt usikkerhet knyttet til de økonomiske effektene av endringene i internasjonal handel. Vi har ennå ikke sett hvilke effekter tollsatsene vil ha på verdikjeder internasjonalt og hvordan det vil påvirke prisveksten ute og hjemme. Økt toll og forstyrrelser i verdikjeder kan gi høyere prisvekst. Samtidig kan en del produkter bli billigere dersom produsenter som møter tollbarrierer ute, søker nye markeder. Det vil i så fall dempe prisveksten.

Det er også usikkerhet om hvordan innenlandske forhold påvirker prisveksten her hjemme. En viktig grunn til at prisveksten kommer ned til 2 prosent i våre anslag, er at lønnsveksten antas å avta fra 5,6 prosent i fjor til 3,4 prosent i 2028. Den fortsatt høye lønnsomheten i industrien kan imidlertid bidra til at lønnsveksten fremover blir høyere enn vi legger til grunn, og det kan igjen gi høyere prisvekst enn det vi nå venter. På den annen side har produktivitetsveksten tatt seg opp det siste året og vært høyere enn vi har anslått. I våre anslag legger vi til grunn at produktivitetsveksten blir høyere i år enn i fjor og deretter avtar tilbake til vårt anslag på trendproduktiviteten. Det er imidlertid vanskelig å skille mellom midlertidige forhold og mer langsiktige trender i nåtid. Dersom produktivitetsveksten fremover forblir høyere, vil trolig mindre av lønnsveksten slå ut i høyere priser. Alternativt kan oppgangen i produktivitetsveksten signalisere starten på en oppgangskonjunktur. I så fall vil trolig lønns- og prisveksten bli høyere fremover enn vi legger til grunn.

- 1 Indeksen for geopolitisk risiko bygger på Caldara, D. og M. Iacoviello (2022), «Measuring Geopolitical Risk», American Economic Review. 112 (4), side 1194–1225. Data er tilgjengelig på Economic Policy Uncertainty Index. Indeksen for usikkerhet om handelspolitikken bygger på Caldara, D., M. Iacoviello and P. Molligo, A. Prestipino and A Raffo (2020), «The economic effects of trade policy uncertainty», Journal of Monetary Economics. 109, side 38-59. Data er tigjengelig på Economic Policy Uncertainty Index.

2. Forutsetninger og anslag

Dette kapittelet presenterer de viktigste forutsetningene og anslagene som ligger til grunn for rentebeslutningen og den pengepolitiske analysen. Det beskriver også hvordan nye data, analyser og vurderinger har påvirket anslagene siden forrige rapport. Anslagsperioden i denne rapporten er tredje kvartal 2025 til fjerde kvartal 2028. De underliggende tallene er tilgjengelige i et eget datasett som publiseres separat.

Internasjonal økonomi

Høy inflasjon og rask økning i styringsrentene dempet den økonomiske aktiviteten hos våre viktigste handelspartnere i 2023. I fjor steg reallønningene samtidig som flere land satte ned styringsrentene. Det bidro til at den økonomiske veksten tiltok, særlig i de europeiske landene. Likevel har veksten i USA vært klart høyere enn hos våre europeiske handelspartnere de siste to årene. Både den svenske og den amerikanske økonomien utviklet seg svakt i starten av året, men hentet seg inn igjen i andre kvartal. I euroområdet og Storbritannia fortsatte veksten gjennom våren. For handelspartnerne samlet var den økonomiske utviklingen i andre kvartal litt sterkere enn anslått i forrige rapport.

Usikkerhet rundt USAs handelspolitikk bidro til store svingninger i finansmarkedene i første halvår, men siden forrige rapport har markedsbevegelsene vært små. Ledende aksjeindekser har steget, blant annet i USA. Oppgangen må ses i lys av fornyet optimisme i teknologisektoren knyttet til kunstig intelligens og av at USA har inngått handelsavtaler med flere land. Internasjonale kredittpåslag er litt lavere enn i forrige rapport og er tilbake på nivåene fra før handelsuroen i april. Den effektive kursen på amerikanske dollar svekket seg bredt i første halvår, men har stabilisert seg de siste månedene og er om lag uendret siden forrige rapport.

Sentralbankene i Sverige og Storbritannia kuttet styringsrentene videre i sommer, se figur 2.1. Markedsaktørenes forventninger til styringsrentene i europeiske land er lite endret siden forrige rapport, og det ventes at sentralbankene her snart er ferdige med å kutte rentene. Samtidig har forventningene til styringsrentene i USA falt etter at det ble publisert svakere nøkkeltall for arbeidsmarkedet. Langsiktige amerikanske renter har falt siden forrige rapport, mens tilsvarende renter i Europa har økt. Utsikter til økende offentlige budsjettunderskudd i flere europeiske land har sammen med økt politisk usikkerhet, særlig i Frankrike, bidratt til høyere europeiske langsiktige renter.

Vi anslår at BNP-veksten hos handelspartnerne samlet blir litt høyere i år enn i fjor, og at veksten holder seg uendret neste år. Dette ventes å gi positive impulser inn i norsk økonomi. Anslaget for den samlede veksten hos handelspartnerne i år er litt oppjustert. Fra neste år og ut prognoseperioden er anslagene lite endret. I anslagene har vi lagt vekt på følgende:

- Økte tollsatser på amerikansk import bidrar trolig til å dempe den globale veksten fremover. USA økte i juli tollsatsene på import av varer fra de fleste land. Samtidig har USA inngått enkelte avtaler som innebærer lavere tollsats eller tollfritak innen viktige sektorer. Samlet er de nye tollsatsene på import til USA noe høyere enn lagt til grunn i juni, men litt lavere for våre viktigste europeiske handelspartnere. I anslagene legger vi til grunn tollsatsene som var gjeldende 12. september.

- I euroområdet anslår vi at BNP-veksten avtar litt neste år, men tar seg opp utover i prognoseperioden. Økt reallønn, rentenedgang og høyere investeringer i forsvar og infrastruktur trekker veksten opp, mens økt toll på eksport til USA demper oppgangen.

- I Sverige anslår vi en gradvis gjeninnhenting, med svak vekst i år og høyere vekst fra neste år. Økende reallønn og mer ekspansiv økonomisk politikk trekker aktiviteten opp fremover.

- I USA venter vi at veksten avtar i år og forblir lavere gjennom prognoseperioden enn i de siste årene. Lavere innvandring og høyere tollsatser trekker ned veksten. Samtidig bidrar sterkere vekst i investeringer i programvare og IT-utstyr til å trekke opp den økonomiske aktiviteten.

- I Kina venter vi at veksttakten vil avta litt i årene fremover. Eksporten har økt hittil i år, selv om høy toll demper eksporten til USA. Til tross for at myndighetenes stimulanser trekker veksten opp, dempes aktiviteten av fallende arbeidsstyrke og høy gjeld hos lokale myndigheter og statseide selskaper.

Vekstanslagene for 2025 og 2026 for handelspartnerne samlet er på linje med de siste anslagene fra Consensus Forecast.

Konsumprisveksten hos våre handelspartnere har falt mye siden toppen i 2022. I euroområdet er inflasjonen nær målet på 2 prosent, mens den hos andre handelspartnere fortsatt er noe høyere enn målene. Også den underliggende prisveksten har falt, men så langt i år har nedgangen hos våre viktigste handelspartnere samlet sett bremset opp, og i flere land har den underliggende prisveksten tatt seg noe opp gjennom sommeren. Fremover venter vi samlet sett at den underliggende prisveksten vil komme ned mot 2 prosent i løpet av neste år. I anslagene har vi lagt vekt på følgende:

- I euroområdet er prisveksten nær inflasjonsmålet, men den har vært litt høyere enn ventet. Det er særlig tjenesteprisveksten som holder prisveksten oppe, men på sikt venter vi at denne vil avta som følge av lavere lønnsvekst.

- Både i Sverige og Storbritannia bidrar blant annet administrative priser til at prisveksten holder seg oppe og har vært høyere enn ventet. Den annonserte halveringen av matmomsen i Sverige fra april neste år bidrar til at prisveksten i en periode vil komme en del under inflasjonsmålet.

- I USA indikerer både forventningsundersøkelser og markedsbaserte mål noe høyere inflasjon på kort sikt. Økt toll bidrar til å løfte prisveksten. Hittil synes likevel gjennomslaget fra økt toll til prisveksten å være mer begrenset og virke litt saktere enn vi la til grunn i forrige rapport, og anslaget for i år er litt nedjustert.

Anslagene for prisveksten hos handelspartnerne er samlet sett lite endret fra forrige rapport

Oljeprisen og europeisk gasspris

Oljeprisen har falt over tid, etter at den var over 100 amerikanske dollar per fat sommeren 2022 i etterkant av Russlands invasjon av Ukraina. Fallet de siste årene skyldes i hovedsak økt oljeproduksjon fra landene både i og utenfor OPEC kombinert med lavere vekst i global økonomi. Ved forrige rapport ble prisen løftet midlertidig over 75 dollar som følge av konflikten mellom Israel og Iran. Så langt i september har oljeprisen igjen ligget mellom 65 og 70 dollar per fat. Fremtidsprisene indikerer at oljeprisen vil bli liggende om lag på dagens nivå fremover, se tabell 2.A.

Tabell 2.A Energipriser

|

Prosentvis endring i anslag fra Pengepolitisk rapport 2/2025 i parentes |

Snittpris (2010–2019) |

Realiserte priser og fremtidspriser1 |

||||

|---|---|---|---|---|---|---|

|

2024 |

2025 |

2026 |

2027 |

2028 |

||

|

Olje, USD/fat |

80 |

80 |

70 (-2) |

66 (-4) |

66 (-3) |

67 (-2) |

|

Nederlandsk gass, Euro/MWh |

20 |

34 |

37 (-7) |

32 (-10) |

30 (-4) |

27 (0) |

Også europeisk gasspris steg midlertidig i juni. Etter det har gassprisen igjen fortsatt nedgangen fra de rekordhøye nivåene etter at Russland kuttet gasseksporten til Europa fra høsten 2021. Fremtidsprisene indikerer videre nedgang, noe som kan ses i sammenheng med forventninger om økt tilbud av flytende gass globalt, spesielt fra USA. Gassprisen tynges også av svak vekst i energikrevende industri i Europa og økt tilbud av ny fornybar energi.

- 1 Terminpriser per 12. september 2025.

Kilder: LSEG Datastream og Norges Bank

BNP for Fastlands-Norge

Veksten i fastlandsøkonomien har avtatt de siste årene, og i 2024 var den svak. Økt rente og høy pris- og kostnadsvekst har bidratt til å redusere investeringene og dempe veksten i husholdningenes konsum. På den annen side har svekkelsen av kronen frem mot sommeren 2023 bidratt til høy vekst i eksporten. Ekspansiv finanspolitikk og høye petroleumsinvesteringer har også løftet aktiviteten.

Etter liten endring i aktivitetsnivået i andre halvår i fjor tok BNP-veksten for Fastlands-Norge seg opp i første halvår i år, se figur 2.2. Utviklingen var sterkere enn anslått. Vi venter at veksten de neste kvartalene blir mer moderat, om lag som vi så for oss i forrige rapport. I anslagene har vi lagt vekt på følgende:

- Samlet venter bedriftene i vårt regionale nettverk samme vekst i aktiviteten i tredje kvartal som de gjorde i forrige runde og stabil vekst i fjerde kvartal, se venstre panel i figur 2.3. Bedriftene innen bygg og anlegg venter at produksjonsveksten tar seg opp i andre halvår, mens bedriftene i oljeleverandørnæringen venter svak produksjonsvekst mot slutten av året.

- Vårt prognosesystem SMART, som vekter anslag fra et bredt sett av modeller, anslår at veksten i BNP for Fastlands-Norge avtar litt de nærmeste kvartalene, se høyre panel i figur 2.3.

Vi venter at veksten i BNP for Fastlands-Norge blir 2 prosent i år, før den faller til 1,5 prosent neste år og deretter avtar litt ut prognoseperioden, se figur 2.4. Anslagene for i år og neste år er oppjustert siden junirapporten.

I år og neste år har husholdningenes konsum det største bidraget til veksten. Eksportveksten holder seg oppe i år, men ventes å avta fremover. Både bolig- og foretaksinvesteringene ventes å ta seg opp utover i prognoseperioden. Vi venter at investeringene i petroleumsnæringen faller fremover etter hvert som de pågående utbyggingene ferdigstilles. Veksten i offentlig etterspørsel anslås å øke neste år og deretter avta gradvis. For detaljerte anslag og endring fra forrige rapport, se tabell 2 og 3 i vedlegget.

Indikatorer for usikkerhet rundt punktanslagene på kort og mellomlang sikt

Anslag for den økonomiske utviklingen vil alltid være usikre. I vår vurdering av usikkerheten bruker vi både skjønn og modellberegninger. I denne boksen belyser vi usikkerhet ved å benytte et modellrammeverk for å tallfeste risikoen knyttet til utviklingen i tre sentrale makroøkonomiske størrelser: BNP for Fastlands-Norge, konsumprisene og boligprisene.1

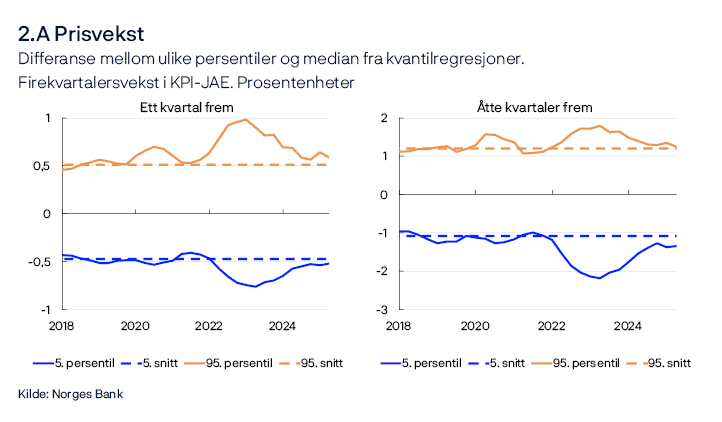

Analysen bruker data frem til og med andre kvartal 2025. For hver av variablene estimerer modellen en sannsynlighetsfordeling for anslagene inndelt i persentiler. Vi bruker forskjellen mellom medianen (50. persentilen) og de ytterste verdiene (95. og 5. persentil) som et mål på risiko. En større avstand mellom medianen og de ytterste persentilene indikerer økt usikkerhet. Figurene viser hvordan opp- og nedsiderisikoen har endret seg over tid for de ulike variablene.

Risikoen for høy prisvekst har kommet ned og nærmet seg sitt historiske gjennomsnitt, se figur 2.A. Etter at risikoen på kort sikt tiltok i første kvartal i år, har den falt litt i andre kvartal. Oppsiderisikoen på lengre sikt er nær sitt historiske gjennomsnitt. Merk at pristallene for juli og august ikke inngår i analysen.

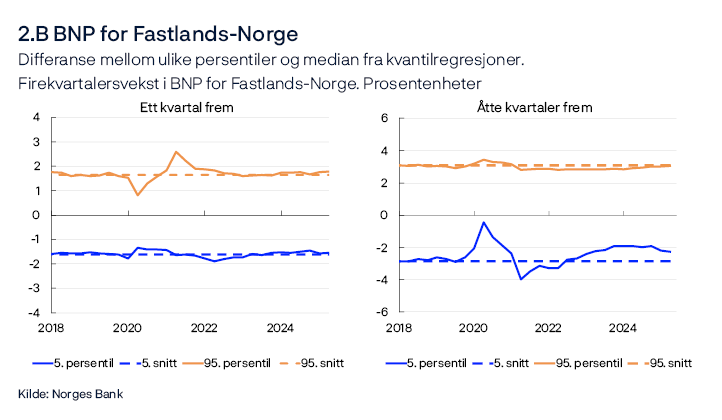

Modellene indikerer at risikoen rundt veksten i BNP for Fastlands-Norge på kort sikt er nær sitt historiske gjennomsnitt, se figur 2.B. På mellomlang sikt er risikoen på nedsiden noe mindre enn gjennomsnittet på 2010-tallet, se høyre panel i figur 2.B.

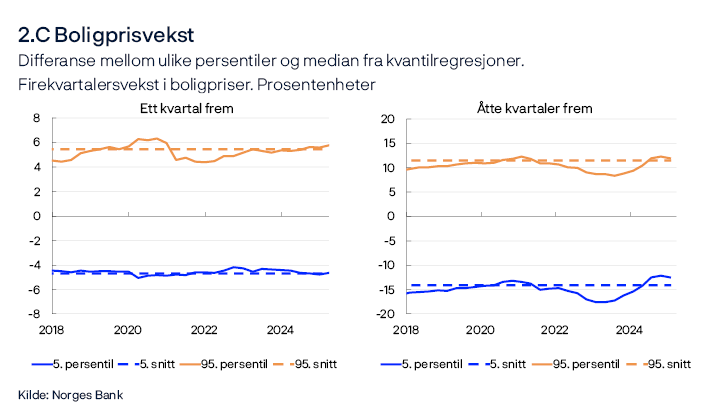

På kort sikt er også risikoen rundt boligprisveksten nær historiske gjennomsnitt, se venstre panel i figur 2.C. Etter å ha vært større enn normalt et par år, har nedsiderisikoen på mellomlang sikt avtatt igjen, og den er nå mindre enn sitt historiske gjennomsnitt, se høyre panel i figur 2.C. Merk at boligpristallene for juli og august ikke inngår i analysen.

- 1 Modellene benytter kvantilregresjoner med ulike indikatorer til å anslå fordelingen til produksjons-, boligpris- og konsumprisveksten fremover. Se nærmere beskrivelse i Bowe, F., S.J. Kirkeby, I.H. Lindalen, K.A. Matsen, S.S. Meyer og Ø. Robstad (2023) «Quantifying macroeconomic uncertainty in Norway ». Staff Memo 13/2023. Norges Bank.

Husholdningene

Økt rente og høy prisvekst reduserte husholdningenes kjøpekraft i 2023, og bidro til at konsumet falt samme år. Ved å redusere sparingen begrenset imidlertid husholdningene nedgangen i konsumet. I fjor var oppgangen i husholdningenes disponible realinntekt den sterkeste på over ti år, og konsumet tok seg opp. God inntektsvekst og høyere pensjonssparing bidro til at spareraten økte.

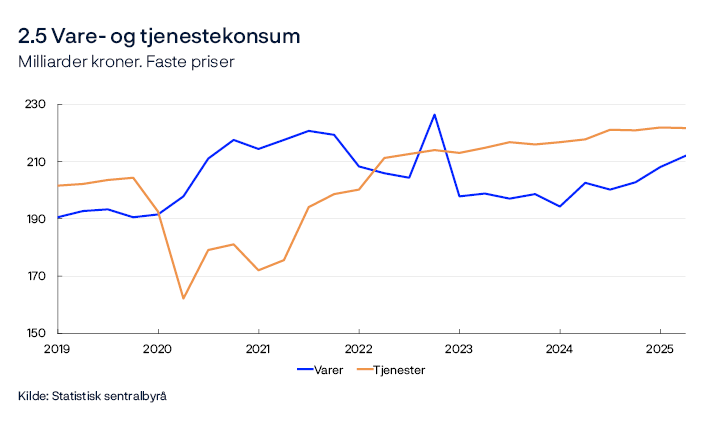

Etter å ha vært nær uendret i andre halvår i fjor økte konsumet i første halvår i år. De siste kvartalene har tjenestekonsumet vært lite endret, se figur 2.5 Oppgangen i varekonsumet er bredt basert, men økte bilkjøp trekker særlig opp. I andre kvartal var nivået på husholdningenes konsum som anslått i forrige rapport. Vi venter at konsumet vil vokse med 3,1 prosent i år, og at årsveksten vil avta utover i prognoseperioden. I år og neste år er konsumveksten i anslagene over gjennomsnittsveksten for de siste 15 årene. Anslagene for vekst i både konsum og disponibel realinntekt er oppjustert for i år og neste år sammenlignet med forrige rapport. I anslagene har vi lagt vekt på følgende:

- Bedriftene innenfor varehandel og tjenesteyting mot husholdningene i vårt regionale nettverk venter at økt kjøpekraft vil bidra til videre oppgang i etterspørselen fra husholdningene utover høsten. Vekst i detaljhandel og bilkjøp og data vi har for husholdningenes kortbruk tyder på god vekst i varekonsumet i tredje kvartal.

- Vi anslår en vekst i husholdningenes disponible realinntekt på 4,1 prosent i år. Videre fremover venter vi at lavere lønnsvekst bidrar til avtakende inntektsvekst, men at lavere rente demper nedgangen. Lavere inntektsvekst vil trolig dempe veksten i konsumet.

- Vi legger til grunn at sparing til pensjon vil holde seg høy fremover og at konsumet vil øke mindre enn husholdningenes disponible inntekt de neste årene. Vi anslår at spareraten øker og kommer opp på sitt gjennomsnittlige nivå fra 2010-tallet mot slutten av prognoseperioden.

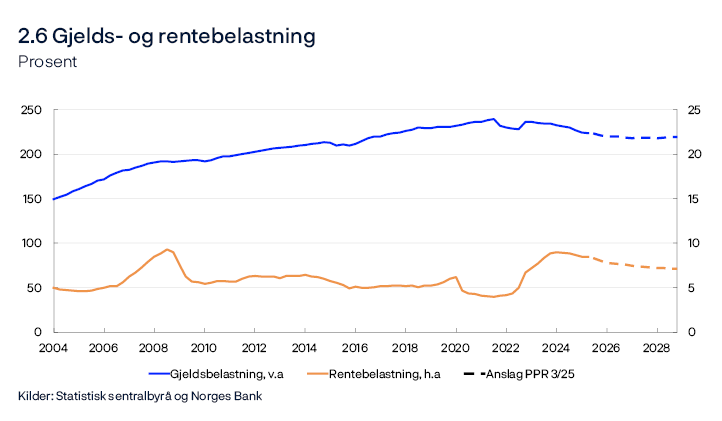

- Husholdningene har høy gjeld, og de siste årene har rentebelastningen økt, se figur 2.6. Vi antar at gjelden vil vokse noe mindre enn husholdningenes inntekter fremover, slik at gjeldsbelastningen avtar litt gjennom prognoseperioden. En lavere styringsrente reduserer husholdningenes rentebelastning de neste årene.

Boligmarkedet

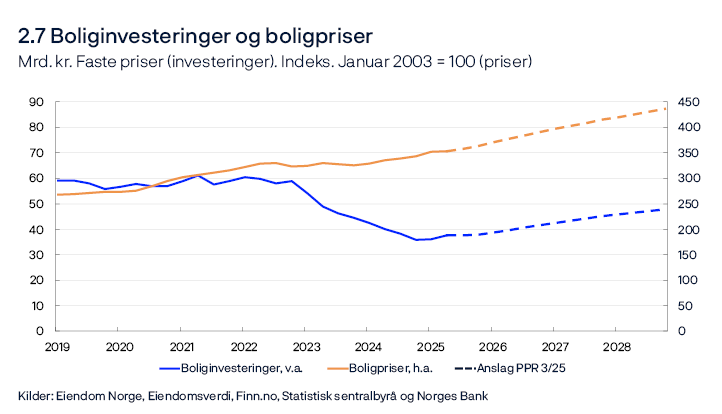

Fra starten av 2022 og frem til utgangen av fjoråret falt boliginvesteringene med om lag 40 prosent, blant annet som følge av en kraftig oppgang i materialkostnader og høyere renter. Vi anslår at årsveksten i boliginvesteringene tar seg opp fra neste år, men at nivået i 2028 fremdeles er en god del lavere enn i 2022, se figur 2.7. I anslagene har vi lagt vekt på følgende:

- Bygg- og anleggsbedriftene i vårt regionale nettverk venter at aktiviteten vil ta seg opp gjennom andre halvår. Enkelte boligbyggere i vårt regionale nettverk vil sette i gang flere prosjekter utover høsten, særlig i de større byene.

- Det var høy vekst i boliginvesteringene fra første til andre kvartal, klart høyere enn anslått i junirapporten. Tall for igangsetting og salg av nye boliger tyder på at veksten avtar i andre halvår.

- Vi venter at økt kjøpekraft hos husholdningene fører til høyere etterspørsel etter både nye og brukte boliger fremover.

- Lavere renter og økte boligpriser bidrar til å bedre lønnsomheten i byggenæringen og kan føre til at flere prosjekter realiseres.

I fjor steg bruktboligprisene med tre prosent. Ved starten av inneværende år økte boligprisene mye. Lettelser i utlånsforskriftens krav til egenkapital og forventninger om rentenedgang kan ha bidratt til oppgangen. Siden har boligprisveksten vært lavere. Utviklingen siden forrige rapport har vært om lag som anslått. Årsveksten i bruktboligprisene ventes å øke i år og holde seg oppe ut prognoseperioden. I anslagene har vi lagt vekt på følgende:

- Lavere rente trekker i retning av høyere boligpriser.

- Vi venter at videre oppgang i husholdningenes inntekter og at mange er i arbeid løfter etterspørselen etter boliger i årene som kommer.

- Lav tilførsel av nye boliger trekker i retning av høyere boligpriser.

Bedriftene

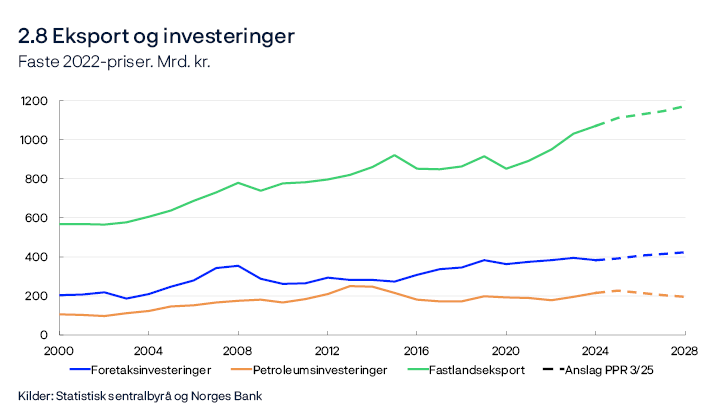

Investeringene i fastlandsbedriftene falt i fjor etter å ha økt i de foregående årene. Nedgangen har særlig sammenheng med at renten og andre kostnader har økt mye siden 2021. Vi venter at foretaksinvesteringene vil øke moderat gjennom prognoseperioden, se figur 2.8. I anslagene har vi lagt vekt på følgende:

- Vi anslår at lavere rente vil løfte investeringene noe i prognoseperioden.

- Informasjon fra Regionalt nettverk tyder på at investeringene innen tjenesteyting vil være stabile i år og øke neste år, når investeringene i næringseiendom trolig tar seg opp. Investeringene innen tjenesteyting står for to tredjedeler av investeringene i fastlandsbedriftene.

- Den siste investeringstellingen fra Statistisk sentralbyrå indikerer høy vekst i kraftinvesteringene i år og neste år.

- Investeringene innen industri og bergverk vil trolig øke en del neste år ifølge investeringstellingen. Disse investeringene har vært uvanlig høye de siste årene, blant annet drevet av energiomstilling og investeringer i forsvarsindustrien. De samme forholdene vil trolig bidra til at investeringene holder seg høye fremover.

Investeringene i olje- og gassnæringen har økt markert de to siste årene. Det gjenspeiler at oljeselskapene satte i gang en rekke utbygginger i 2022 som følge av oljeskattepakken og høye priser på olje og gass. Vi venter at petroleumsinvesteringene vil øke videre fra i fjor til i år. Deretter anslår vi at investeringene vil falle en del de neste tre årene. I anslagene har vi lagt vekt på følgende:

- Investeringene i de pågående utbyggingene vil falle fra rundt 110 milliarder kroner i år til nær null i 2028.

- Oljeselskapene har annonsert at de vil sette i gang mange prosjekter fremover. Det vil gi store investeringer, men ikke store nok til å kunne kompensere fullt ut for nedgangen i de pågående utbyggingsprosjektene.

- Investeringstellingen tyder på at oljeselskapene vil investere mindre neste år enn i år, men at fallet ikke blir like stort som anslått i forrige rapport.

- Olje- og gassprisene har falt noe siden forrige rapport.

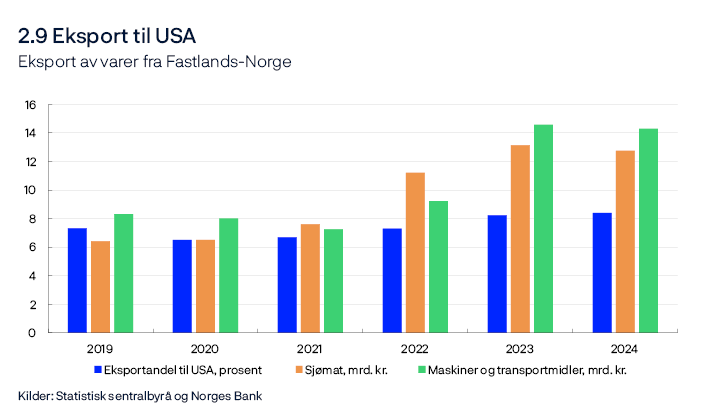

Eksporten fra fastlandsbedriftene har økt markert siden 2021. Veksten har i stor grad vært drevet av svekkelsen av kronekursen frem mot sommeren 2023, økt turisme og økte investeringer innen olje, gass og grønn teknologi i utlandet. Vi venter at flere av de samme faktorene vil føre til at eksportveksten holder seg oppe i år. I tillegg er det svært høy aktivitet i oppdrettsnæringen. Vi anslår at eksporten vil vokse moderat fra neste år og ut prognoseperioden. I anslagene har vi lagt vekt på følgende:

- Eksportbedriftene i Regionalt nettverk venter god vekst i andre halvår, og bare et fåtall av bedriftene venter at tolløkningene som til nå er innført vil dempe deres produksjon.

- Litt over åtte prosent av vareeksporten fra Fastlands-Norge går direkte til USA, se figur 2.9. Laks og spesialiserte maskiner til offshoreindustrien og annen industri er blant de viktigste eksportvarene. Forhold på tilbudssiden bestemmer i stor grad hvor mye sjømat norske bedrifter produserer. Skulle etterspørselen fra USA falle, kan mye av sjømateksporten vris til andre markeder. Selv om en slik omstilling kan ta noe tid, er den negative effekten på norsk eksport samlet sett trolig liten.

- BNP-veksten hos våre handelspartnere ventes å ta seg litt opp de nærmeste årene, og vekstanslaget for 2025 er litt oppjustert fra junirapporten.

- De globale petroleumsinvesteringene vil trolig utvikle seg langt svakere fremover enn i perioden 2022 til 2024 og dempe veksten i norsk eksport. Noe av nedgangen kan kompenseres av økte globale investeringer i grønn teknologi.

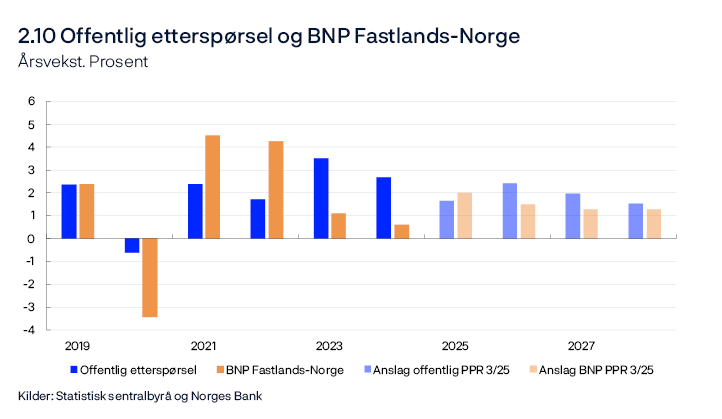

Finanspolitikken

Etter høy vekst i offentlig etterspørsel i 2023 avtok veksten noe i fjor, og den avtar trolig videre i år. Siden slutten av fjoråret har nivået på offentlig etterspørsel falt, særlig på grunn av nedgang i offentlige investeringer. Dette bidrar til at vekstanslaget for 2025 er lavere enn i forrige rapport. Vi anslår at veksten i offentlig etterspørsel blir noe høyere enn veksten i BNP for Fastlands-Norge fra neste år, se figur 2.10. I anslagene har vi lagt vekt på følgende:

- Vi anslår at strukturelt oljekorrigert underskudd som andel av SPU vil være nær 2,7 prosent i år, øke til 2,8 prosent neste år og deretter være stabilt ut prognoseperioden.

- Økt støtte til Ukraina bidrar til økt pengebruk i år. Dette ventes å ha liten effekt på innenlandsk etterspørsel, men vil bidra til et høyere budsjettunderskudd.

- Økt satsing på forsvar ventes å løfte veksten i offentlig etterspørsel gjennom prognoseperioden. Vi legger til grunn at utviklingen blir i tråd med langtidsplanen for forsvarssektoren, som ble vedtatt i 2024.

Ifølge Finansdepartementets beregninger vil innretningen av finanspolitikken ha en ekspansiv virkning på aktivitetsnivået både i år og neste år.

Arbeidsmarked og kapasitetsutnytting

Med kapasitetsutnytting, eller produksjonsgap, mener vi hvor mye av de samlede ressursene i økonomien som er i bruk. Dette er definert som forskjellen mellom faktisk og potensiell produksjon i fastlandsøkonomien. Kapasitetsutnytting og potensial kan ikke observeres og må derfor anslås. På kort sikt anslår vi kapasitetsutnytting på bakgrunn av ulike indikatorer og modeller, der vi særlig vektlegger utviklingen i arbeidsmarkedet. Anslaget på potensialet følger av anslagene på kapasitetsutnytting og BNP. På lengre sikt er vårt anslag på potensial og kapasitetsutnytting basert på vårt anslag på trendproduktiviteten og vår vurdering av det høyeste nivået på sysselsetting som kan vedvare over tid uten at lønns- og prisveksten tiltar (trenden i sysselsettingen, N*).

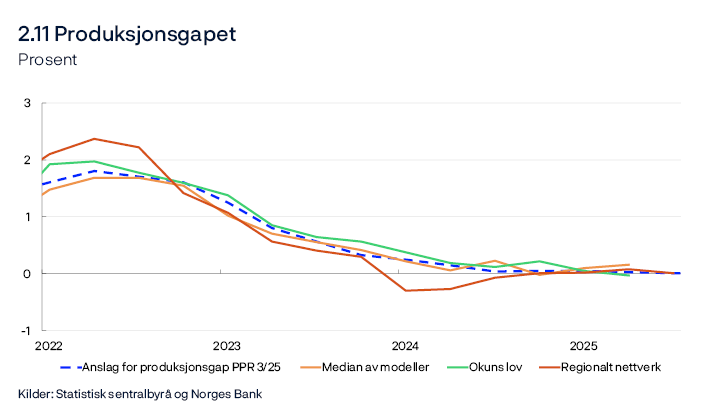

Vår vurdering er at kapasitetsutnyttingen i norsk økonomi avtok en del gjennom 2023, og at den siden midten av fjoråret har holdt seg nær et normalt nivå, se figur 2.11. Vi anslår litt høyere kapasitetsutnytting i år og neste år enn i forrige rapport. I denne vurderingen har vi lagt vekt på følgende:

- Den registrerte ledigheten har holdt seg på 2,1 prosent siden forrige rapport, justert for normale sesongvariasjoner. Det er som anslått og er nær nivået vi vurderer som forenlig med normal kapasitetsutnytting.

- Sysselsettingen økte videre i andre kvartal, som anslått i juni. Andelen som er i jobb er fortsatt nær sysselsettingstrenden. Foreløpige tall indikerer at sysselsettingen steg videre i juli. Kontaktene i Regionalt nettverk venter videre vekst i sysselsettingen i tredje og fjerde kvartal. Andelen av befolkningen som er i jobb ser ut til å holde seg oppe og tilsier isolert sett stabil kapasitetsutnytting den nærmeste tiden.

- Arbeidskraftundersøkelsen (AKU) indikerer at ledigheten har steget noe mer enn den registrerte ledigheten. Deler av oppgangen i AKU gjenspeiler at flere melder seg på arbeidsmarkedet.

- Andelen bedrifter i Regionalt nettverk som melder om kapasitetsproblemer er uendret fra forrige kvartal, mens andelen som opplever knapphet på arbeidskraft har økt litt. Andelene er nær sine historiske gjennomsnitt. Kapasitetsindikatorene har utviklet seg litt sterkere enn prognosene for kapasitetsutnyttingen skulle tilsi. Det taler for litt høyere kapasitetsutnytting den nærmeste tiden enn vi ventet i juni.

- Antallet nye ledige stillinger har holdt seg oppe over sommeren, ifølge Nav. I SSBs utvalgsundersøkelse avtok beholdningen av ledige stillinger i andre kvartal og er nå nær nivået fra før årsskiftet. Utviklingen tyder på at det fremdeles er god etterspørsel etter arbeidskraft.

- BNP for Fastlands-Norge steg i andre kvartal og var høyere enn ventet. Det tilsier isolert sett litt høyere kapasitetsutnytting.

- Vårt modellsystem, som blant annet hensyntar BNP for Fastlands-Norge, sysselsetting, ledighet, lønnsvekst og inflasjon, indikerer at kapasitetsutnyttingen har vært stabil nær et normalt nivå så langt i år. Modellene anslår litt høyere kapasitetsutnytting enn de gjorde i forrige rapport, se figur 2.11.

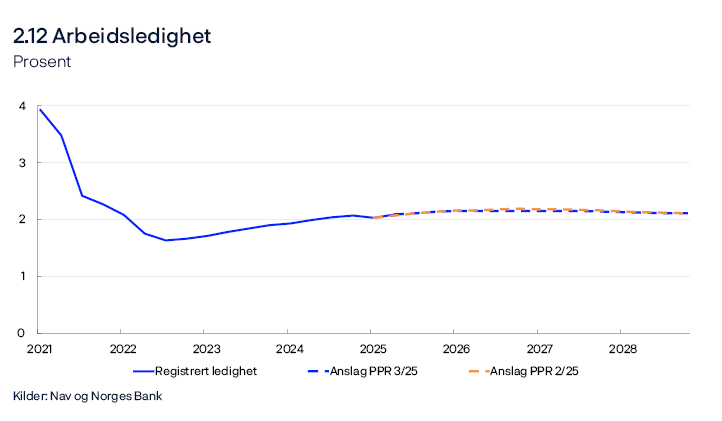

Kapasitetsutnyttingen ventes å holde seg nær et normalt nivå det neste året og deretter avta litt. Anslagene innebærer at ledigheten øker til 2,2 prosent ved utgangen av året og holder seg på dette nivået til andre halvår 2027, se figur 2.12. Utover i prognoseperioden er kapasitetsutnyttingen og ledigheten lite endret fra forrige rapport.

Vi venter at sysselsettingen vil stige litt raskere enn befolkningen i arbeidsfør alder fra og med neste år, slik at sysselsettingsandelen tar seg noe opp de kommende årene. Anslagene på sysselsettingsandelen lenger frem er lite endret fra juni.

Tabell 2.1 Produksjon og produksjonspotensial1

|

Endring i anslag fra Pengepolitisk rapport 2/2025 i parentes |

Prosentvis endring fra foregående år |

|||||

|---|---|---|---|---|---|---|

|

2005–2014 |

2015–2024 |

2025 |

2026 |

2027 |

2028 |

|

|

BNP for Fastlands-Norge |

2,8 |

1,6 |

2,0 (0,4) |

1,5 (0,1) |

1,3 (-0,1) |

1,3 (-0,1) |

|

Produksjonspotensialet |

2,7 |

1,6 |

2,1 (0,4) |

1,6 (0) |

1,5 (0) |

1,2 (-0,1) |

|

Sysselsettingstrend (N*) |

1,5 |

0,9 |

1,0 (-0,1) |

0,9 (0) |

0,8 (0) |

0,6 (0,1) |

|

Underliggende produktivitetsvekst |

1,2 |

0,7 |

1,0 (0,4) |

0,7 (0) |

0,7 (0) |

0,7 (-0,1) |

Vår vurdering er at veksten i produksjonspotensialet har avtatt det siste tiåret sammenlignet med det foregående tiåret, se tabell 2.1. Vi anslår at produksjonspotensialet øker klart i år, før veksten avtar og holder seg nær snittet fra 2015–2024 gjennom anslagsperioden. I denne vurderingen har vi lagt vekt på følgende:

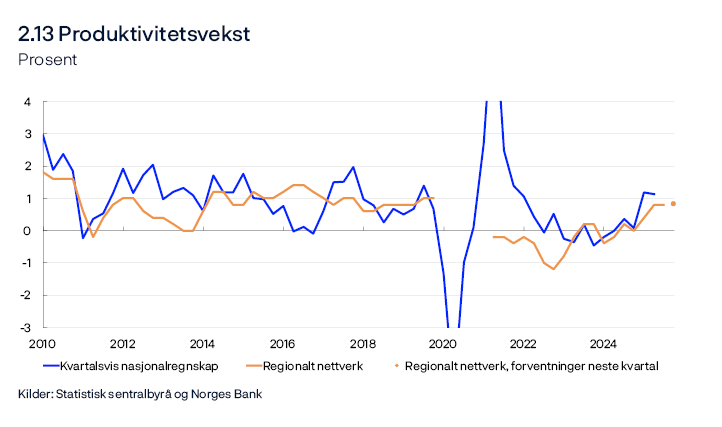

- De siste årene har produktivitetsveksten vært lav, se figur 2.13. Så langt i år har aktiviteten i fastlandsøkonomien tatt seg raskere opp enn sysselsettingen, slik at produktiviteten har økt. Vårt anslag på kapasitetsutnyttingen i år er oppjustert siden forrige rapport, men mindre enn Fastlands-BNP. Dette innebærer en høyere vekst i den underliggende produktiviteten i år. Vår vurdering er at denne oppgangen er midlertidig. Fremover er anslagene på produktivitetsveksten om lag som anslått i forrige rapport. Da vil produktivitetsveksten være høyere enn den har vært de siste årene.

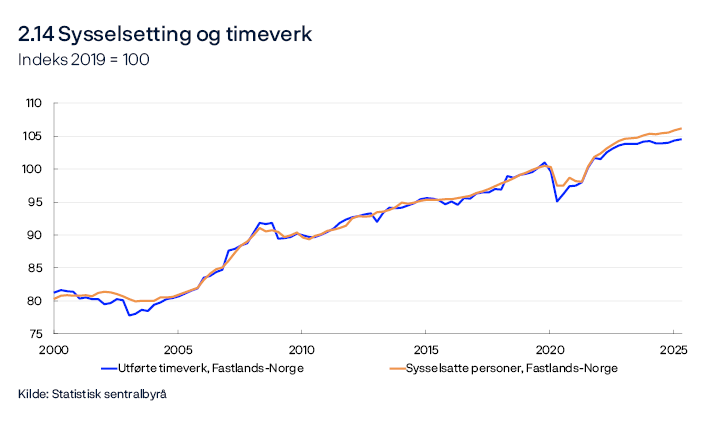

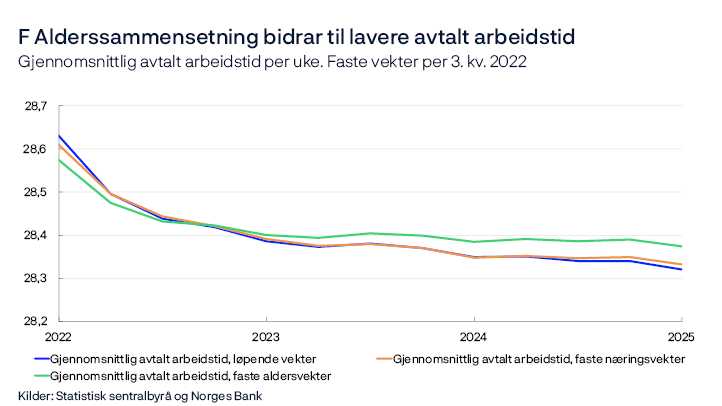

- Hittil i år har veksten i antall timeverk vært litt svakere enn veksten i antall sysselsatte, se figur 2.14 og nærmere omtale i «Yngre og eldre har særlig bidratt til økt sysselsetting». Færre timeverk per sysselsatt kan tilsi et produksjonspotensial som er noe lavere enn antall sysselsatte skulle tilsi.

- Våre anslag for utviklingen i sysselsettingstrenden tar utgangspunkt i befolkningsframskrivinger fra Statistisk sentralbyrå, justert for løpende befolkningsstatistikk. Det er utsikter til moderat vekst i befolkningen i arbeidsfør alder de kommende årene.

- Trenden i sysselsettingen påvirkes av at det har kommet mange ukrainske flyktninger til Norge de siste årene. I tråd med myndighetenes anslag venter vi at det vil komme litt færre ukrainske flyktninger i år og neste år enn vi la til grunn i juni. Vi legger til grunn at de gradvis vil bidra til å løfte sysselsettingstrenden.

- Sysselsettingstrenden blir i tillegg påvirket av utviklingen i antall arbeidstakere på korttidsopphold. Antallet har steget siden årsskiftet. Vi venter videre oppgang de kommende årene i takt med at aktiviteten i bygg- og anleggsnæringen tar seg opp.

- 1 Bidraget fra veksten i N* og den underliggende produktiviteten summerer ikke nødvendigvis eksakt til veksten i produksjonspotensialet grunnet avrundinger.

Lønn

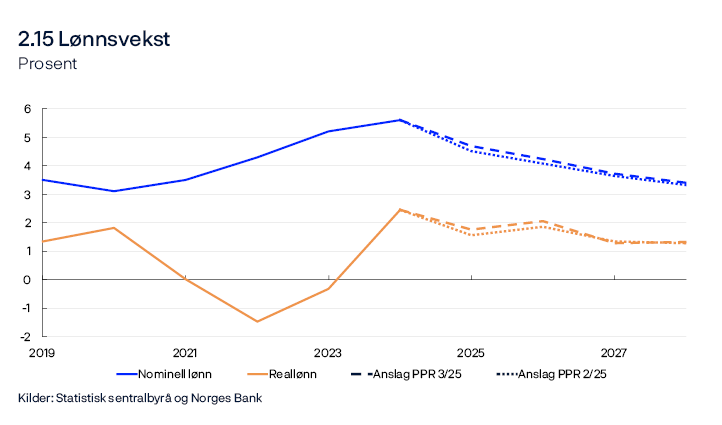

Lønnsveksten har steget de siste årene som følge av høy prisvekst, et stramt arbeidsmarked og høy lønnsomhet i deler av næringslivet. I år venter vi at lønnsveksten avtar til 4,7 prosent. Det er litt høyere enn vi anslo i juni, se figur 2.15. I anslaget har vi lagt vekt på følgende:

- I årets lønnsoppgjør ble partene enige om en ramme for lønnsveksten i industrien på 4,4 prosent.

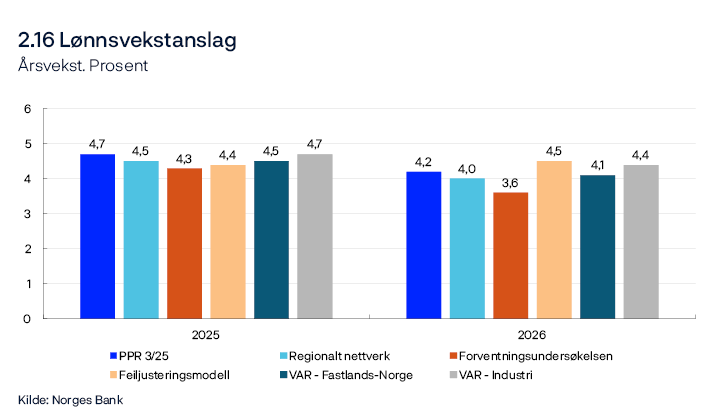

- Kontaktene i Regionalt nettverk venter en lønnsvekst på 4,5 prosent i år, mens partene i arbeidslivet ifølge Norges Banks forventningsundersøkelse venter en lønnsvekst på 4,3 prosent, se figur 2.16. Forventningene i det regionale nettverket er uendret siden forrige rapport, mens partenes forventninger har avtatt litt.

- Det er utsikter til at ledigheten vil øke litt frem mot årsskiftet, som vi anslo i juni.

- Registerstatistikk for lønnstakere viser at gjennomsnittlig månedslønn økte med 6,3 prosent i andre kvartal fra samme periode året før. Lønnsveksten har vært bredt basert på tvers av næringer. Litt av veksten henger sammen med at konflikten i det statlige tariffområdet førte til at etterbetalinger påløpt i fjor ble utbetalt i år. I Nasjonalregnskapet er denne lønnsveksten tilbakeført til 2024, se også «Lønnsbegreper:». I tillegg er det usikkert i hvilken grad bonuser og ulike lønnsoppgjør er fanget opp hittil i år, og tallene svinger mye. Samlet sett indikerer denne statistikken en høy lønnsvekst i første halvår. Dette trekker i retning av en høyere lønnsvekst i år enn anslått i forrige rapport.

Til neste år venter vi at lønnsveksten avtar til 4,2 prosent, men at reallønnsveksten øker noe som følge av lavere prisvekst. Anslagene er litt oppjustert fra forrige rapport. I vurderingen har vi lagt vekt på følgende:

- Høyere produktivitet bidrar til å øke bedriftenes lønnsevne fremover.

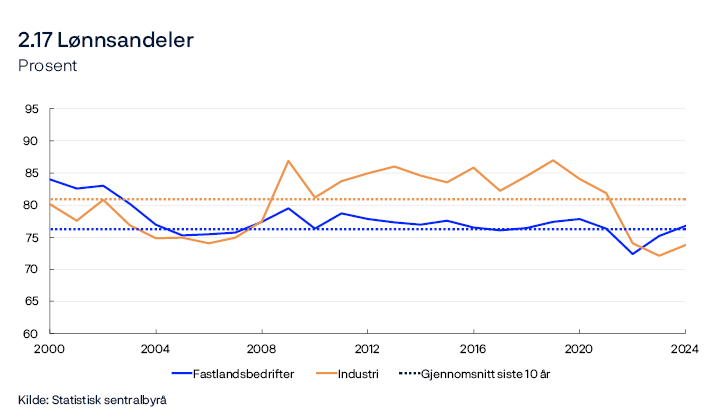

- Lønnsandelen i næringslivet samlet var nær et historisk gjennomsnitt i fjor, se figur 2.17. Trolig har den holdt seg nær dette nivået i år. Samtidig var lønnsandelen i industrien i fjor fortsatt klart lavere enn sitt historiske gjennomsnitt, og så langt i år har den avtatt og vært lavere enn vi så for oss i forrige rapport. Fremover venter vi at fortsatt god lønnsomhet i industrien vil bidra til å holde lønnsveksten oppe.

- Vi venter at prisene på produktene bedrifter selger, målt ved deflatoren for BNP for Fastlands-Norge, vil vokse raskere enn konsumprisene gjennom hele anslagsperioden. Det gir rom for at reallønnen målt i forhold til konsumpriser kan vokse mer enn produktiviteten uten at det svekker lønnsomheten til bedriftene samlet. Anslagene innebærer svakt avtakende lønnsandel for bedriftene i Fastlands-Norge, men at lønnsandelen fortsatt holder seg nær snittet de siste ti årene.

- I anslagene bidrar lavere kapasitetsutnytting og prisvekst fremover til at lønnsveksten avtar de neste årene.

- De empiriske modellene anslår litt lavere lønnsvekst neste år, men modellanslagene er litt oppjustert fra forrige rapport, se figur 2.16. Det er i tråd med oppjusteringen av anslaget for neste år i denne rapporten.

Lønnsbegreper:

Årslønn i Nasjonalregnskapet:

- Omfatter avtalt månedslønn, uregelmessige tillegg og bonuser. Overtidsbetaling er ikke med.

- Viser gjennomsnittlig lønn per heltidsekvivalent.

- Følger påløptprinsippet, der etterbetalinger føres tilbake til perioden der den aktuelle lønnen er opparbeidet.

- Norges Bank anslår årslønnsvekst i Nasjonalregnskapet.

Gjennomsnittlig månedslønn i statistikk for arbeidsforhold og lønn:

- Omfatter det samme som årslønn i Nasjonalregnskapet og viser også gjennomsnittlig lønn per heltidsekvivalent.

- Følger kontantprinsippet, der lønn rapporteres i perioden den utbetales i.

- Kvartalstall for månedslønn er basert på uttrekk av lønnsdata fra midtmåneden i kvartalet.

Priser

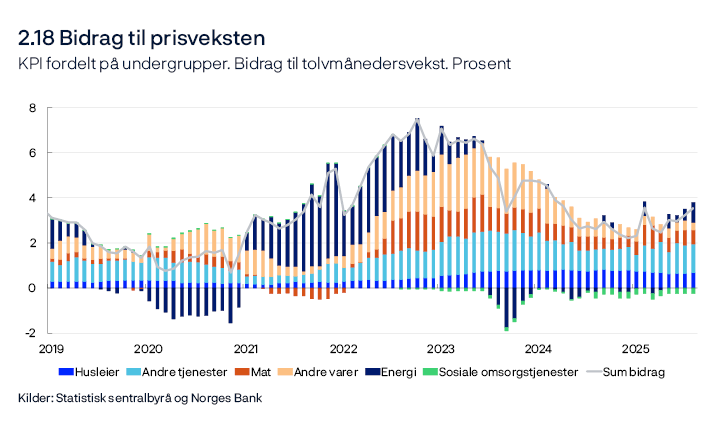

Prisveksten har falt mye siden slutten av 2022, men det siste året har fallet bremset opp. Høy prisvekst på tjenester, husleier og matvarer holder prisveksten oppe, mens bidraget fra andre varepriser har avtatt mye siden toppen, se figur 2.18.

I august var tolvmånedersveksten i konsumprisindeksen (KPI) 3,5 prosent. KPI-veksten ble løftet av at energiprisene var høyere enn på samme tid i fjor, da store nedbørsmengder ga lave kraftpriser i Sør-Norge. Veksten i KPI justert for avgiftsendringer og uten energivarer (KPI-JAE) var 3,1 prosent i august. Endringer i enkelte administrativt fastsatte priser påvirker prisveksten betydelig. Maksprisen på foreldrebetaling i barnehage ble redusert i august og fortsetter å trekke prisveksten ned, se bidrag fra undergruppen sosiale omsorgstjenester i figur 2.18.

Underliggende prisvekst

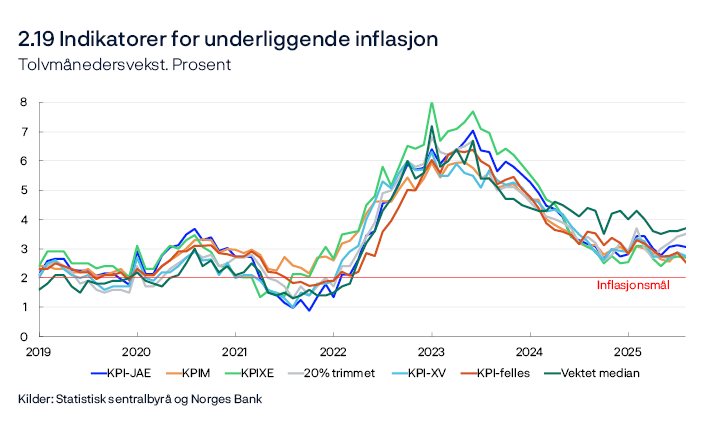

Den underliggende prisveksten, målt ved både KPI-JAE og andre indikatorer, har flatet ut det siste året, se figur 2.19. Prisveksten på importerte konsumvarer har falt mye etter en markant økning i etterkant av pandemien. Samtidig har prisveksten på norskproduserte varer og tjenester avtatt mindre og er fortsatt høy.

Fremover venter vi litt høyere prisvekst enn i forrige rapport. Vi anslår at den underliggende prisveksten målt ved KPI-JAE avtar fra 3,1 prosent i år til 2,8 prosent neste år og videre ned til 2 prosent mot slutten av prognosehorisonten. I anslagene har vi lagt vekt på følgende:

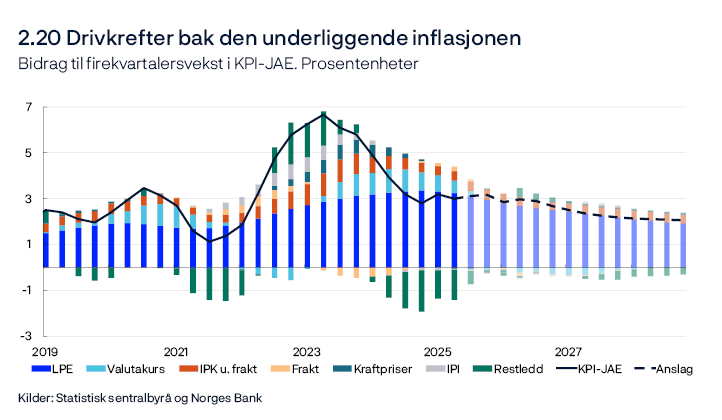

- Lønnsveksten har vært høy de siste årene samtidig som produktivitetsveksten har vært svak i de fleste næringer. Dette har bidratt til en sterk kostnadsvekst i bedriftene som har holdt den innenlandske prisveksten oppe, se figur 2.20. Vi anslår at bedriftenes lønnskostnader avtar gradvis utover i prognoseperioden og bidrar til at den innenlandske prisveksten kommer ned.

- Anslagene for lønnveksten er oppjustert i år og neste år. Samtidig anslår vi en høyere produktivitetsvekst i år, som virker dempende på bedriftenes lønnskostnader per produserte enhet.

- Sammenlignet med forrige rapport har vi justert opp vårt anslag for kapasitetsutnyttingen. Høyere kapasitetsutnytting løfter prisveksten gjennom økt etterspørsel etter arbeidskraft og etter varer og tjenester.

- Reduksjonen i barnehageprisene var ikke innarbeidet i anslagene våre i forrige rapport. Nedgangen vil dempe tolvmånedersveksten i KPI-JAE det neste året. Justert for barnehagepriser har prisveksten vært noe høyere enn anslått og trekker i retning av litt høyere prisvekst den nærmeste tiden.

- Veksten i våre indikatorer for internasjonale prisimpulser til importerte innsats- og konsumvarer har kommet mye ned fra toppen og er på et lavt nivå, se vedleggstabell 1. Fremover venter vi at svak vekst i internasjonale prisimpulser vil holde prisveksten på importerte konsumvarer lav.

- Fraktratene steg på starten av sommeren som følge av høy etterspørsel og økt uro i Midtøsten, men har siden kommet noe ned igjen. Fremover legger vi til grunn at fraktratene faller videre til nivåene fra før pandemien.

- Økte tollsatser – og de endringene i verdikjeder de fører med seg – kan påvirke enkelte konsumpriser også i Norge. Vi venter imidlertid ikke at tollsatsene som nå har blitt innført vil gi vesentlige utslag på prisveksten her hjemme.

- Vi venter en litt sterkere kronekurs fremover sammenlignet med forrige rapport, se «Kronekursen». Det trekker i retning av litt lavere prisvekst på importerte varer.

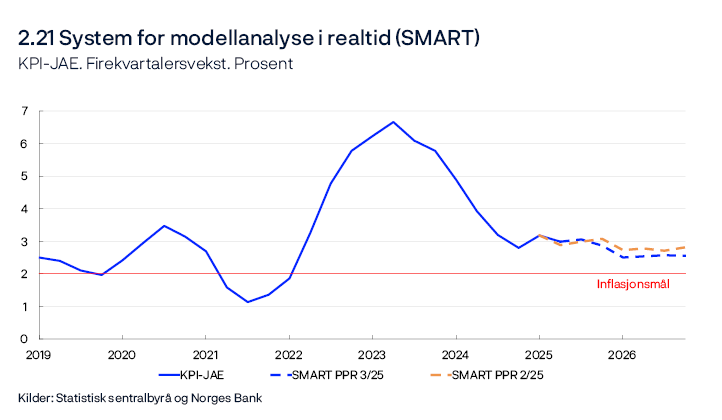

- Vårt prognosesystem SMART, som vekter anslag fra et bredt sett av modeller, anslår at prisveksten skal avta gradvis, se figur 2.21. De nærmeste kvartalene er anslagene lite endret sammenlignet med forrige rapport. SMART-systemet kan imidlertid overvurdere betydningen av store prisendringer i enkeltvarer eller -tjenester, som barnehagesatser. Våre anslag er derfor litt høyere enn SMART-anslagene.

Samlet prisvekst

Energiprisene fører til at den samlede konsumprisveksten målt ved KPI svinger mye, men fremover venter vi at fastprisavtalen «Norgespris» vil gjøre energikomponenten i KPI mer stabil. De siste månedene har energiprisene løftet den samlede prisveksten, men i 2026 venter vi at lavere energikostnader vil trekke ned årsveksten i KPI til 2,2 prosent. I anslagene har vi lagt vekt på følgende:

- Vi venter at den underliggende prisveksten skal avta og gradvis nærme seg 2 prosent. Anslagene for den underliggende prisveksten er litt oppjustert fremover sammenlignet med forrige rapport.

- Energiprisene i KPI har vært om lag som anslått, til tross for at budsjettforliket om revidert nasjonalbudsjett innebar at elavgiften ikke ble redusert fra og med juli, slik vi la til grunn i forrige rapport. Fremover venter vi at energiprisene i KPI vil falle som følge av at elavgiften reduseres og «Norgespris» blir tilgjengelig fra og med oktober. Effekten dempes imidlertid litt av at fremtidsprisene, som vi legger til grunn for våre anslag, er noe høyere neste år enn de var i juni.

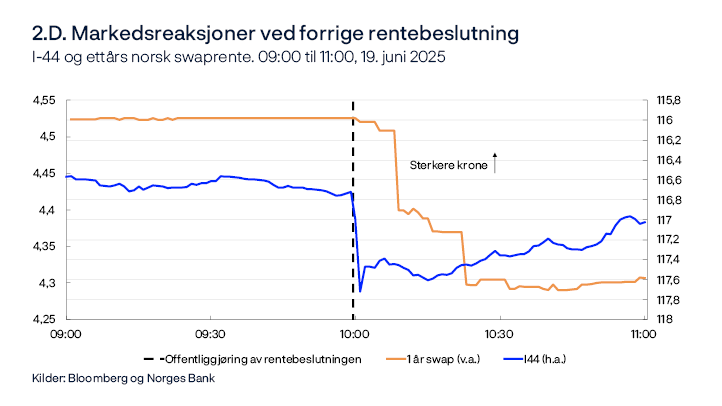

Kronekursen

Kronekursen, målt ved den importveide kursen I-44, svekket seg ved publiseringen av junirapporten, se figur 2.D. Dette var i tråd med anslagene. I dagene etter publiseringen svekket kronen seg ytterligere, samtidig som oljeprisen falt. Gjennom sommeren endret kursen seg lite. Siden midten av august har kursen styrket seg. Kronen har styrket seg samtidig som enkelte norske nøkkeltall har utviklet seg noe sterkere enn markedsforventninger tilsa i forkant av publiseringene. Kronekursen er nå litt sterkere enn anslått i forrige rapport.

Kronekursen har endret seg lite mot valutaene til våre viktigste handelspartnere, se figur 2.E. Den brede dollarsvekkelsen inn mot forrige rapport har bremset opp. Samlet sett har kronekursen endret seg lite mot dollar, men svekket seg litt mot euro og den svenske kronen.

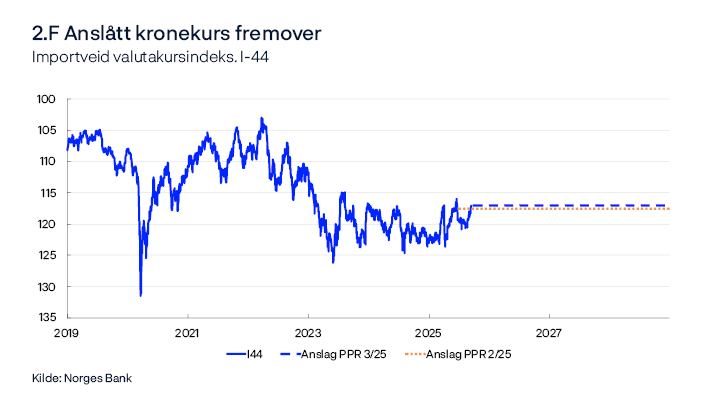

Når vi lager anslag for kronekursen, legger vi til grunn en effekt av uventede endringer i styringsrenten på kort sikt, se utdyping «Virkningen av pengepolitikken på kronekursen» i Pengepolitisk rapport 1/2025. Hvor stor effekt vi legger til grunn, avhenger av hvordan vi venter at markedsrentene vil bevege seg etter en rentebeslutning. Utover utviklingen i styringsrenten har vi normalt ikke mer informasjon enn det som allerede er priset inn i kursen av markedet, og vi legger derfor som regel til grunn at kronekursen vil holde seg stabil videre fremover.

I denne rapporten venter vi at kronekursen vil holde seg om lag uendret ved fremleggelse av renteprognosen, se figur 2.F. Det kan ses i sammenheng med at renteprognosen er litt lavere enn markedsforventningene i år og litt høyere neste år. Deretter legger vi til grunn en flat kurs ut prognoseperioden.

3. Pengepolitisk analyse

Dette kapittelet viser pengepolitiske analyser som har blitt presentert for Norges Banks komité for pengepolitikk og finansiell stabilitet og som har vært en del av grunnlaget for rentebeslutningen. Prognosen for styringsrenten er beskrevet og begrunnet i Komiteens vurderinger.

Virkning av ny informasjon i modellapparatet

Ny informasjon

Prognosene og den pengepolitiske analysen bygger på analyser av nåsituasjonen og antakelser om eksogene drivkrefter. For inneværende og neste kvartal betinger makromodellen NEMO på anslag som er nærmere beskrevet i kapittel 2. Drivkreftene vi betinger på i lengre enn de to første kvartalene er blant annet markedspriser på olje og gass, utviklingen i verdensøkonomien og petroleumsinvesteringer.

Etter at historiske data, korttidsanslag og eksogene drivkrefter er lagt til grunn, gir NEMO anslag for resten av prognosehorisonten. For å oppsummere hvordan ny informasjon og nye vurderinger av den økonomiske situasjonen har påvirket anslagene siden forrige rapport, viser vi her prognoser for kapasitetsutnyttingen og kjerneprisveksten (KPI-JAE) gitt samme rentebane som sist.

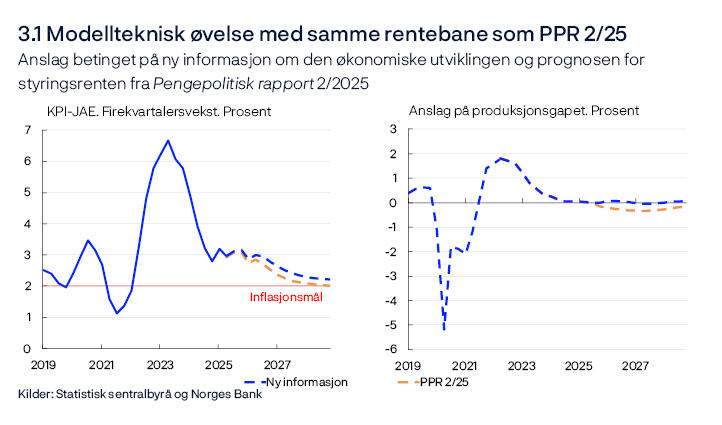

Viktige premisser for denne øvelsen er:

- Veksten i KPI-JAE har vært som anslått i forrige rapport, til tross for at kutt i barnehageprisene har bidratt til lavere prisvekst. Underliggende inflasjonspress antas derfor til å være litt høyere enn vi så for oss i forrige rapport.

- Kronekursen er litt sterkere enn anslått i forrige rapport. Med uendret rentebane i øvelsen, antar vi at kronekursen svekkes litt ved publisering og blir som anslått i forrige rapport.

- Anslaget for kapasitetsutnyttingen er litt oppjustert den nærmeste tiden.

Øvelsen indikerer at med uendret rentebane blir prisveksten og kapasitetsutnyttingen litt høyere enn i forrige rapport gjennom hele anslagsperioden, se figur 3.1.

Modellens rentebane

NEMO gir en bane for styringsrenten som skal gi best mulig avveiing mellom utsiktene for inflasjon og kapasitetsutnytting. Med ny informasjon og nye vurderinger vil rentebanen fra modellen (modellbanen) normalt endres.

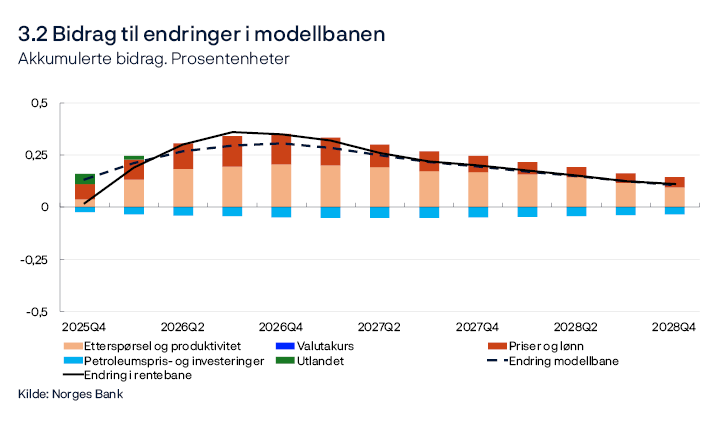

I renteregnskapet i figur 3.2 bruker vi NEMO til å dekomponere de viktigste drivkreftene bak endringene i modellbanen siden forrige rapport. I modeller som NEMO forklares forstyrrelser som flytter inflasjon bort fra inflasjonsmålet og produksjon bort fra potensiell produksjon av strukturelle sjokk. Når data og anslag blir annerledes enn vi så for oss, endres sjokkene. Renteregnskapet viser hvordan slike endringer bidrar til endringer i modellbanen. Søylene viser bidrag fra ulike kategorier av sjokk, og den stiplede linjen viser summen av søylene. Den heltrukne linjen viser renteprognosen. Modellbanen er noe høyere enn i forrige rapport. De viktigste bidragene til endringer i modellbanen siden forrige rapport er:

- Flere etterspørselskomponenter har utviklet seg sterkere enn vi anslo i forrige rapport. Korttidsanslagene for husholdningenes konsum og bolig- og foretaksinvesteringene er oppjustert. Vår vurdering er at kapasitetsutnyttingen er litt høyere enn i forrige rapport. Høyere anslag for underliggende produktivitet innebærer at økt etterspørsel i mindre grad fører til økt press i økonomien. Det demper effekten av høyere etterspørsel på modellbanen. Samlet sett trekker etterspørsel og produktivitet modellbanen opp, se oransje søyler.

- Utviklingen i KPI-JAE de siste månedene tilsier at underliggende inflasjonspress er litt høyere enn vi så for oss i forrige rapport. Det trekker modellbanen noe opp. Lønnsanslagene for 2025 og 2026 er oppjustert. I modellen forklares oppjusteringen av lønnsveksten med at underliggende produktivitet er oppjustert og at produksjonsgapet er noe høyere enn i forrige rapport. Det gjør at bidraget fra lønn utover det som kan forklares av underliggende drivkrefter er lite. Samlet sett bidrar priser og lønn til litt høyere modellbane, se røde søyler.

- Det er utsikter til litt høyere vekst hos våre viktigste handelspartnere enn vi anslo i forrige rapport, noe som isolert sett bidrar til høyere etterspørsel etter norske eksportvarer. Markedsrentene ute er lite endret og anslagene for underliggende prisvekst er uendret siden forrige rapport. Samlet sett bidrar utlandet til en litt høyere modellbane de neste kvartalene, se mørkegrønne søyler.

- Kronekursen er litt sterkere enn anslått i forrige rapport og vi venter en litt sterkere kronekurs fremover. I modellen trekker en høyere rentedifferanse i retning av sterkere kronekurs, mens lavere oljepris trekker i retning av svakere kronekurs. Utviklingen i kronekursen har vært i tråd med drivkreftene i modellen og bidrar ikke til endring i modellbanen.

- Petroleumsprisene er lavere enn i forrige rapport. I modellen bidrar lavere petroleumspriser isolert sett til svakere kronekurs, lavere lønnsvekst og lavere petroleumsinvesteringer. Samtidig er anslagene for petroleumsinvesteringene om lag uendret siden forrige rapport og dermed sterkere enn hva endringene i oljeprisen skulle tilsi. Samlet sett bidrar petroleumspris og -investeringer til litt lavere modellbane, se lyseblå søyler.

Indikatorer for pengepolitisk innretning og avveiinger

Enkel regel for pengemarkedsrenten

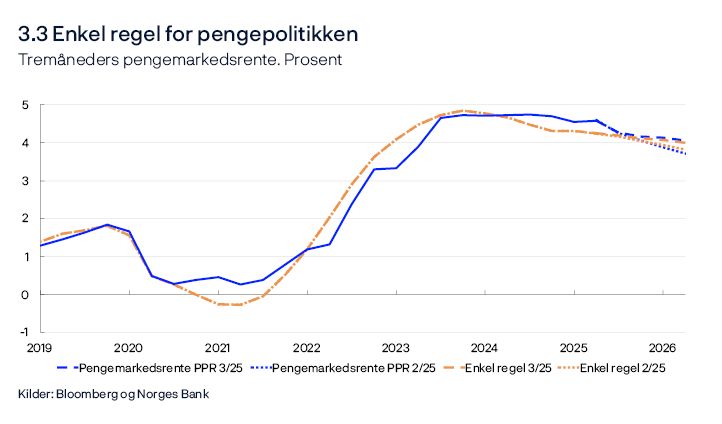

Enkle estimerte renteregler kan gi en beskrivelse av det gjennomsnittlige pengepolitiske reaksjonsmønsteret og kan brukes som en kryssjekk på modellbanen. For nærmere informasjon om Norges Banks enkle pengepolitiske regel, se Pengepolitisk rapport 1/2025. Regelen indikerer nå en pengemarkedsrente som er litt høyere enn det regelen tilsa i forrige rapport, se figur 3.3. Det må ses i sammenheng med at anslagene for prisveksten er litt høyere lenger ut i prognosehorisonten og produksjonsgapet er litt oppjustert. Den estimerte regelen indikerer en pengemarkedsrente som er nær vår prognose.

Styringsrenteforventningene

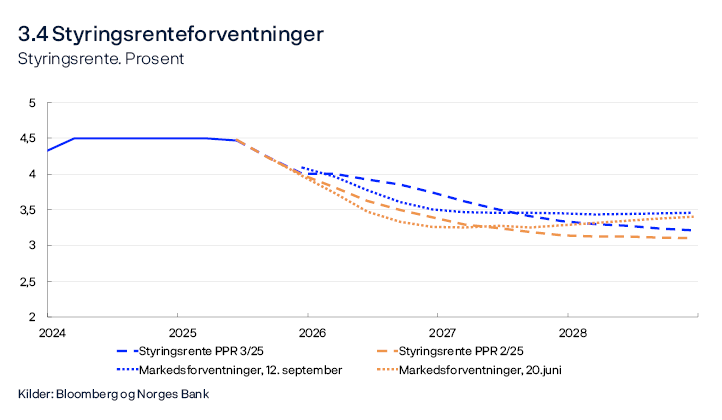

Markedsprisingen knyttet til styringsrenten frem i tid kan si oss noe om hvordan markedsaktører har tolket ny informasjon og hvordan de tror Norges Bank vil reagere. Markedsrentene falt ved publisering av forrige rapport. Siden har markedsrentene kommet noe opp, se figur 3.4. Markedsrentene ligger litt over renteprognosen for denne rapporten i år. Neste år ligger markedsrentene litt under vår prognose.

Styringsrenteforventninger hos våre handelspartnere

Norge er en liten og åpen økonomi, og våre finansielle markeder er tett knyttet sammen med markedene hos våre handelspartnere. Endringer i markedsrentene ute kan gi utslag i kronekursen. Markedets forventninger til styringsrenten hos våre viktigste handelspartnere er lite endret, se figur 3.5.

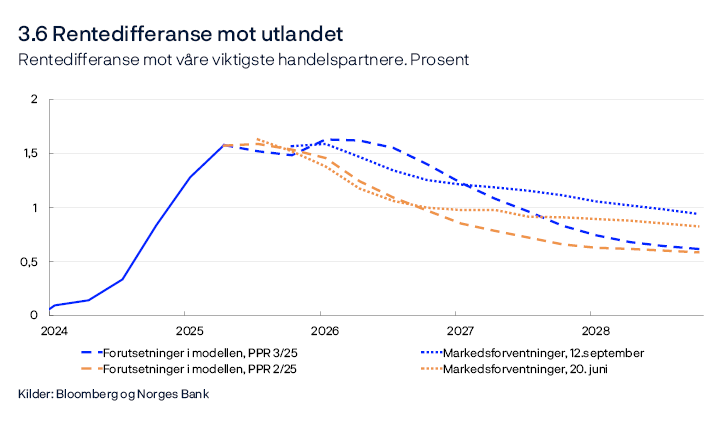

Markedsforventningene hjemme har steget, og rentedifferansen mot utlandet har økt siden forrige rapport, se figur 3.6. Rentedifferansen basert på prognosen for styringsrentene og våre forutsetninger for rentene ute er samlet sett litt høyere enn i forrige rapport. Isolert sett er en høyere rentedifferanse forenlig med en sterkere kronekurs.

Forventet realrente

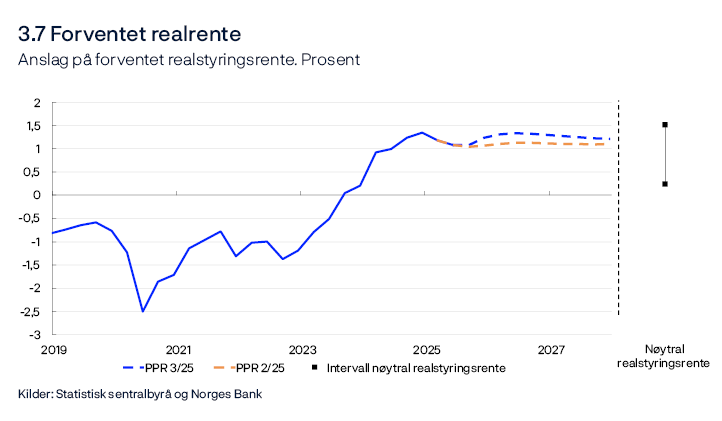

Forventet realrente relativt til intervallet for den nøytrale realrenten kan gi en indikasjon på pengepolitikkens virkning på økonomien. Her defineres forventet realrente som forventet nominell styringsrente fratrukket forventet fremtidig inflasjon. Prognosen for styringsrenten er oppjustert mer enn anslagene for KPI-JAE. Vårt anslag på forventet realrente er derfor oppjustert det nærmeste året og er deretter om lag uendret, se figur 3.7. En høyere forventet realrente innebærer isolert sett en mer kontraktiv pengepolitikk enn i forrige rapport. Dette er imidlertid kun ett mål på pengepolitikkens virkning på økonomien, se blant annet utdyping «Både nominelle og reelle renter påvirker konsumet» i Pengepolitisk rapport 3/2023.

Forventet realrente de nærmeste årene ligger i den øvre halvdelen av intervallet for vårt anslag på nøytral realrente. Vi anslår at den nøytrale realrenten i ligger i intervallet mellom 0,25 prosent og 1,5 prosent, se utdyping om nøytral realrente i Pengepolitisk rapport 2/2025.

Renter for husholdninger og foretak

Rentene til husholdninger og foretak har vært forholdsvis stabile siden starten av 2024. Følgende utviklingstrekk er sentrale i denne rapporten:

- Prognosen for styringsrenten indikerer at renten vil være noe høyere enn i forrige rapport, se figur 3.8.

- Rentebanen er forenlig med et kutt på 0,25 prosentenheter i løpet av 2026. Rentebanen indikerer ytterligere ett kutt i 2027 og ett kutt i 2028.

- Prognosen for styringsrenten er 3,2 prosent ved slutten av prognosehorisonten.

- Pengemarkedspåslaget er om lag som anslått i forrige rapport, og fremtidsprisingen indikerer at påslaget blir liggende på dagens nivå fremover. Anslaget for pengemarkedspåslaget fremover er uendret fra forrige rapport.

- Flere banker varslet rentenedsettelse på utestående boliglån med virkning først fra august. Boliglånsrentene har derfor vært noe høyere enn vi la til grunn. Utlånsrentene ventes å falle etter hvert som styringsrenten settes ned. Anslaget for gjennomsnittlig boliglånsrente er 4,7 prosent i 2028.

- Renten på nye foretakslån, målt som et veid gjennomsnitt av bank- og obligasjonslån, har falt noe siden utgangen av fjoråret, se figur 3.9. Dette er drevet av lavere renter på både nye banklån og obligasjonsfinansiering.

Avveiinger mellom inflasjon og produksjon og sysselsetting

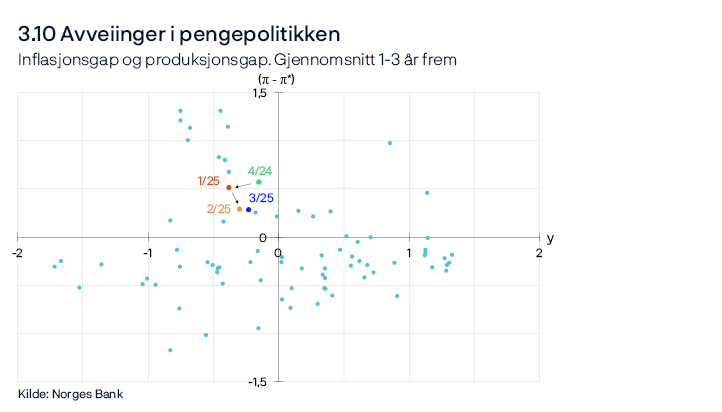

Avveiingene mellom hensynet til lav og stabil inflasjon og hensynet til høy og stabil produksjon og sysselsetting kommer til uttrykk i Komiteens vurderinger og i prognosene for inflasjonen og produksjonsgapet. Prognosene for styringsrenten, inflasjonen og produksjonsgapet fremgår av figuren i Komiteens vurderinger. Punktene i figur 3.10 viser gjennomsnittet av prognosene ett til tre år frem for produksjonsgapet og inflasjonsgapet (inflasjon fratrukket inflasjonsmålet) i ulike rapporter. Hvor i diagrammet punktene ligger, avhenger av sjokkene økonomien er blitt utsatt for og hvordan pengepolitikken innrettes som respons på sjokkene. I denne rapporten er det utsikter til om lag uendret prisvekst sammenlignet med forrige rapport, når vi ser ett til tre år frem. Produksjonsgapet er litt høyere.

Historiske prognosefeil

Prognoser er usikre, og utviklingen kan avvike fra anslagene. Avviket mellom historiske prognoser og faktisk utvikling kan gi innblikk i det mulige utfallsrommet fremover. Panelet til venstre i figur 3.A viser historiske prognoser for styringsrenten. Det viser hvordan prognosene for styringsrenten ble justert opp i 2022 og 2023. Panelet til høyre viser en usikkerhetsvifte rundt prognosen fremover basert på historiske prognosefeil. Viften er konstruert fra prognosefeil de siste 20 årene. Dersom fremtidige prognosefeil følger det samme mønsteret som historiske prognosefeil, er 70% av utfallene ventet å ligge innenfor det lyst skraverte feltet.

Usikkerhetsviften i høyre panel indikerer at utfallsrommet for styringsrenten øker lenger ut i prognosehorisonten. Viften er skjev mot nedsiden. Det må ses i sammenheng med at rentenivået hadde en tydelig fallende trend i tiåret etter finanskrisen som ikke tidlig nok ble fanget opp da prognosene ble laget. På kort sikt er utfallsrommet smalere, som gjenspeiler at faktisk styringsrente har vist seg å ligge nær den kommuniserte rentebanen.

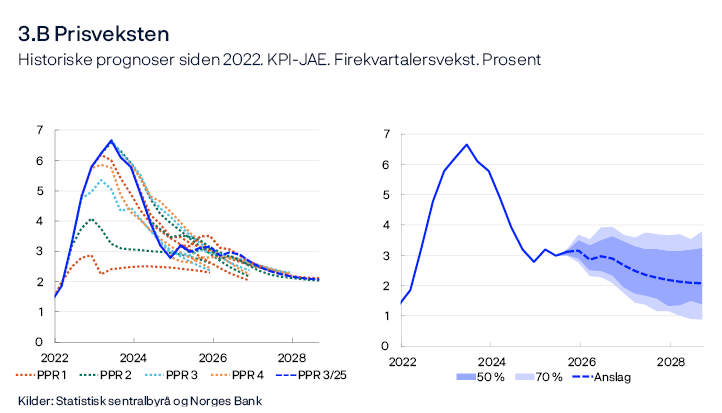

Figur 3.B viser tilsvarende panel for prisveksten. Inflasjonen ble høyere enn ventet i etterkant av pandemien og gjennom 2022 og 2023 ble inflasjonsanslagene oppjustert i tråd med dette, se panelet til venstre. Dette var hovedårsaken til økningen i anslagene for styringsrenten de samme årene i figur 3.A. Usikkerhetsviften i høyre panel er relativt symmetrisk.

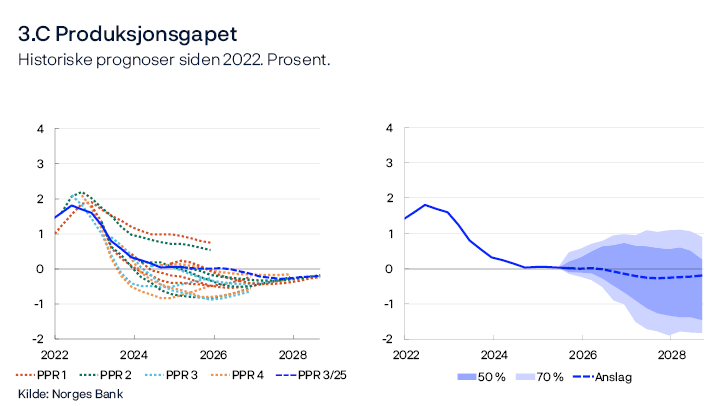

Panelet til venstre i figur 3.C viser tidligere anslag for produksjonsgapet. I 2022 ble anslagene justert ned. Fra midten av 2023 ble anslagene for gapet justert opp for de nærmeste kvartalene. Usikkerhetsviften for produksjonsgapet er nokså symmetrisk, se høyre panel i figur 3.C.

Usikkerhetsviftene i høyre panel for de tre størrelsene viser et utfallsrom som kun fanger opp anslagsfeil for hver enkelt størrelse. Forstyrrelser i økonomien vil ofte påvirke flere størrelser samtidig, og sentralbanken vil typisk reagere ved å endre renten. 1 Dermed vil utviklingen fremover for en størrelse være avhengig av de andre. Hvordan utviklingen i de ulike størrelsene henger sammen, vil avhenge av hvilke typer forstyrrelser som treffer økonomien. Ved et etterspørselssjokk vil produksjonsgapet og inflasjon trekkes i samme retning. Det vil normalt sett ikke innebære en målkonflikt for pengepolitikken og renten endres for å stabilisere både produksjonsgap og inflasjon. Dermed vil renten kunne trekkes mot ytterkantene av viften i figur 3.A, mens inflasjon og produksjonsgap beveger seg mindre fra de opprinnelige anslagene.

Et tilbudssidesjokk trekker derimot prisvekst og produksjonsgap i hver sin retning. Det vil gi en avveiing i pengepolitikken og mindre renterespons. Utfallsrommet er da gjerne større for prisveksten og produksjonsgapet enn for styringsrenten. I figurene vil prisveksten og produksjonsgapet kunne trekkes mot ytterkantene av usikkerhetsviftene, mens endringen i styringsrenten er mindre.

Samlet indikerer viftene økende usikkerhet over tid og større variasjon i styringsrenten lenger ut i prognosehorisonten.

- 1 Se Norges Banks pengepolitiske strategi for nærmere beskrivelse av pengepolitisk respons på ulike forstyrrelser.

Utdypinger

I hvor stor grad påvirker internasjonale impulser norsk økonomi?

I denne utdypningen forsøker vi å tallfeste hvor stor andel av norske konjunktursvingninger som drives av internasjonale forhold. Vi finner at internasjonale forstyrrelser kan forklare inntil 40 prosent av variasjonen i underliggende prisvekst og veksten til fastlands-BNP.

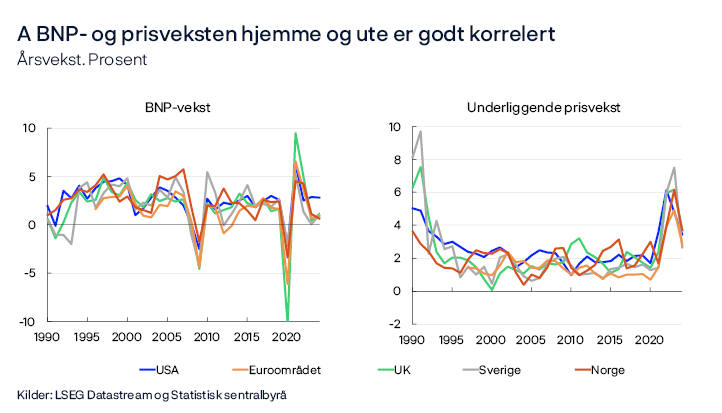

Figur A viser at det er en relativt tett samvariasjon i både økonomisk vekst og inflasjon mellom Norge og våre viktigste handelspartnere. Noe av dette kan tilskrives forstyrrelser som treffer både Norge og handelspartnerne samtidig. Samvariasjonen drives imidlertid også av forstyrrelser som først oppstår ute og deretter forplanter seg til norsk økonomi gjennom ulike kanaler. Blant annet kan økt etterspørsel hos handelspartnerne løfte aktiviteten i norsk økonomi gjennom handelskanalen, mens økte priser internasjonalt kan øke norsk prisvekst gjennom dyrere import av innsats- og konsumvarer. I denne utdypingen fokuserer vi på hvordan forskjellige slike impulser som oppstår ute, påvirker norsk økonomi.

For å si noe om mulige årsakssammenhenger benytter vi en bayesiansk estimert vektorautoregresjon (BVAR) modell.1 Denne modellen lar oss skille mellom ulike typer forstyrrelser og isolere virkningen disse har over tid. I modellen inkluderer vi åtte variabler: BNP- og underliggende prisvekst for OECD, oljeprisen, norsk underliggende prisvekst, vekst i BNP for Fastlands-Norge, kronekurs (I-44) og norsk og internasjonal pengemarkedsrente. For en mer presis beskrivelse av modellen, se dokumentasjonsnotat.2

Vi legger til grunn at den uforklarte variasjonen i dataene er drevet av underliggende strukturelle forstyrrelser. Med utgangspunkt i økonomisk teori skiller vi ut fire slike forstyrrelser fra utlandet: internasjonale tilbuds-, etterspørsels-, rentesjokk, og oljeprissjokk. Oljeprissjokk er ment å dekke virkningen av endringer i oljeprisen utover det som er drevet av internasjonale konjunkturer.

Vi sammenlikner virkningen på norsk økonomi av de fire internasjonale sjokkene med fire øvrige sjokk: innenlandske tilbuds-, etterspørsels-, og rentesjokk samt et risikopremiesjokk. Norge er en liten økonomi, så vi antar at norske sjokk ikke påvirker internasjonale variabler. Rente- og risikopremiesjokk er ment å dekke endringer i henholdsvis pengemarkedsrenten og kronekursen utover det man kan forvente av de øvrige drivkreftene i modellen. Siden vi bruker pengemarkedsrenten, kan rentesjokk fange opp forstyrrelser både i styringsrenten og pengemarkedspåslaget.

Figur B viser hvor stor andel av variasjonen i norsk BNP- og prisvekst som forklares av de åtte sjokkene i modellen. Om lag 40 prosent av variasjonen i norsk BNP-vekst forklares av de fire internasjonale sjokkene. Sjokkenes relative bidrag til variansen er nokså stabil gjennom horisonten.

Når det gjelder prisvekst, forklarer internasjonale sjokk rundt 15 prosent av variasjonen på kort sikt og om lag 40 prosent på litt lengre sikt. Særlig internasjonale etterspørselssjokk bruker tid på å forplante seg til norske priser. Dette skyldes trolig at økt etterspørsel etter norske varer og tjenester i hovedsak påvirker norske priser gjennom høyere lønnsvekst, som tilpasser seg relativt tregt.

Risikopremiesjokket forklarer også en relativt stor andel av variasjonen i prisveksten. En viktig årsak til dette er at risikopremien påvirker valutakursen, som igjen påvirker prisene på både importerte innsats- og konsumvarer. Siden valutakurser er relative priser som avhenger av forhold både ute og hjemme, kan deler av risikopremiesjokkene representere en ytterligere internasjonal kanal inn i norsk økonomi.

Analysen viser at internasjonale sjokk kan forklare en betydelig andel av variasjonen i norsk BNP- og prisvekst, i tråd med tidligere studier.3 Dette kan være en viktig grunn til at norske økonomiske variabler ofte samvarierer godt med tilsvarende størrelser i andre land. Resultatene er usikre, fordi modellen bygger på antakelser som ikke alltid vil være oppfylt. Andelene er imidlertid forholdsvis robust for valg av modell og endringer i spesifikasjoner.

Vi bruker en rikere modell enn tidligere empiriske studier. Det gir en bedre innsikt om hvordan internasjonale forstyrrelser treffer oss. Blant annet understreker analysen hvor viktig forstyrrelser til internasjonale renter er, også utover tilbuds- og etterspørselssjokk. I et pågående prosjekt søker vi å inkorporere innsiktene fra den empiriske analysen i en strukturell makroøkonomisk modell.

- 1 Modellen er en utvidelse av modellen presentert i Pengepolitisk rapport 2/2024. For å bedre dekke påvirkningen av utlandet legger vi til kronekurs og oljepris. Ettersom vi i dette arbeidet er mindre interessert i norske forhold utelater vi prismarginen.

- 2 Dokumentasjonsnotat 5/2025. «I hvor stor grad påvirker internasjonale impulser norsk økonomi» (publiseres fredag 19. september).

- 3 Dette er kvalitativt sett i tråd med tidligere studier fra Norges Bank, se Bergholt, D. og V.H. Larsen (2016) «Business cycles in an oil economy: Lessons from Norway». Norges Bank Working Papers 16/2016, Kravik, E.M. og Y. Mimir (2019) «Navigating with NEMO». Staff Memo 5/2019. Norges Bank, og Aastveit, K.A., F. Furlanetto, F. Ravazzolo (2013) «On the importance of foreign factors for the Norwegian economy». Economic Commentaries 3/2013. Norges Bank.

Yngre og eldre har særlig bidratt til økt sysselsetting

Økt sysselsetting blant personer under 25 år og over 62 år har særlig bidratt til å holde sysselsettingsandelen høy etter pandemien. I samme periode har antall timeverk per sysselsatt økt mindre enn sysselsettingen, etter at sysselsettingen har økt mest i aldersgrupper som jobber færre arbeidstimer.

Andelen av befolkningen som er sysselsatt avtok kraftig under pandemien, men har siden tatt seg opp. Andelen er nå på et høyere nivå enn før tilbakeslaget, se figur 1.3. I denne utdypingen ser vi nærmere på hvordan ulike aldersgrupper har bidratt til utviklingen i sysselsettingen for å få en bedre forståelse av årsakene til at andelen har holdt seg høy.

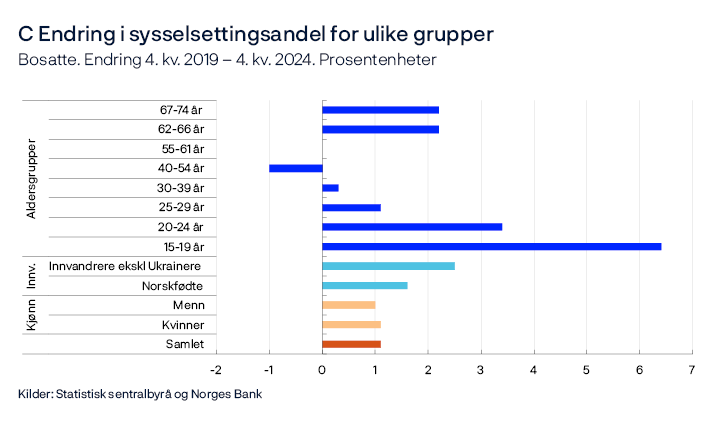

Samlet har sysselsettingsandelen for bosatte i Norge steget med i overkant av én prosentenhet siden 2019, se figur C. Oppgangen har vært relativt jevnt fordelt mellom menn og kvinner. Den har vært noe større for innvandrere enn for norskfødte dersom vi ser bort i fra ukrainere, som bidrar til å dempe den samlede oppgangen. De største forskjellene finner vi imidlertid i utviklingen i sysselsettingsandelen på tvers av ulike aldersgrupper, se figur C. De siste årene har andelen sysselsatte økt klart mest blant 15–19-åringer, og også blant 20–24-åringer er det en stor oppgang. I tillegg er det en klar oppgang i andelen som er i jobb i de eldste aldersgruppene fra 62–74 år. I kjernegruppene mellom 25 og 61 år har utviklingen vært svakere.

For den eldste aldersgruppen er oppgangen i sysselsettingen bredt basert på tvers av næringer. Økningen må ses i sammenheng med at flere har stått lenger i jobb de siste årene, som blant annet kan skyldes pensjonsreformen.

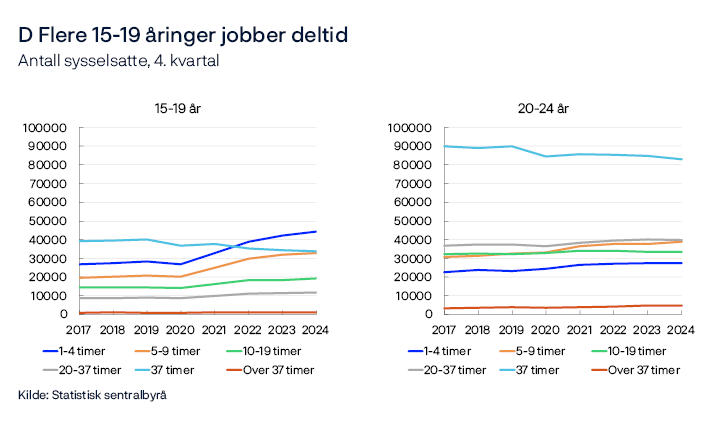

For de yngste skyldes oppgangen i sysselsettingsandelen i stor grad at flere er i jobb samtidig som de er under utdanning. Denne utviklingen er også sterkest blant de under 20 år. For de som er sysselsatte og ikke under utdanning i de yngste aldersgruppene, har oppgangen i sysselsettingsandelen siden 2019 vært mindre og mer i tråd med de øvrige aldersgruppene i figur C. Samtidig er det særlig flere i den yngste aldersgruppen som har jobber med et lavt antall avtalte timer per uke. Den største oppgangen er blant de som har avtalt arbeidstid på mellom 1 og 4 timer, se figur D. Også for gruppen mellom 20-24 år har sysselsettingen økt mest for de med lav avtalt arbeidstid, men forskjellene er mindre enn for de yngste.

Endringer i sysselsettingsandelen kan skyldes både konjunkturelle og strukturelle forhold. Det er viktig å skille mellom disse for å bedre kunne tolke utviklingen i sysselsettingen. Nedenfor gjør vi dette ved å beregne en modellindikator1 for trenden i ulike undergrupper. Trendene for undergruppene kan aggregeres opp til en samlet trend for sysselsettingsandelen i befolkningen. Trendberegninger kan gi en indikasjon på den underliggende strukturelle utviklingen, men vil alltid være forbundet med usikkerhet.

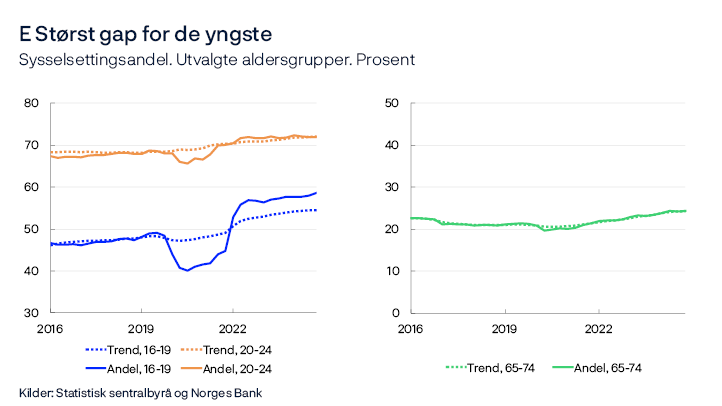

Beregningene viser at trenden varierer mellom ulike aldersgrupper, men stiger mest for de yngste og eldste. For de eldste har sysselsettingsandelen økt i takt med den estimerte trenden, se figur E. Det kan indikere at oppgangen i sysselsettingsandelen i denne gruppen i hovedsak skyldes mer strukturelle forhold, og at den trolig vil fortsette å øke fremover. Også i gruppen 20–24 år har sysselsettingsandelen ligget noe over trenden, men den siste tiden har den stabilisert seg nær trenden. Blant de yngste er sysselsettingsandelen høyere enn den estimerte trenden. Det kan tyde på at oppgangen i sysselsettingsandelen både skyldes strukturelle og konjunkturelle forhold.