Er fakturagebyrene for høye?

I noen tjenesteytende sektorer kan gebyret for å betale med faktura komme opp i 30-100 kroner. Ifølge en undersøkelse gjengitt i Norges Bank Memo 3/2022 kostet det i gjennomsnitt rundt 3-6 kroner å utstede og sende en faktura i 2020. Den store forskjellen mellom gebyr og utstedelseskostnad har to effekter: En inntektsoverføring fra husholdninger til fakturautsteder, som er spesielt uheldig dersom brukeren i begrenset grad kan velge andre måter å betale på. Og et mulig effektivitetstap når relative priser mellom betalingstjenester ikke gjenspeiler forskjeller i deres samfunnsøkonomiske kostnader. Basert på vårt tallgrunnlag mener vi gebyrene er vesentlig høyere enn den faktiske kostnaden ved å utstede en faktura.

Faktura (eller regning) benyttes i ulike situasjoner for å inndrive krav for en solgt vare eller tjeneste. Faktura er vanlig i de situasjoner hvor kjøper betaler på etterskudd, men er også utbredt ved netthandel.[1]

Det er stor variasjon i størrelsen på gebyrer som ilegges fakturaer. Ved netthandel og ved bruk av elektronisk fakturering kan faktura være gebyrfritt, mens i andre tilfeller (ofte der det utstedes en papirfaktura) er fakturagebyret et ikke ubetydelig beløp. Forbrukerrådet har kartlagt[2] leverandører av betalingsløsninger til legekontorer og funnet at enkelte av disse krever høye gebyrer for å fakturere. Forbrukerrådet peker på at høye fakturagebyrer er utbredt også i andre situasjoner, som ved betaling i parkeringshus, ved bompengepasseringer og for medlemskap i treningssentre.

Dagens reguleringer setter ikke en øvre grense for størrelsen på fakturagebyr. Finansavtaleloven som ble endret 1. januar 2023 har tatt inn følgende bestemmelse (§ 2-4):

«Dersom en betalingsmottaker krever gebyr for bruk av et bestemt betalingsinstrument eller betalingsmiddel fra en forbruker, kan gebyret ikke overstige betalingsmottakerens faktiske kostnad ved bruk av betalingsinstrumentet eller betalingsmiddelet. Dersom gebyret også omfatter utstedelse og eventuelt sending av regning til forbrukeren, kan denne delen av gebyret ikke overstige betalingsmottakerens faktiske kostnad ved å utstede og sende regningen.»

En tilsvarende bestemmelse har i flere år vært gjeldende for legebesøk, hvor stønadsforskriften §2-6 sier at fakturagebyr kan kreves dersom pasienten ønsker faktura, men gebyret skal ikke overstige kostnadene ved faktureringen. Selv med disse bestemmelsene har det vært eksempler på fakturagebyrer i størrelsesorden 30-100 kroner per faktura.

Til sammenligning er gebyrer for varsler ved manglende betaling (purring) oppad begrenset til 35 kroner etter inkassoforskriften. Det betyr at gebyret for en faktura med purring ofte kan være betydelig lavere enn gebyret for en «førstegangs» faktura (uten purring). Dette til tross for at purringen i tillegg til å dekke faktureringskostnaden også skal kompensere for rentetap og fungere som et ris bak speilet for å betale innen fristen.

Hvor mange fakturaer betales i året og hva koster det å utstede fakturaer?

I et tidligere blogginnlegg anslo vi at det i 2020 ble utstedt 348 millioner fakturaer.[3] Av dette var 210 millioner elektroniske fakturaer (som eFaktura, Avtalegiro m.m.), mens 138 millioner var papirbaserte (sendt som vedlegg til epost eller fysisk i posten).

Norges Bank har nylig beregnet kostnadene ved å produsere ulike betalingstjenester i Norge, se utdypende rapport[4] og oppsummerende blogginnlegg.[5] Norges Bank innhentet blant annet informasjon fra 42 foretak om deres utgifter med å utstede fakturaer. Blant foretakene var forsikringsselskap, teleselskap, internettleverandører, barnehagekonsern og strømselskap. Foretakene i utvalget stod for en betydelig del av fakturaene som ble utstedt i 2020: 37 prosent av avtalegiroer, 21 prosent av eFaktura, 13 prosent av papirfaktura og 10 prosent av faktura formidlet som Elektronisk handelsformat (EHF).

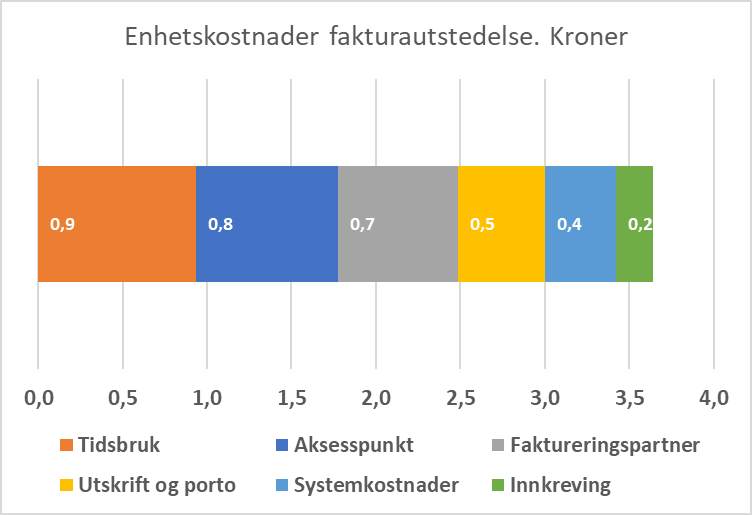

Samlet utstedte disse foretakene rundt 102 millioner fakturaer (inkludert avtalegiro og autogiro), til en samlet kostnad på rundt 370,6 millioner kroner. I gjennomsnitt kostet hver faktura 3,6 kroner å utstede. Figuren under viser hvilke komponenter det beløpet består av.

«Tidsbruk» er kostnader ved foretakets rutiner og prosesser for å fremskaffe informasjonen i fakturaene. «Aksesspunkt» er kostnader ved å oversende digitale faktura (et slags elektronisk postkontorsystem). «Faktureringspartner» er utgifter til tredjepart, for eksempel salg av faktura. «Systemkostnader» er kostnader typisk til regnskapssystem, mens «utskrift og porto» er postfrakt av fysiske papirfakturaer. «Innkreving» er foretakets kostnader ved å inndrive ubetalte fakturaer. Dersom man regner forventet tap som en kostnad ved å utstede en faktura, ville gjennomsnittlig kostnad per enhet øke med 3,7 kroner til 7,3 kroner. Vi har valgt å ikke inkludere forventet tap som en kostnad ved fakturering, men betrakter det som en kostnad som bør prises inn i varen eller tjenesten som selges.

Faktura kan sendes fysisk i posten, per e-post eller formidles på andre elektroniske måter (for eksempel eFaktura som legger seg i nettbanken eller faktura formidlet via Digipost). Kostnader til utskrift og porto påløper ikke for digitale forsendelser og kostnader til aksesspunkt påløper ikke for fysiske forsendelser.

Av de 102 millioner fakturaene foretakene i utvalget utstedte, var omkring 89 millioner digitalt formidlet, mens 13 millioner var på papir. Gjennomsnittskostnadene for digitale fakturaer/krav var 3,1 kroner, mot 6,4 kroner for fakturaer formidlet fysisk til mottakers postkasse.

Samfunnsøkonomisk riktig prising av betalingstjenester

En viktig forutsetning for effektiv ressursbruk er at forbrukerne blir stilt overfor priser som gjenspeiler kostnadene ved å tilby betalingstjenester. Da vil forbrukernes etterspørsel sikre en produksjon av betalingstjenester som er mest mulig effektiv.

Faktureringsmarkedet er preget av stordriftsfordeler, hvor det er store oppstartskostnader og nokså konstante og lave grensekostnader (økning i totale kostnader når det produseres en ytterligere enhet). Gjennomsnittlig kostnad per enhet faller når antallet øker. Krav til volum kan innebære en etableringsbarriere og begrense antall tilbydere. Enkeltaktører kan da få betydelige markedsandeler og bli prissettere.

Når prisen på en betalingstjeneste settes høyere enn kostnaden ved å tilby den, har det to effekter. Den ene effekten er at velferd overføres fra forbruker til produsent, med mindre forbrukeren vrir seg helt bort fra den relativt dyrere betalingstjenesten (det kan være vanskelig hvis faktureringsleverandøren klarer å binde opp kjøper til faktura, slik Forbrukerrådet hevder har skjedd ved for eksempel fjernkonsultasjon til fastleger). Den andre effekten er at bruken av en betalingstjeneste kan bli mindre eller større enn det som er samfunnsøkonomisk optimalt. Med en pris høyere enn grensekostnad er det sannsynlig at bruken av faktura er lavere enn den ellers ville vært. I ytterste konsekvens kan høye fakturagebyrer føre til at forbrukere kjøper den underliggende varen eller tjenesten i et annet omfang enn de ellers ville ha gjort.

I slike situasjoner kan reguleringsmyndigheter oppnå en velferdsgevinst for samfunnet ved å regulere størrelsen på gebyrene foretakene har lov til å ta, slik myndighetene har gjort for purregebyr. Siden betalingstjenester er preget av betydelige stordriftsfordeler, er samfunnet tjent med at vi har spesialiserte tredjeparter i stedet for at hvert enkelt foretak leverer tjenestene selv, forutsatt at markedsmakten ikke utnyttes.

Undersøkelsen gjengitt i Norges Bank Memo 3/2022 indikerer at gjennomsnittskostnaden ved å fakturere var i størrelsesorden 3-6 kroner per faktura i 2020. Kostnadene kan nok i noen tilfeller være høyere. Dagens fakturagebyrer ligger ofte langt over gjennomsnittlig produksjonskostnad (på grunn av stordriftsfordeler sammenligner vi gebyrer med gjennomsnittskostnad og ikke grensekostnad). Det kan innebære en betydelig inntektsoverføring fra husholdninger til fakturautstedere, og et velferdstap for samfunnet ved å skape mistilpasninger i bruken av faktura relativt til andre betalingsmåter.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

Fotnoter

[1] For flere detaljer, se blogginnlegget: Husholdningenes betalingsvaner – netthandel og regninger (norges-bank.no)

[2] Rapport om gebyrfabrikker (forbrukerradet.no)

[3] Hvor mye kan samfunnet spare på helelektronisk fakturabetaling? (norges-bank.no)

[4] Norges Bank Memo 3/2022 (norges-bank.no)

[5] Betaling koster – men litt mindre enn før (norges-bank.no)

0 Kommentarer

Kommentarfeltet er stengt