Personer med lav inntekt og uten bolig holder mest av særlig utsatt forbruksgjeld

Forbruksgjelden utgjør litt over tre prosent av husholdningens gjeld. Ved å ta i bruk et avidentifisert, datasett, kan vi koble informasjon om forbruksgjeld med informasjon om inntekt og boligstatus. Personer uten bolig holder relativt sett mest av samlet forbruksgjeld, og dominerer helt blant de som holder særlig utsatt forbruksgjeld. De som eier bolig og har særlig utsatt forbruksgjeld, har gjerne høy belåningsgrad på boligen.

I 2019 ble det opprettet gjeldsregistre for å gi både låntakere og långivere bedre oversikt over usikret gjeld. All gjeld til personer som ikke har pant, skal registreres. Vi definerer forbruksgjeld som gjeld i gjeldsregisteret (vi har data fra Gjeldsregisteret AS) som har nominell rente over 8 prosent. Vi har nå tilgang til et avidentifisert datasett hvor vi kan koble beholdningen av forbruksgjeld mot informasjon om inntekt og status i boligmarkedet fra inntektsstatistikken og grunnboka.

Forbrukslån kan være en enkel kilde til kreditt. I situasjoner med et kortsiktig utlegg og forventning om fremtidig inntekt, kan det være en hensiktsmessig finansieringsform. Forsøker man derimot å opprettholde et konsumnivå utover det man har inntekt til å dekke over tid, kan forbruksgjeld bli svært kostbart. Med høye renter kan det være vanskelig å betjene og nedbetale lånet. Muligheten til å ta opp mange lån kan bidra til at man mister oversikten.

Ved inngangen til 2022 utgjorde forbruksgjeld bare litt over 3 prosent av den totale gjelden til lønnstakere og trygdede. Forbruksgjelden er altså en ganske liten andel av samlet gjeld i husholdningene – over 90 prosent av husholdningenes gjeld har pant i bolig. Fra et finansiell stabilitets perspektiv kan forbruksgjeld likevel være viktig fordi den har høy tapssannsynlighet og fordi man kan frykte at mye av gjelden holdes av særlig sårbare grupper.

Husholdninger uten bolig holder mye forbruksgjeld

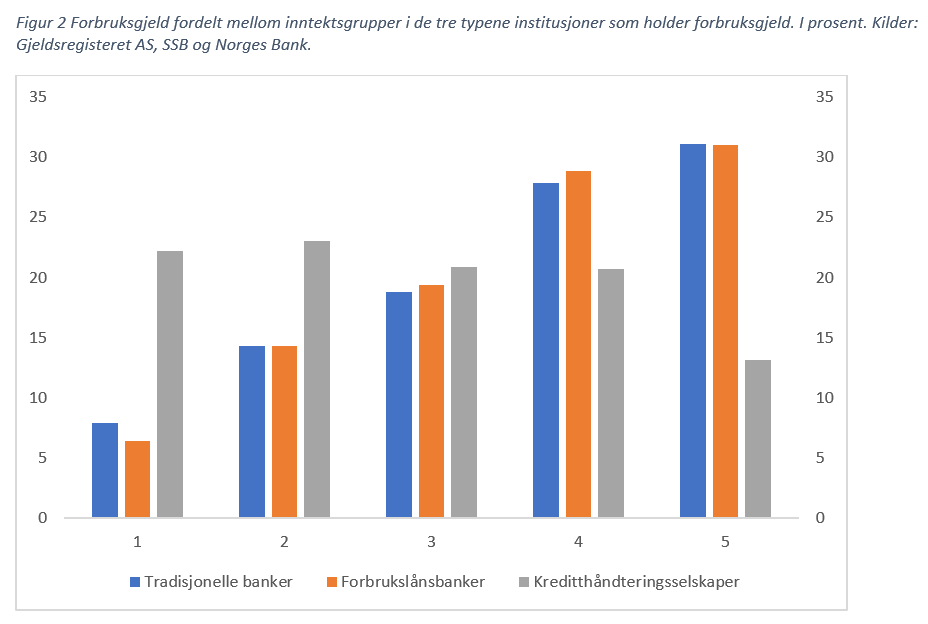

Forbruksgjelden i gjeldsregisteret er inndelt i to typer – nedbetalingslån og rammelån (typisk kredittkort). Fra informasjon i gjeldsregisteret kan vi dele de som eier gjelden i tre grupper: forbrukslånsbankene (som Bank Norwegian) gir både nedbetalingslån og utsteder kredittkort. Tradisjonelle banker (som DNB og Nordea) gir i liten grad nedbetalingslån uten pant, men utsteder kredittkort. Kreditthåndteringsselskaper (som Lindorff) utsteder ikke selv ny gjeld, men kjøper misligholdt gjeld fra forbrukslånsbanker og tradisjonelle banker.

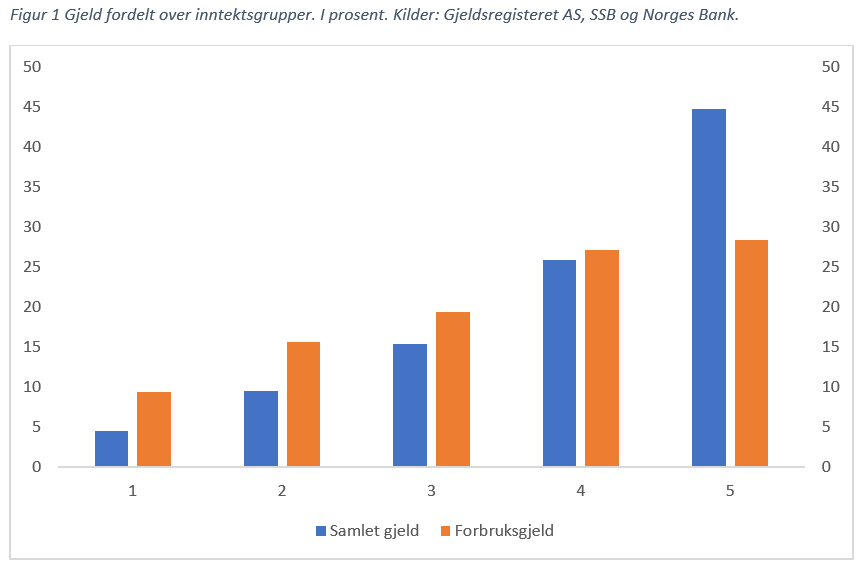

Vi kobler informasjon om inntekt og gjeld ved inngangen til 2021, boligstatus i 2021 og beholdningen av forbruksgjeld i august 2021 (dette er siste tilgjengelige observasjon i det koblede datasettet). Vi fordeler husholdningene i fem like store grupper etter inntekt etter skatt. Gruppe 1 går opp til 278 000 i inntekt, gruppe 2 opp til 432 000, gruppe 3 til 627 000, gruppe 4 til 906 000, mens gruppe 5 er alle over dette. Vi ser også på husholdningens stauts i boligmarkedet – om de har bolig eller om de har kjøpt sin første bolig i dette året.

De med høyest inntekt holder mest gjeld, se figur 1. De holder også mest forbruksgjeld. Men vi ser at forbruksgjelden er mye jevnere fordelt på tvers av inntektskvintiler enn samlet gjeld. Den laveste inntektskvantilen holder litt under 5 prosent av samlet gjeld, men nesten 10 prosent av forbruksgjelden.

Forskjellen mellom inntektsgruppene blir enda tydeligere når vi ser på fordelingen av hvor de har gjelden. Kunder med høy inntekt har mye av sin forbruksgjeld i forbrukslånsbanker og tradisjonelle banker, se figur 2. Kundene med lavest inntekt dominerer derimot i kreditthåndteringsselskapene.

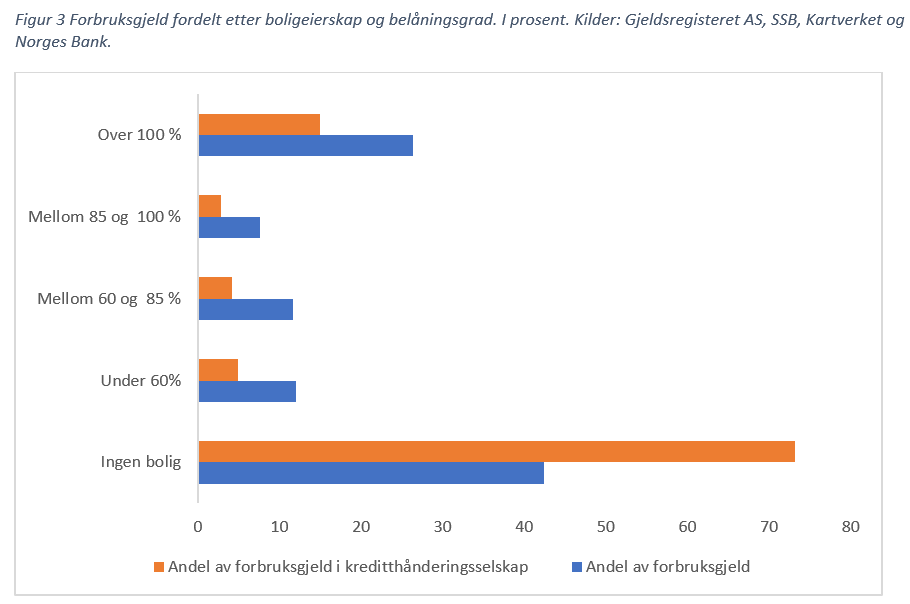

En annen viktig dimensjon er koblingen mellom forbruksgjeld og bolig. Siden forbruksgjeld er dyr finansiering, er det rimelig å anta at husholdninger som eier bolig så langt de har mulighet vil prioritere å ta opp gjeld med pant i boligen. Vi finner at om lag 40 prosent av forbruksgjelden holdes av personer som ikke har bolig, se figur 3. Denne gruppen holder over 70 prosent av gjelden i kreditthåndteringsselskapene. Personer som har bolig med høy belåningsgrad, holder det meste av den resterende forbruksgjelden. Om lag 26 prosent av forbruksgjelden holdes av personer med belåningsgrad over 100 prosent, og ytterligere 7,5 prosent av personer med belåningsgrad over 85 prosent.

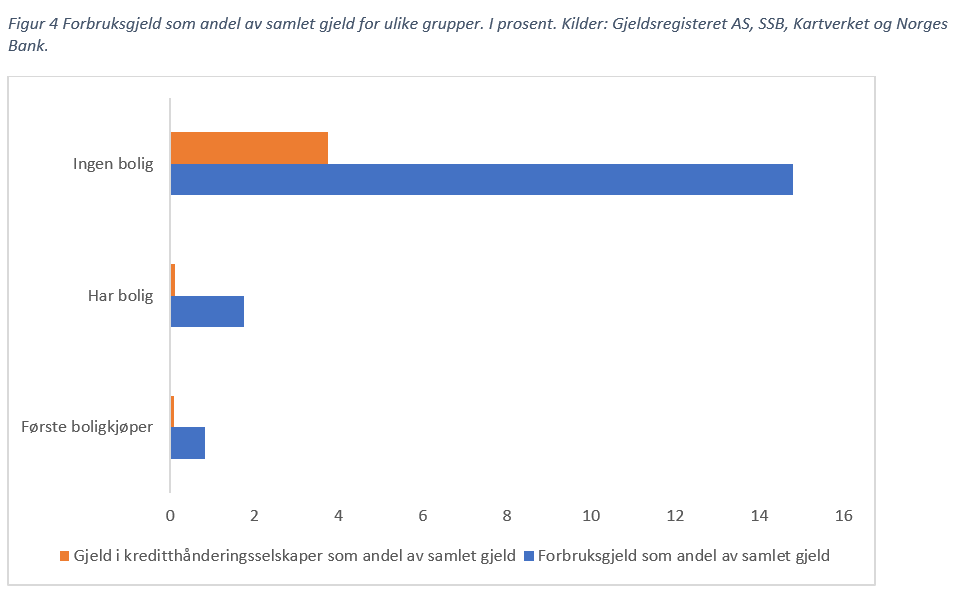

Et spørsmål er om boligkjøpere tar opp forbruksgjeld ved boligkjøp for å dekke andre utgifter, slik som inventar eller oppussing. Vi finner at forbruksgjeld utgjør en svært liten andel av gjelden til de som eier bolig, men enda mindre andel for førstegangskjøpere, se figur 4. Til sammenlikning utgjør forbruksgjeld om lag 15 prosent av samlet gjeld til de som ikke eier bolig.

De som er dårligst stilt holder mest av særlig utsatt forbruksgjeld

I en blogg på Bankplassen i februar satte vi tre kriterier for personer med særlig utsatt forbruksgjeld: Personer som enten har mer enn 1 million i lån, mer enn 10 lån eller som har minst ett lån som er overtatt av et kreditthåndteringsselskap. I bloggen i februar sa vi imidlertid ingenting om hvordan det stod til med økonomien til de som hadde denne utsatte gjelden.

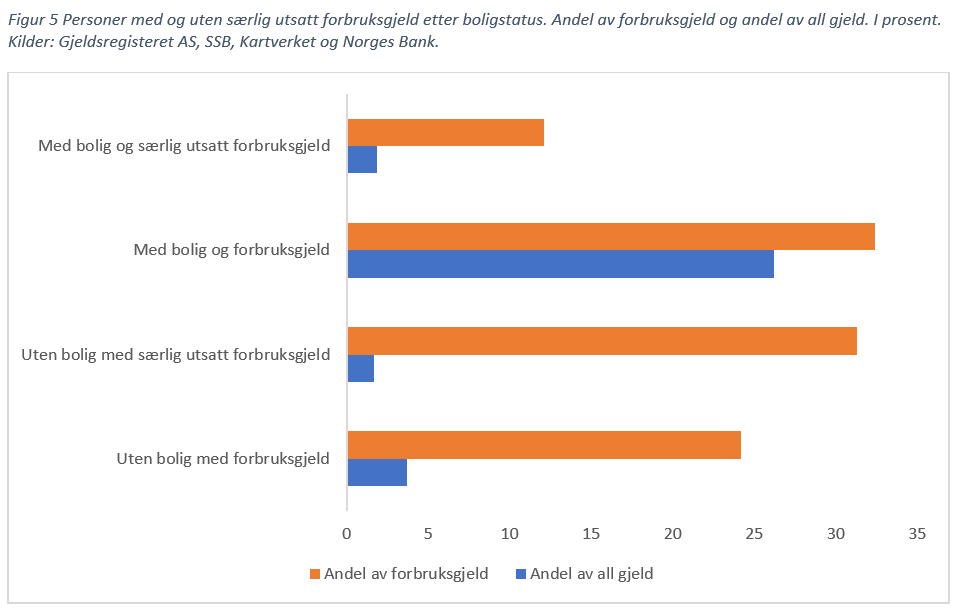

Nå kan vi se på hvordan det står til med de som har den mest utsatte gjelden. Husholdninger som har særlig utsatt forbruksgjeld, men ikke har bolig, holder over 30 prosent av utestående forbruksgjeld, se figur 5. Men de holder bare 1,7 prosent av samlet gjeld. Husholdninger som eier bolig og har særlig utsatt forbruksgjeld, holder 12 prosent av forbruksgjelden, og 1,8 prosent av samlet gjeld.

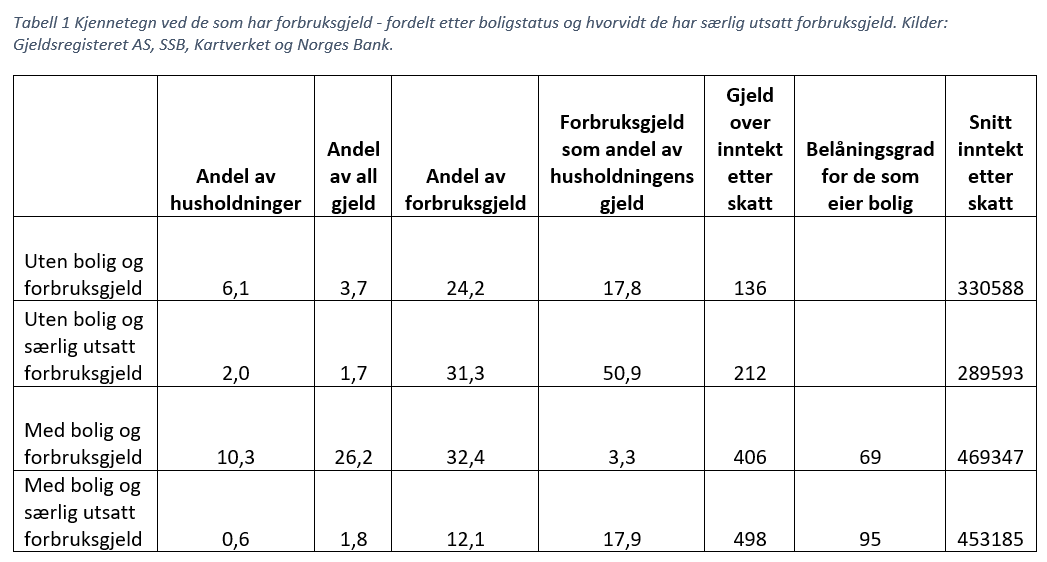

Hvis vi ser nærmere på gruppen med særlig utsatt forbruksgjeld, og sammenlikner med andre som har forbruksgjeld, ser vi at særlig utsatt forbruksgjeld – som man skulle forvente – ligger i den økonomisk svakeste delen av husholdningene. De med særlig utsatt forbruksgjeld har høyest gjeldsgrad – 212 prosent for de uten bolig, og 498 prosent for de med bolig, se tabell 1. De som har bolig og særlig utsatt forbruksgjeld, har betydelig høyere belåningsgrad enn dem har bolig og forbruksgjeld, men ikke utsatt forbruksgjeld. De med særlig utsatt forbruksgjeld har også lavest gjennomsnittlig inntekt. I sum peker dette mot høy tapsrisiko i denne gruppen.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

0 Kommentarer

Kommentarfeltet er stengt