Hvorfor hadde amerikanske banker høye utbytteutbetalinger under finanskrisen?

Bankenes utbytteutbetalinger under finanskrisen i 2007-2009 var høye og har bidratt til mye debatt. I denne bloggen diskuterer vi mulige bakenforliggende årsaker bak disse høye utbytteutbetalingene.

Bankene har en viktig rolle i samfunnet knyttet til betalingsformidling og kredittgiving. Solide banker er viktig for å sikre finansiell stabilitet. Høy egenkapitalandel i bankene kan bidra til å gjøre banksystemet mindre sårbart for negative sjokk. Går et foretak med overskudd, kan dette deles ut som utbytte eller holdes tilbake. Penger som ikke betales ut fra foretaket, vil være penger foretaket «sparer», og bidra til å øke egenkapitalen. På grunn av kan dette, kan myndigheter velge å regulere graden av utbytteutbetalinger, det vil si å tvinge banken til å spare noe. Dette kan forhindre at bankene gjør seg selv mer sårbare enn det man ønsker fra et samfunnsøkonomisk perspektiv.

Utbytteutbetalingene fra amerikanske banker under finanskrisen i 2007-2009 er spesielt kontroversielle. Mens urolighetene tiltok i finansmarkedene og bankenes tap økte, valgte mange banker å fortsette å betale ut store summer til aksjonærene. Samlet utbytte fra bankene oversteg overskuddet deres med om lag 30 %. Utbytteutbetalinger fra de 19 største amerikanske bankene fra 2007 – 2010 utgjorde om lag halvparten av midlene som ble gitt i støtte til dem over den samme perioden. Bankenes motvillighet til å kutte utbytter er ikke unike for finanskrisen.

Hvorfor er det slik? Vanlige teorier for hva som bestemmer utbytteutbetalinger framhever at mer utbytte vanligvis betyr at foretaket forventer å tjene mer penger framover. På samme måte er bankers motvillighet til å kutte utbytter når tider blir dårlig, et mulig signal om at bankene forventer nedturen til å bli kortvarig. Altså er mye utbytte gode nyheter om foretaket. Det er imidlertid vanskelig å tenke seg at amerikanske banker i 2007 og 2008 satt på veldig gode nyheter om aktiviteten framover. Én annen forklaring er derfor av det mer dystre slaget. De to ledende Harvard-professorene David Scharfstein og Jeremy Stein har hevdet at bankenes oppførsel under finanskrisen var et eksempel på såkalt «adferdsrisiko». Denne adferdsrisikoen vil si at bankenes eiere oppførte seg på en måte som ikke var optimalt – til og med skadelig – for resten av samfunnet. De to professorene mener at bankene forstod hvor ille ting kom til å bli før resten av verden, og tok ut pengene av bankenes mens de kunne.

En annen forklaring har vært knyttet til at bankene har mye kortsiktig finansiering, som de hele tiden må fornye hvis de skal opprettholde aktiviteten. En finanskrise som den vi opplevde i 2007-2009 sammenfalt med en plutselig knapphet på denne typen finansering. Investorene som vanligvis bidro til å finansere bankene på denne måten, ble plutselig uvillige til å fornye denne finanseringen i frykt for at bankene skulle havne i problemer og at de selv ikke skulle få igjen pengene de hadde lånt til bankene. Bankene sto derfor overfor et såkalt tillitsbasert «bank run». I et bankrun kan bankenes utbytteutbetalinger spille en viktig «signaliserings»-rolle. Ifølge denne forklaringen, var bankene redde for at en reduksjon i utbytter skulle bli tolket som dårlig nytt av alle som hadde gitt de kortsiktig lån og derfor forverre usikkerheten og tilgangen til kortsiktig finansiering.

I en ny forskningsartikkel har vi undersøkt viktigheten av denne kanalen for å forklare amerikanske bankers utbytte i 2007-2009. Ved å sammenlikne forskjellen i utbytteutbetalinger for banker med mye kortsiktig gjeld med andre bankers utbytter, samt se på utviklingen i denne forskjellen over tid, kan vi si noe om hvor viktig krisen i tilgang på kortsiktig markedsfinansiering var for å forklare bankenes utbytteutbetalinger over denne perioden.

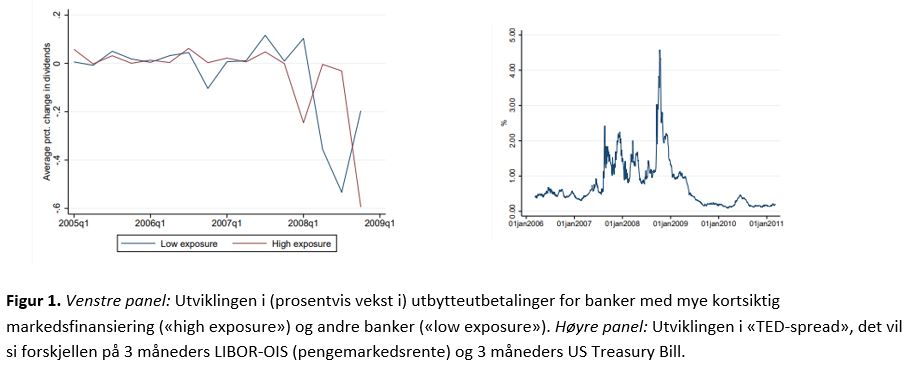

I venstre panel i Figur 1 viser vi utviklingen i prosentvis vekst i utbytteutbetalinger for banker med høy bruk av kortsiktig finansering («high exposure») med andre banker («low exposure»). I forkant av krisen er utbytteveksten relativt stabil og lik for begge grupper av banker. Dette bildet endrer seg i 2007 og spesielt 2008. I tredje kvartal 2008 er veksten i utbytteutbetalinger betydelig høyere for banker med mye kortsiktig markedsfinansiering, sammenliknet med andre. Denne perioden sammenfaller med den mest intense fasen av likviditetskrisen, noe vi viser i det høyre panelet i Figur 1. Dette panelet viser utviklingen i den såkalte «TED-spreaden». Denne tidsserien viser forskjellen mellom renten på 3 måneders LIBOR (målt i USD) og renten på en 3-måneders amerikansk statsobligasjon. TED-spreaden er et mye brukt mål stress i markedet for kortsiktig bankfinansiering i USA.

Figur 1 antyder at ulik eksponering mot markedet for kortsiktig finansiering er viktig for å forstå utviklingen i utbytter under den mest intense fasen av krisen. Det er riktignok ikke nok til å konkludere at frykten for å miste kortsiktig finansiering er det som driver utviklingen i utbytteutbetalinger. For eksempel kan det være slik at banker som hadde mye kortsiktig finansiering, også var banker som visste at de satt på mange lån med lav kredittverdighet og derfor ville ta ut pengene av bankene mens de kunne. I forskningsartikkelen tar vi en rekke steg for å evaluere viktigheten av slike, alternative forklaringer.

Etter disse stegene finner vi at frykten for å miste kortsiktig finansiering er veldig viktig for å forstå utviklingen i bankenes utbytter. Faktisk er det slik at variasjon i hvor eksponert ulike banker var mot krisen i markedet for kortsiktig bankfinansiering, forklarer mellom 80 % og all variasjonen i utbytteutbetalinger over denne samme perioden, også når vi kontrollerer for en rekke andre faktorer. For banksektoren som helhet, viser vi at bankenes utbytter var mellom 10 – 26 % prosent høyere på grunn av krisen i markedet for kortsiktig bankfinansiering.

Disse funnene er viktige for utformingen av utbyttereguleringer, fordi årsaken til høye utbytter kan påvirke hva som er god økonomisk politikk. Vi trekker ingen sterke konklusjoner i denne artikkelen, men tillater oss likevel å spekulere litt.[1] Et forslag som har vært diskutert, er å forby utbytteutbetalinger i sin helhet. Dette kan ha sine fordeler, men funnene våre antyder at det kanskje ikke er det beste gitt at noe utbytter kan ha fordeler utover overføringen til aksjonærene. En slik regulering vil blant annet kvele bankenes evne til å sette utbytter som et signal til sine kortsiktige kreditorer. En god politikk kan derfor innebære en absolutt maksgrense på utbytter, men hvor banker under denne grensen fritt kan velge nivået på utbytter. Samtidig har myndigheter verden over siden finanskrisen jobbet med å regulere bankenes likviditet og stabil finansiering. Dette kan forhåpentligvis hjelpe til med å forhindre at situasjonen man opplevde i 2007-09 oppstår i utgangspunktet.

[1] Vi har også diskutert denne problemstillingen i en tidligere artikkel vi har skrevet om temaet.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

0 Kommentarer

Kommentarfeltet er stengt