Mot en ny bonanza på norsk sokkel?

Oljeprisen og den europeiske gassprisen falt mye i fjor vår for så å øke kraftig gjennom høsten og inn i 2021. Forløpet for prisene kan i stor grad ses i sammenheng med utviklingen i koronapandemien, men andre forhold har også har spilt inn. Oljeprisen er nå på om lag samme nivå som før pandemien, mens gassprisen i Europa er vesentlig høyere enn i januar i fjor.

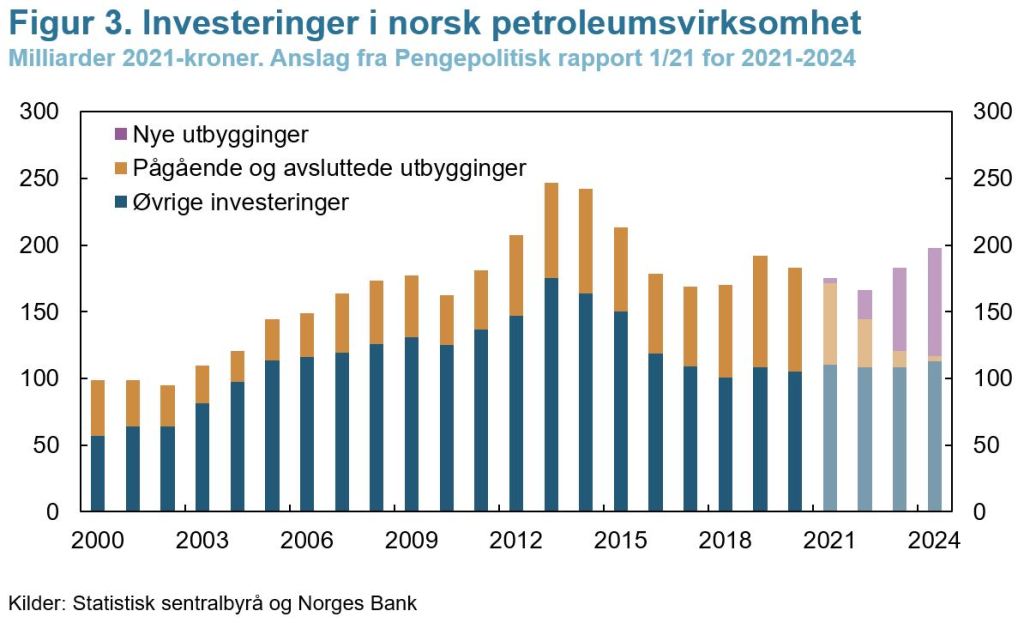

Prisfallet og den økte usikkerheten i fjor vår førte til at oljeselskapene kuttet kraftig i sine investeringsplaner. For å begrense nedgangen i oljenæringen og leverandørindustrien vedtok Stortinget midlertidige endringer i petroleumsbeskatningen i juni i fjor. De nye skattereglene, kombinert med at olje- og gassprisene har kommet opp igjen, gjør at oljeselskapene vil sette i gang en rekke utbyggingsprosjekter i 2022. Det tilsier at Investeringene i petroleumsvirksomheten vil øke markert i de påfølgende årene. I Pengepolitisk rapport 1/21 anslås investeringene å øke med nesten 20 prosent fra 2022 til 2024.

Olje- og gassprisene har svingt kraftig det siste året

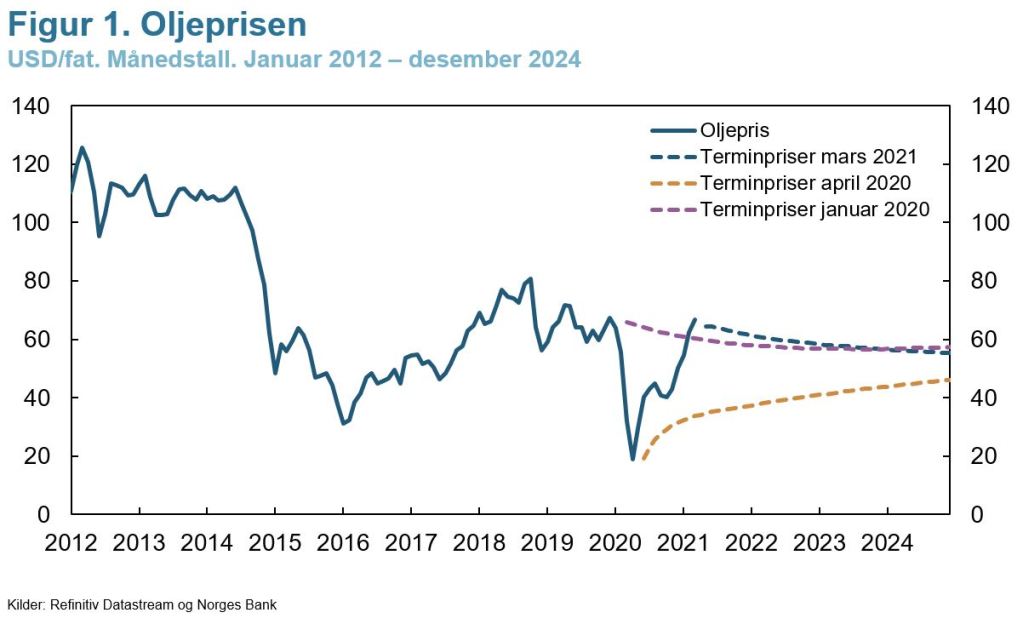

Prisene på olje og gass har variert mye siden begynnelsen av 2020. Ser vi først på oljeprisen, var den rundt 65 dollar per fat før pandemien. Terminprisene, som måler markedets forventninger til fremtidig oljepris, indikerte at prisen ville falle til 55-60 dollar fatet på noen års sikt.

På det laveste i april i fjor var oljeprisen ned mot 20 dollar fatet, se figur 1. Det hang sammen med et svært stort fall i oljeforbruket i forbindelse med utbruddet av koronapandemien og tiltak for å begrense smitten. Samtidig ble ikke landene i «OPEC-pluss» enige om å begrense produksjonen på OPEC-møtet i begynnelsen av mars 2020, men startet en priskrig for å gjenvinne markedsandeler.

Oljeprisen steg imidlertid raskt igjen. Smittespredningen var ventet å avta etter hvert og den økonomiske aktiviteten å ta seg opp igjen. I april ble dessuten landene i «OPEC-pluss» enige om å kutte oljeproduksjonen markert fra og med mai. Produksjonen i landene utenfor OPEC-pluss, spesielt i land som USA og Canada, var ventet å kunne falle som følge av den rekordlave prisen, fordi det ikke var lønnsomt å opprettholde produksjonen selv på kort sikt.

Oljeprisen økte videre mot slutten av året og inn i 2021, og spot- og terminprisene er nå på om lag samme nivåer som før koronapandemien, se figur 1. Til tross for at koronasmitten tiltok gjennom høsten og nye nedstengninger ble innført, bidro positive vaksinenyheter og omfattende penge- og finanspolitiske stimulanser til at anslagene for oljeforbruket ble oppjustert frem i tid.

Dessuten holdt produksjonen i OPEC-pluss seg lav og den planlagte økningen i produksjonen både i desember 2020 og på nytt i mars i år ble utsatt. Det kan ses i sammenheng med at oljeproduksjonen utenfor OPEC-pluss, spesielt skiferoljeproduksjonen i USA som typisk er ganske prisfølsom på kort sikt, hittil ikke har tiltatt mye igjen. På grunn av mer fokus på kapitaldisiplin, konsolidering og utbetaling til eierne, vil trolig veksten i denne produksjonen i de kommende årene bli vesentlig lavere enn i de foregående årene. Samtidig har øvrige oljeselskaper globalt vært tilbakeholdne med å investere i mer langsiktige prosjekter på grunn av svekket inntjening og økte avkastningskrav.

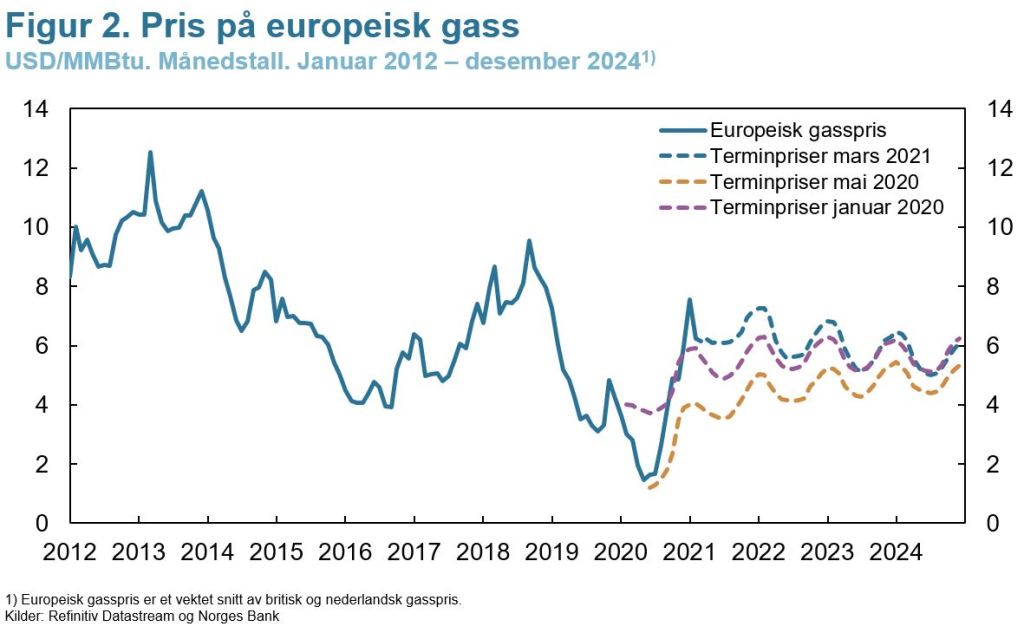

Den europeiske gassprisen var allerede relativt lav ved utgangen av 2019, i likhet med asiatiske priser for flytende gass (LNG). Det skyldtes blant annet sterk vekst i eksportkapasitet for LNG fra USA, Australia og Russland og svak gassimport i Asia som følge av mild vinter. Terminprisene indikerte at gassprisene ville stige noe de kommende årene. Det innebar likevel litt lavere gasspris fremover enn gjennomsnittet for perioden 2016-2019.

Gassprisene i Europa falt til det laveste nivået på 20 år frem mot sommeren i fjor, se figur 2. Gassforbruket i Europa utviklet seg svakt som følge av koronapandemien og mildt vær gjennom vinteren 2019/2020. I tillegg var det god tilgang på LNG til Europa fordi gassimporten til Asia led under koronapandemien og økonomisk tilbakeslag.

Det globale gassforbruket tok seg etter hvert opp igjen, spesielt i Asia som kom tidlig ut av den første bølgen av koronapandemien. Svært lave priser bidro til at eksporten av LNG fra USA avtok. Norske og russiske gassprodusenter begrenset også tidvis eksporten til europeiske land. Endelig var det utsikter til at den markerte veksten i flytende gassproduksjonen som hadde preget perioden 2015- 2019, ville kunne modereres i de kommende årene.

De europeiske og asiatiske gassprisene holdt seg likevel relativt lave gjennom høsten og inn mot vinteren 2020/2021. Men rekordkald vinter på den nordlige halvkule i januar og februar førte til kraftig økning i gassforbruket både i Asia og Europa. Tørt og stille vær i samme periode førte dessuten til redusert vindkraftproduksjonen i Europa og økt behov for gasskraftproduksjon. Økte priser på utslippskvoter i EU bidro også til å understøtte gassprisene, fordi gassen ble mer konkurransedyktig relativt til kull i termisk kraftproduksjon. Den europeiske gassprisen er nå vesentlig høyere enn den var før pandemien brøt ut. Terminprisene noen år frem er imidlertid på om lag samme nivå som før pandemien.

Investeringene på norsk sokkel vil trolig øke markert fra 2022 til 2024

Prisfallet og den økte usikkerheten i fjor vår førte til at oljeselskapene kuttet kraftig i sine planer for leting og øvrige investeringer. Alle ikke-besluttede utbygginger ble satt på vent. For å begrense nedgangen i oljenæringen og leverandørindustrien vedtok Stortinget midlertidige endringer i skattesystemet for petroleumsvirksomheten i juni i fjor. Oljeselskapene får i 2020 og 2021 utgiftsføre investeringer i produksjonsutstyr og rørledninger umiddelbart i den særskatten som oljeselskapene betaler i tillegg til den ordinære selskapsskatten. Selskapene betaler dermed mindre skatt for i fjor og i år enn de ville gjort under det ordinære oljeskattesystemet, hvor investeringer må avskrives lineært over seks år. Samtidig økes fradraget i særskatten fra 20,8 prosent til 24 prosent. Investeringer i nye utbygginger får en spesiell behandling ved at de kan utgiftsføres umiddelbart i særskatten, med det forhøyede fradraget, helt frem til produksjonsstart dersom utbyggingsplan (PUD) leveres før utgangen av 2022.

De nye skattereglene fører til at oljeselskapene får høyere kontantstrøm på kort sikt og til at nye prosjekter blir mer lønnsomme etter skatt – balanseprisene i nye utbygginger reduseres med 8-10 dollar. Tidsgrensene i ordningen gir ytterligere stimulans til investeringene ved at de gir selskapene insentiv til å komme i gang med prosjekter som ble satt på vent under starten av pandemien og til å fremskynde prosjekter som var planlagt med oppstart om noen år.

Oljeskattepakken bidro til at investeringene på felt i drift, som normalt kuttes raskt når oljeprisen faller mye, tok seg godt opp i fjor. Den førte også til at utbyggingen av Hod og Breidablikk ble satt i gang. Investeringene i utbygginger falt likevel klart i fjor som følge av lavere investeringer i de pågående utbyggingene. Utgiftene til seismikk og leteboring, som ikke dekkes av oljeskattepakken, falt også klart fra 2019 til 2020. De samlede petroleumsinvesteringene falt med nær 5 prosent.

Skattepakken gir som nevnt oljeselskapene sterke insentiver til å sett i gang utbyggingsprosjekter før utgangen av 2022. Oljeselskapene har i tråd med dette – og at olje- og gassprisene har kommet opp igjen – annonsert at de vil sette i gang en rekke utbygginger i år og neste år. I Pengepolitisk rapport 1/21 ble disse utbyggingene anslått å gi investeringer på nær 170 milliarder kroner i perioden 2021-2024. De samlede petroleumsinvesteringene ble likevel anslått å falle med 4 prosent i år og med 5 prosent til neste år. Nedgangen gjenspeiler at de fleste av de nye utbyggingene først vil komme i gang mot slutten 2022 og at investeringene i de nå pågående utbyggingene vil falle klart fremover, i takt med at utbyggingsprosjektene blir ferdige.

Investeringene i de nye utbyggingene anslås å øke markert fra 2022 til 2024, se figur 3. Selv om investeringene i de nå pågående utbyggingene vil fortsette å falle, er det derfor grunn til å tro at de samlede petroleumsinvesteringene også vil øke markert i denne perioden. I Pengepolitisk rapport 1/21 ble investeringene i petroleumsvirksomheten anslått å øke med 10 prosent i 2023 og 8 prosent i 2024. Investeringene i 2024 blir da litt høyere enn investeringene i 2019 og litt høyere enn det gjennomsnittlige investeringsnivået for perioden 2010-2020 – som var høyt i historisk sammenheng. De blir imidlertid klart lavere enn i rekordåret 2013.

Utsiktene er likevel usikre

Prognosene i figur 3 er basert på at prisene for olje og gass vil utvikle seg i tråd med terminprisene. Dersom prisene igjen skulle falle mye og bli vesentlig lavere enn terminprisene indikerer, vil investeringene trolig bli lavere enn anslått. Oljeprisen kan bli lavere enn ventet av flere grunner. Forbruket av olje kan falle som følge av økt smitte og nye nedstengninger. Det kan dessuten utvikle seg svakt som følge at ettervirkningene av koronapandemien, særlig hvis reisevaner for næringsliv og privatpersoner endres mye. På lengre sikt vil forbruket avta når bruken av olje etter hvert må erstattes med andre energikilder. Da kan OPEC-pluss på nytt øke produksjonen for å gjenvinne markedsandeler. OPECs endrede prioriteringer på slutten av 2014 viste at oljeprisen i så fall kan falle markert og forbli lav en god stund. Erfaringen fra OPEC-møtet i mars i fjor var en ny påminnelse.

Gassprisene og etterspørselen etter norsk gass vil også bli påvirket av den globale energiomstillingen. Det aller meste av norsk gass går i rør til EU-landene og Storbritannia. Disse landene tar sikte på å redusere bruken av gass for å kutte klimagassutslipp. Produksjonen av gass i EU og Storbritannia ventes imidlertid å falle mer enn forbruket de nester årene. Etterspørselen etter norsk gass vil derfor trolig holde seg godt oppe til et stykke ut på 2030-tallet. Nye signaler fra EU kan tilsi at etterspørselen etter norsk gass vil bli høyere og holde seg oppe lenger enn tidligere antatt. Norsk gass kan dessuten bli viktig for utviklingen av blått hydrogen som energibærer i omstillingen mot et lavutslippssamfunn.

Oljeselskapene på norsk sokkel tar høyde for at olje- og gassprisene kan bli lave gjennom å bruke høye diskonteringsrenter når de beregner lønnsomheten av prosjekter og ved å kreve at prosjektene skal være lønnsomme selv om olje- og gassprisene skulle bli klart lavere enn ventet. Flere av dem ser nå ut til å kreve at nye utbygginger skal være lønnsomme med en oljepris på 30 dollar – som er om lag halvparten av forventet oljepris målt ved terminprisene – og en diskonteringsrente på 10 prosent eller høyere. Det tilsier at de kun vil sette i gang utbygginger som tåler lave priser og som vil være klart lønnsomme dersom prisene og kostnadene utvikler seg som forventet.

Oljeskattepakken fører til at nye utbygginger nå blir planlagt under et visst tidspress og til at mange utbygginger skal gjennomføres samtidig. Det kan skape utfordringer for prosjektstyringen og muligheter for kostnadsoverskridelser. En annen utfordring for oljeselskapene fremover er å finne nye ressurser å utvikle etter hvert som produksjonen fra eksisterende felt faller. Muligheten for å gjøre store funn har blitt mindre med årene. Siden oljeselskapene fremskynder en del utbygginger som følge av oljeskattepakken, blir det færre funn å bygge ut senere. Investeringene kan derfor bli lavere mot slutten av tiåret enn tidligere antatt.

0 Kommentarer

Kommentarfeltet er stengt