Stresstester for makrotilsyn

Banker blir regelmessig utsatt for stresstester, slik du og jeg går til helsesjekker for å forsikre oss om at alt er på stell. Men hva skal til for at bankene passerer en stresstest? Tradisjonelt har kriteriet vært at de skal overholde minstekravene til kapitaldekning. I en makrotilsynsstresstest er i stedet bankenes tilpasning og innretningen av kapitalkravene i en stressituasjon satt under lupen.

En stresstest av bankene undersøker utviklingen i banksektoren hvis en rekke uheldige hendelser skulle inntreffe samtidig. Det kan for eksempel være en kraftig økning i arbeidsledigheten, økte risikopåslag i finansmarkedene eller fallende priser på eiendom og verdipapirer.

Banker og andre finansforetak foretar jevnlig stresstester for å styre egen risiko («bottom-up»). I tillegg er det vanlig at myndighetene gjennomfører stresstester av banksektoren i overvåkings- og reguleringsøyemed ved bruk av egne modeller og metoder («top-down»). I noen land er det vanlig å bruke begge tilnærmingene. Myndighetene gir da et bestemt stressalternativ til bankene, som selv gjør beregninger av hvordan de selv vil klare seg i dette scenariet.

Norges Bank har siden 2004 gjennomført årlige «top-down» stresstester av norsk banksektor i rapportene om Finansiell stabilitet. I denne bloggen forklarer vi hvorfor vi mener det vil være nyttig å berike tradisjonelle stresstester med et makrotilsynsperspektiv.

Bankene vil ikke sitte stille i båten når tapene øker

Da man startet med stresstester av banksektoren, var begrepet «stresstest» lånt fra fysikk. Mekaniske stresstester handler om å se hvor mye belastning man kan utsette et materiale for før det brister. Tilsvarende handler de fleste finansielle stresstester om hvor stort verdifall en portefølje kan tåle før all egenkapital er tapt.

En naturlig forlengelse av dette er å se på hvor store tap bankene tåler før de har mistet all egenkapital. Alternativt, og mer relevant for tilsynsmyndigheter, kan man vurdere hvor store tap bankene kan tåle før de bryter minstekravene til kapital som myndighetene stiller overfor bankene. Vi karakteriserer dette som soliditetstester, der det viktigste spørsmålet er om bankene «består» testen eller ikke. Norges Banks «top-down» stresstest har tradisjonelt falt inn under denne kategorien.

En svakhet med denne typen tester er at bankene selv vil reagere når de opplever store tap og fallende kapitaldekning. Bankene har gjerne et kapitaldekningsmål, og det følger blant annet kapitalkravet fra myndighetene. Det er ikke realistisk at bankene i en krisesituasjon med høye utlånstap vil sitte stille i båten og «se på» at kapitaldekningen faller langt under kapitalmålet. De vil tilpasse seg for å komme så nær sine kapitalmål som mulig. Det minsker muligheten for at bankenes finansieringskostnader øker eller at de blir underlagt restriksjoner fra Finanstilsynet.

Hvordan kan de gjøre det? La oss først tenke på hvordan kapitaldekning er definert. Det finnes ulike definisjoner av kapitaldekning, men her fokuserer vi på ren kjernekapitaldekning. Det finner man ved å dele en avgrenset del av bankens egenkapital (altså ren kjernekapital) på risikovektede eiendeler. Eiendelene til en bank er blant annet alle lån den har gitt og verdipapirer den eier. Risikovektede eiendeler baserer seg på at eiendeler som anses å ha relativt lav sannsynlighet for tap, for eksempel statsobligasjoner og boliglån, får en lavere vekt enn mer risikable utlån.

Siden bankenes kapitaldekning bestemmes av forholdet mellom bankenes egenkapital og risikovektede eiendeler, kan en bank kompensere for reduksjonen i kapitaldekning som følger av store tap og lavere egenkapital ved å kutte i utlån slik at risikovektede eiendeler faller.

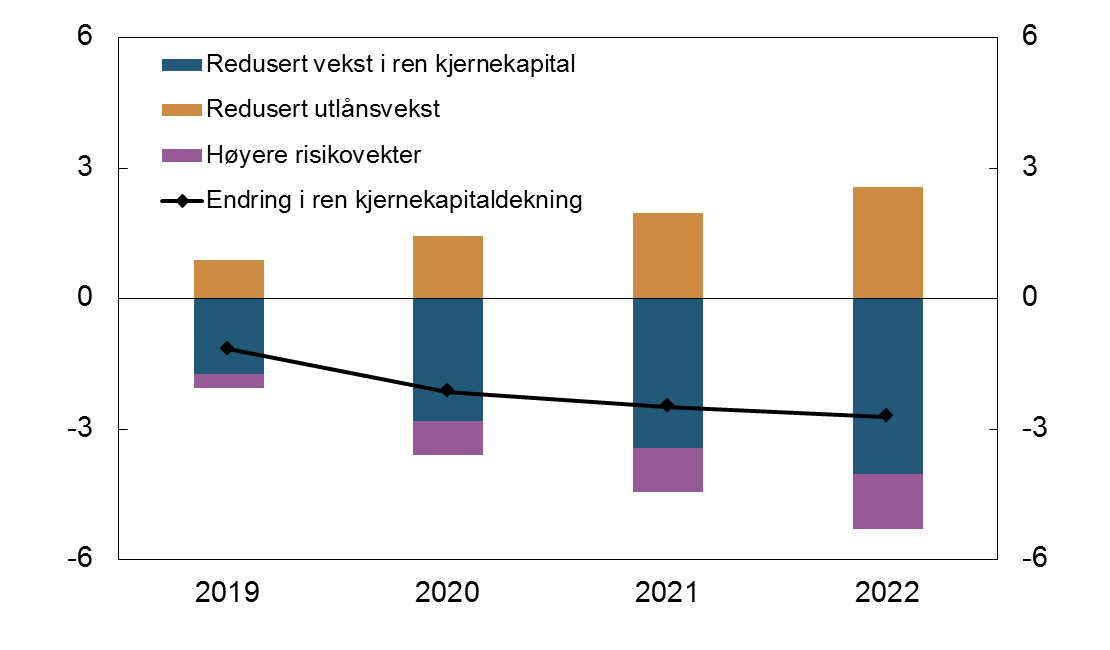

Norges Banks stresstest for 2018 tok hensyn til nettopp dette. Figur 1 viser hvordan «makrobankens» rene kjernekapitaldekning utvikler seg i dette tilfellet. Makrobanken er et vektet snitt av ni store banker. Den viktigste årsaken til fallet i kapitaldekningen i dette scenariet er høye tap som gir svak utvikling i kjernekapitalen (blå søyler). Utviklingen i risikovektene, som øker som følge av høyere mislighold hos både foretak og husholdninger, forsterker fallet i kapitaldekningen (lilla søyler). Men makrobanken vil ikke la kapitaldekningen falle så langt som disse to faktorene alene skulle tilsi. Derfor strammer den inn på kredittilbudet. Sammen med redusert etterspørsel etter kreditt (på grunn av den svake makroøkonomiske utviklingen) bidrar det til å dempe fallet i kapitaldekningen med nesten 3 prosentenheter (oransje søyler).

| Figur 1: Kumulativ endring i ren kjernekapitaldekning i stressalternativet og estimerte bidrag fra ulike komponenter.¹ Prosentenheter |

Den økonomiske utviklingen avhenger av bankenes tilpasning

Selv om det kan være optimalt for hver enkelt bank å holde kapitaldekningen oppe, er det uheldig for sysselsetting og produksjon at alle bankene strammer inn samtidig. Det kan bidra til større svingninger i økonomien, både i gode og dårlige tider. I gode tider har bankene ofte bedre inntjening og lettere tilgang på kapital. I tillegg er risikovekter ofte lavere i gode tider fordi utlån oppfattes som mindre risikable. Det gjør at det er lettere å overholde kapitalkrav i oppgangstider, mens det motsatte er tilfelle i nedgangstider. Det kan få konsekvenser for bankenes utlånspraksis. Økte utlånstap, svekket lønnsomhet og høyere risikovekter kan føre til en stram kredittpraksis, selv uten at bankene bryter minstekravet til kapital. Det vil kunne forsterke et økonomisk tilbakeslag. Hva myndighetene kan gjøre for å minske slike uønskede virkninger, er den mest sentrale oppgaven innenfor makrotilsyn.

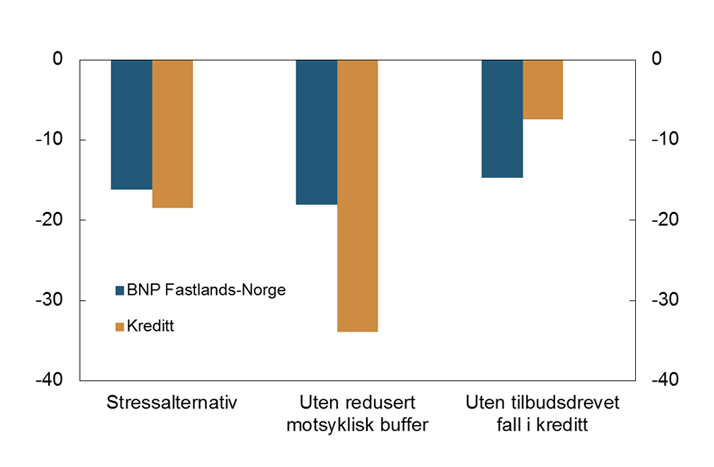

Stresstesten kan brukes til å vise hvordan bankenes tilpasning til kapitalkravene påvirker tilbakeslaget. I stressalternativet for 2018-rapporten var det lagt til grunn at kravet til motsyklisk kapitalbuffer reduseres fra to til null prosent gjennom stressperioden. Hvis vi i stedet antar uendret kapitalkrav, vil makrobanken komme til å stramme inn kredittpraksisen ytterligere. Da vil både kreditt og bruttonasjonalprodukt for Fastlands-Norge falle mer enn i stressalternativet. En slik øvelse er gjengitt i figur 2. Motsyklisk kapitalbuffer kan derfor bidra til å dempe den prosykliske atferden i banksektoren under stress.

| Figur 2: Samlet endring i stressperioden (2019-2022) i BNP Fastlands-Norge og kreditt ved ulike antakelser om bankenes tilpasning. Prosent |

I stresstesten for 2018 var det imidlertid slik at makrobanken også strammet noe inn på kredittpraksisen når motsyklisk buffer ble redusert til null. Man kan da spørre seg: Hvor mye mer må makrobankens kapitalmål falle for at vi skal unngå et tilbudsdrevet fall i kreditten? Modellberegninger fra rapporten viser at hvis makrobanken lar ren kjernekapitaldekning falle nær 1,5 prosentenheter under det samlede kapitalkravet, fjernes behovet for innstramming i kreditten sett fra bankenes side. Det demper også nedturen i den norske økonomien.

Stresstester for makrotilsyn

En stresstest for makrotilsyn bør ha som kriterium at bankene bør kunne møte etterspørselen etter lån og gjennomføre andre forretninger som normalt, selv ved store tilbakeslag i økonomien. En slik stresstest stiller spesielle krav til utforming, og i et nytt staff memo skisserer vi et rammeverk som svarer på disse utfordringene. Her har vi hentet inspirasjon fra både Bank of England og Banque de France. Arbeidet med å videreutvikle rammeverket vil pågå også i fremtiden, med mål om at stresstester skal bli mest mulig nyttige for makrotilsyn.

0 Kommentarer

Kommentarfeltet er stengt