Næringene som påfører bankene størst tap

Bankene tjener som regel godt så lenge privatpersoner og foretak klarer å betale for sine banklån. Historisk har de fleste bankkrisene blitt forårsaket av store tap på banklån. Det taler for å følge tapsutviklingen tett.

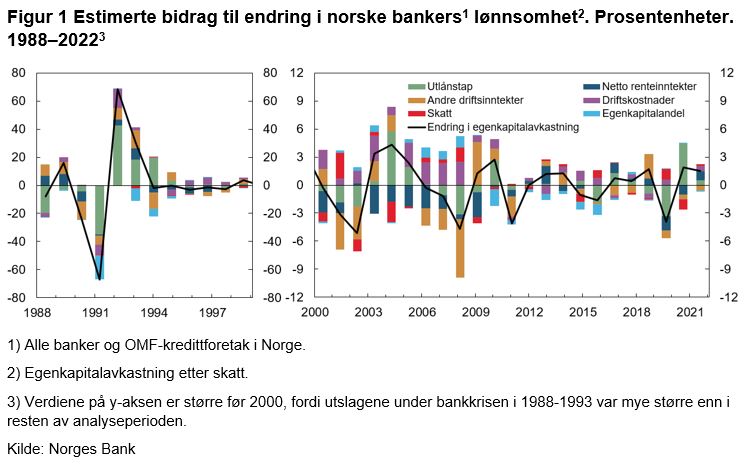

Utlånstap forklarer en stor del av endringene i norske bankers lønnsomhet, særlig under kriser. Under bankkrisen i 1988–1993 ble bankenes lønnsomhet svekket av høye utlånstap, se figur 1. I årene etter bankkrisen ble deler av tapene tilbakeført, fordi det viste seg at bankene hadde skrevet ned verdien på utlånene mer enn hva de endelige tapene skulle bli. Tilbakeføringene bidro til en kraftig resultatforbedring. Det samme var tilfelle under koronapandemien, men i mindre grad. Økte utlånstap trakk bankenes lønnsomhet ned i 2020, mens tilbakeføringer de påfølgende årene bidro til bedre lønnsomhet.

Norges Bank har konstruert tidsserier tilbake til 1986 for bankenes tap og utlån. Metoden for å beregne tidsseriene er beskrevet i Andersen og Winje (2017), der tallene før 1997 er hentet fra NOU (1992) og Penger og Kreditt. Tidsseriene er brukt til å beregne bankenes tap som andel av utlån (tapsandel) til sektorer og næringer. Tapsandelene er publisert på Norges Banks hjemmeside.

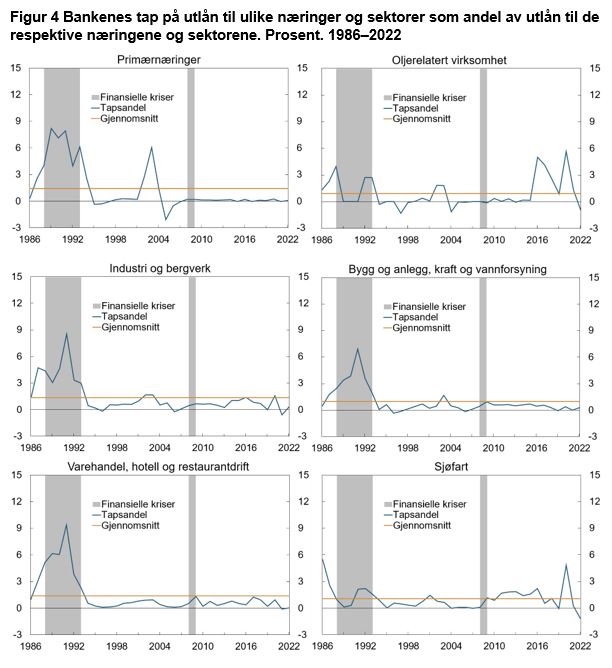

Ifølge tidsseriene har det vært mest risikabelt for bankene å låne ut penger til primærnæringene, det vil si jordbruk, skogbruk og fiske. Gjennomsnittlig tapsandel på lån til denne næringen er 1,4 prosent. Det innebærer at bankene i gjennomsnitt har tapt 1,4 kroner årlig for hver hundrelapp lånt til primærnæringene. Fiskeoppdrett har stått for hoveddelen av disse tapene, og det meste av disse tapene kom under bankkrisen i 1988–1993 og i lavkonjunkturårene 2002–2003. Gjennomsnittlige tapsandeler er også høye for industri, bergverk, varehandel, hotell og restaurantdrift. I den andre enden finner vi utlån til personmarkedet med en gjennomsnittlig tapsandel på 0,2 prosent. Det viser at lån til privatpersoner har vært de minst risikable lånene. Det gjelder særlig boliglån.

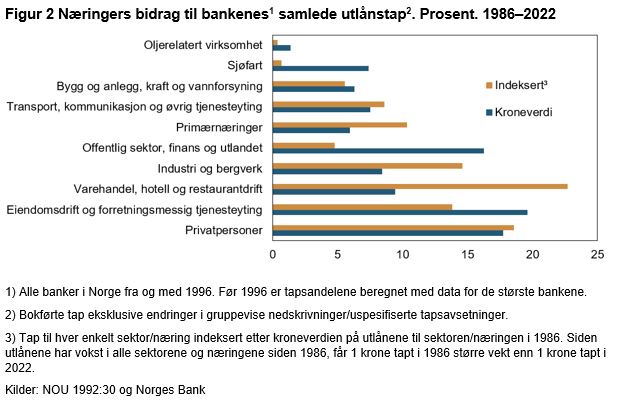

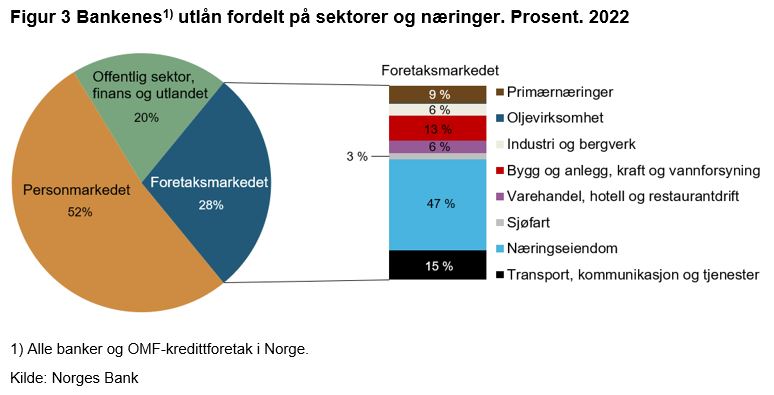

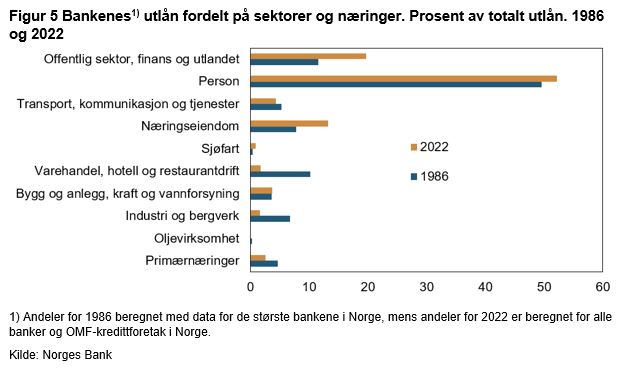

Selv om lån til privatpersoner har vært de minst risikable lånene, står personmarkedslån for en betydelig andel av bankenes samlede tap, se figur 2. Det skyldes at utlån til personmarkedet utgjør rundt halvparten av bankenes samlede utlån, se figur 3. Tapsutviklingen for personmarkedslån har derfor stor betydning for bankenes lønnsomhet.

Næringseiendom har en lavere gjennomsnittlig tapsandel enn flere andre næringer, men næringseiendom er likevel den næringen som har påført bankene størst tap målt i kroner (se figur 2). Det skyldes at næringseiendom står for om lag halvparten av bankenes utlån til foretaksmarkedet (se figur 3). Økte tap på næringseiendomslån kan derfor svekke bankenes lønnsomhet kraftig.

Beregnede tapsbidrag i kroner kan undervurdere bidrag fra næringer som hadde høye tapsandeler under bankkrisen, men lave tapsandeler etter bankkrisen. Siden 1986 har både prisene og bankenes utlån økt. Bankenes utlån i kroner er om lag 20 ganger høyere i dag enn i 1986. Vi beregner derfor indekserte bidrag som tar hensyn til endringer i kroneverdien på bankenes utlån. Med denne beregningen blir bidraget størst fra varehandel, hotell og restaurantdrift.

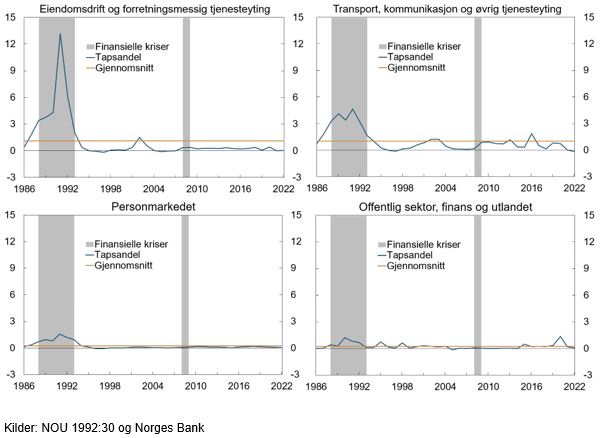

Tapsandelene økte særlig under bankkrisen i 1988–1993, se figur 4. Store investeringer og dårlig bankhåndverk før bankkrisen bidro til at flere foretak fikk problemer med å betale for seg da aktiviteten falt og rentenivået økte. Norges Bank beskrev bankenes kredittvurdering før bankkrisen i Penger og Kreditt 1988/3: «Bankers og finansieringsselskapers kredittvurdering av lånesøkere var i denne perioden ikke god nok, noe som i ettertid også erkjennes fra institusjonene selv». De påfølgende årene måtte bankene bokføre store tap på næringseiendomslån etter hvert som eiendommer ble stående tomme, eiendomspriser falt og kundene ikke klarte å betjene sine lån, se Kragh-Sørensen og Solheim (2014). Samlede tap på næringseiendomslån under bankkrisen utgjorde nesten en tredel av bankenes daværende utlån til næringen. Tapene økte også kraftig på lån til primærnæringene under bankkrisen. Overkapasitet og handelsrestriksjoner bidro til flere konkurser i oppdrettsnæringen, se NOU (1992). Overkapasitet og fallende etterspørsel bidro også til at bankene tapte en stor andel av sine utlån til varehandel, hotell og restaurant. Etter bankkrisen falt tapsandelene i alle næringsgruppene.

Utlånstapene økte igjen i lavkonjunkturårene 2002–2003. Svak økonomisk vekst bidro til at bankenes tap økte på utlån til oljerelatert virksomhet, bygg og anlegg samt industri og tjenesteyting. Flere banker tapte også en stor del av sine utlån til Finance Credit-konsernet som hadde manipulert sine regnskaper. Store gjeldsopptak og lave laksepriser skapte dessuten gjeldsproblemer for flere fiskeoppdrettsselskaper, og tapsandelen til primærnæringene økte til over 6 prosent i 2003. Etter 2003 har primærnæringenes gjennomsnittlige tapsandel vært lavere enn for de andre næringene.

Tapsandelene økte mindre under den globale finanskrisen enn under lavkonjunkturårene 2002–2003. Men etter finanskrisen har tapsandelene vært høye på utlån til både sjøfart og oljerelatert virksomhet. Store investeringer og nedgang i verdenshandelen bidro til overkapasitet og økte tap i sjøfart etter finanskrisen. Tapene på oljerelaterte utlån var lave i flere år etter finanskrisen. Men høsten 2014 falt oljeprisen kraftig. Det skapte store utfordringer med lav etterspørsel for oljeleverandørindustrien, og tapsandelen på utlån til oljerelatert virksomhet økte til 5 prosent i 2016. Under pandemien falt verdenshandelen igjen, og tapsandelene økte på utlån til oljerelatert virksomhet og sjøfart. De andre næringene har ikke påført bankene store tap etter finanskrisen.

De lave tapsandelene etter finanskrisen kan skyldes flere forhold. Bankenes risikostyring har trolig blitt bedre. Erfaringer fra tidligere kriser, økt kompetanse, datatilfang, digitalisering og risikosensitivitet i kapitalkravene kan ha bidratt til bedre risikostyring. De lave tapene kan også forklares med historisk lave renter, lav arbeidsledighet og god inntektsvekst. I tillegg har trolig obligasjonsmarkedet finansiert en større del av de mest risikable foretakene. Siden 1986 har bankene vridd utlånene sine mot mindre tapsutsatte sektorer som personmarkedet, offentlig sektor og finans, se figur 5. Det har trolig gjort bankene mindre tapsutsatte.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

0 Kommentarer

Kommentarfeltet er stengt