Lavtlønte og de uten bolig økte forbruksgjelden i 2022

Etter innføringen av forskrift og gjeldsregister for private lån uten pant i 2019 falt forbruksgjelden i både 2020 og 2021. I 2022 stoppet fallet i gjelden opp, og vi så en svak vekst i gjeldsnivået. Det var særlig økning i gjeld blant personer med lav inntekt og blant de som ikke eier egen bolig. Mens boliglånsrentene steg i 2022, var gjennomsnittlig rente på forbrukslån om lag uendret.

Forbruksgjeld er gjeld uten pant eller annen sikkerhet, og gjelden har normalt høy rente. Forbruksgjeld kan være en nyttig kilde til likviditet i husholdningene. Men siden renten er høy, sammenliknet med lån med pant, kan slike lån bli en utfordring dersom man ikke forholdsvis raskt klarer å betale tilbake. Forbruksgjelden utgjør om lag 3 prosent av husholdningenes samlede gjeld, men bankenes tap på forbruksgjeld er større enn andelen av samlede utlån skulle tilsi. Norges Bank har siden 2020 jevnlig publisert oppdateringer om utviklingen i tallene fra gjeldsregisteret.

Norges Bank velger å avgrense forbruksgjeld til gjeld i gjeldsregisteret med rente over 8 prosent. Vi skiller mellom nedbetalingslån og rammelån (kredittkort). Forbrukslånsbanker spesialiserer seg på å gi lån uten pant. Tradisjonelle banker gir i liten grad nedbetalingslån uten pant, men tilbyr kredittkort. Trekk på kredittkort er ofte rentefritt frem til første forfall. Forbrukslån som er misligholdt eller vurderes som tapsutsatt, selges ofte fra banken til et kreditthåndteringsforetak som spesialiserer seg på innkreving.

Det var i flere år markert vekst i forbruksgjelden i Norge. I 2019 ble det innført en forskrift med krav til betjeningsevne, gjeldsgrad og nedbetalingstid. Forskriften ble senere tatt inn i en samlet utlånsforskrift. Samme år ble det etablert gjeldsregister hvor långivere må registrere alle lån uten pant. Det er to leverandører i Norge, Norsk Gjeldsinformasjon og Gjeldsregisteret AS. Norges Bank har tilgang til data fra Gjeldsregisteret og kan koble denne informasjonen med informasjon om inntekt og eiendom for å gjøre vurderinger av kredittrisiko på aggregert nivå. Informasjon om inntekt og eiendom kommer fra inntektsstatistikken for 2020 (fra SSB), og reflekterer status ved utgangen av 2020.

Nedbetalingslån holdes særlig av personer uten bolig eller med høy belåningsgrad

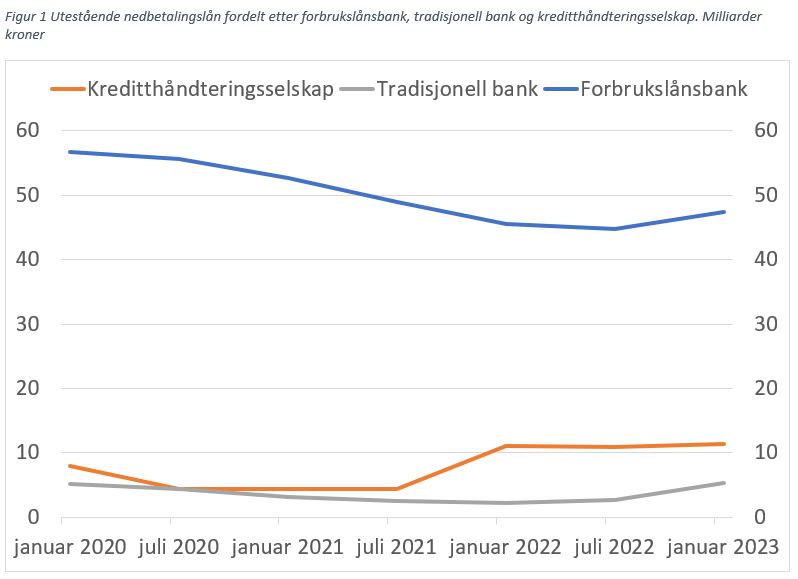

Ved utgangen av 2022 var det utestående knappe 65 milliarder i nedbetalingslån som faller inn under definisjonen av forbrukslån. Om lag 47 milliarder var i forbrukslånsbanker, 5 milliarder i tradisjonelle banker og 11 milliarder i kreditthåndteringsselskaper, se figur 1. Etter en lang periode med fall i nedbetalingslån, økte gjelden i forbrukslånsbanker og tradisjonelle banker med nesten 5 milliarder i løpet av 2022.

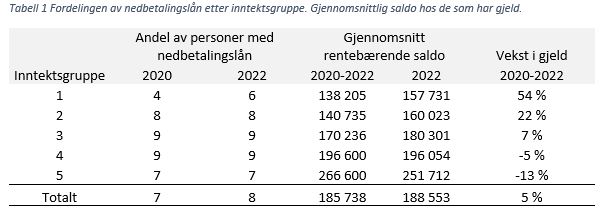

Nedbetalingslån er relativt jevnt fordelt på tvers av inntekt. Det er litt færre personer med slik gjeld blant personer med 20 prosent lavest inntekt (inntektsgruppe 1), men antallet har økt, se tabell 1. Gjennomsnittlig gjeld er høyest i den høyeste inntektsgruppen (inntektsgruppe 5). Målt i forhold til inntekt har laveste inntektsgruppe likevel mest nedbetalingslån. Det er også den laveste inntektsgruppen som har hatt sterkest vekst i nedbetalingslån fra utgangen av 2020 til utgangen av 2022, mens de høyeste inntektsgruppene har redusert sin gjeld.

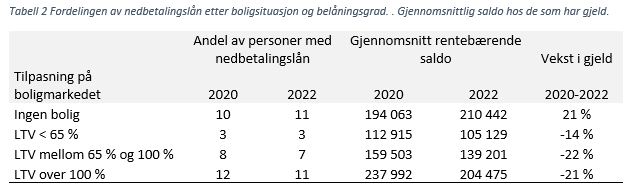

Når vi ser på hvordan nedbetalingslån fordeler seg etter boligeierskap, dominerer to grupper. Slik gjeld holdes av de som ikke eier bolig, og av de som eier bolig, men har høy belåningsgrad (gjeld som andel av boligverdi, LTV), se tabell 2. Blant de som eier bolig og har lav belåningsgrad, og dermed mulighet til å låne med pant i bolig, er det både færre som har slike lån og lavere lånesaldo hos de som har lån. Andelen med nedbetalingslån har vokst blant de som ikke eier bolig, men har falt i andre grupper. 7 av 10 som har økt utestående nedbetalingsgjeld de siste to årene, eier ikke egen bolig.

Rentebærende rammelån øker mest hos de med lavest inntekt

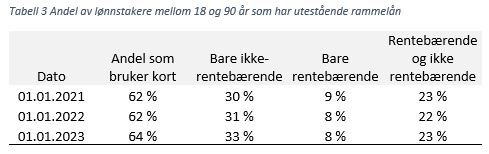

Over 60 prosent av privatpersoner mellom 18 og 90 år med lønnsinntekt i Norge hadde et rammelån ved utgangen til 2022, se tabell 3. Halvparten av disse hadde imidlertid bare ikke-rentebærende gjeld. Totalt hadde om lag 31 prosent rentebærende rammelån. Denne andelen har ligget stabilt de siste tre årene.

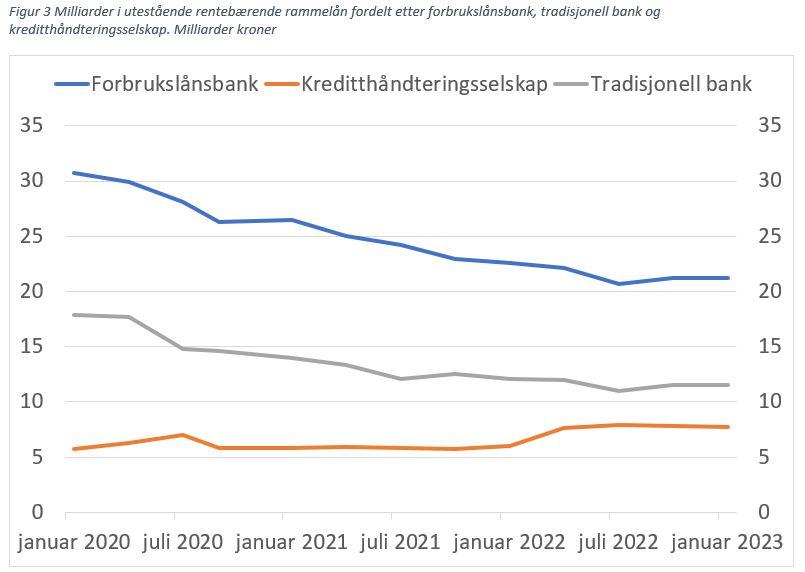

Rentebærende rammelån utgjorde om lag 40 milliarder ved utgangen av 2022, se figur 3. Utestående saldo er om lag uendret fra begynnelsen av året, etter markert fall i de to foregående årene. Forbrukslånsbankene holder om lag dobbelt så mye i rentebærende rammelån som de tradisjonelle bankene. Andelen i kreditthåndteringsselskapene har økt litt gjennom 2022.

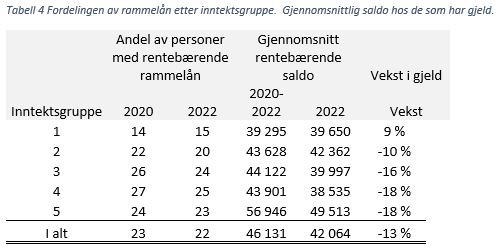

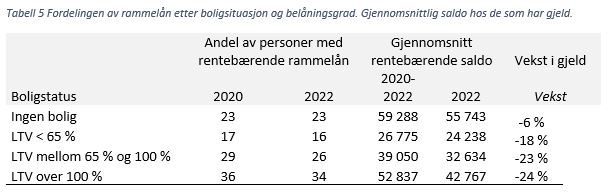

Det er litt færre i den laveste inntektsgruppen som har rentebærende rammelån, se tabell 4. Denne gruppen har også litt lavere lånesaldo. De siste to årene har rentebærende gjeld vokst blant de med lav inntekt, mens den har falt markert i andre inntektsgrupper.

Rammelån er jevnere fordelt på tvers av boligeierskap og belåningsgrad på eid bolig enn nedbetalingslån, se tabell 4. Det reflekterer nok at mens nedbetalingslån er et alternativ til lån med pant i bolig, er rammelån i større grad et redskap for å få tilgang til enkel likviditet. For rammelån har det vært negativ vekst i alle grupper når vi deler inn på denne måten, men fallet har vært størst for de som eier egen bolig. Nesten 45 prosent av de som har økt beholdningen av rammelån, eier ikke egen bolig.

Rente på forbrukslån var om lag uendret gjennom 2022

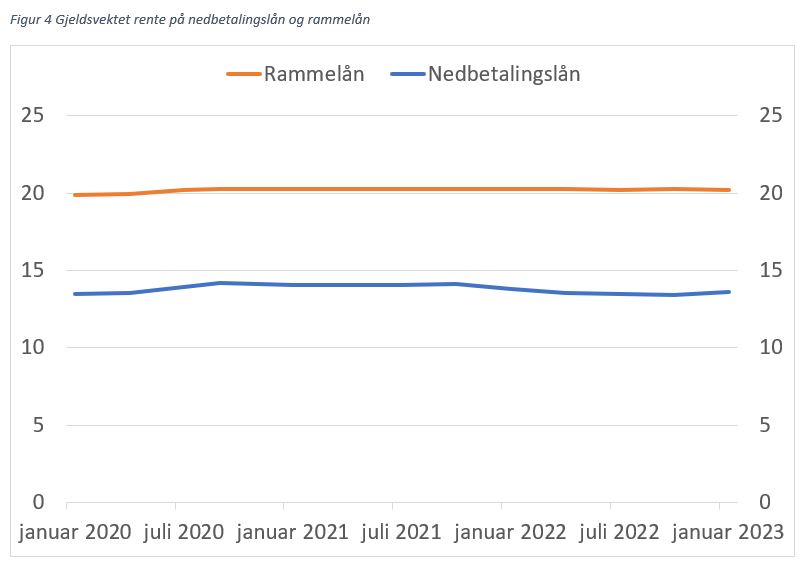

I løpet av 2022 satte Norges Bank opp styringsrenten fra 0,25 prosent ved inngangen av året til 2,75 prosent ved utgangen av året. Ifølge Statistisk sentralbyrå: Renter i banker og kredittforetak økte gjennomsnittlig boliglånsrente i denne perioden fra 2,07 prosent i januar til 3,88 prosent i november. Renten på forbrukslån er til sammenlikning mye høyere, men den gjennomsnittlige renten låntaker betaler på sitt forbrukslån, reagerte derimot ikke på endringen i styringsrenten på samme måte, se figur 4. Gjeldsvektet rente på nedbetalingslån falt fra 15,9 prosent ved inngangen til 2022 til 15,4 ved utgangen av året. Gjeldsvektet rente på rammelån var 19,9 prosent ved inngangen og 20,2 prosent ved utgangen av året.

Konklusjon

Selv om boliglånsrentene har gått opp, og mange forbrukere har opplevd økte kostnader i 2022, har nivået på forbruksgjelden holdt seg stabilt. Vi merker oss imidlertid at det synes å skje en vridning i retning av at de med lav inntekt, og de som ikke eier bolig, holder en større andel av gjelden. Samtidig ligger rentenivået stabilt.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

0 Kommentarer

Kommentarfeltet er stengt