Ny vekst i forbruksgjelden

Forbruksgjelden vokste i 2023, etter flere år med fall. Det er nedbetalingslån som vokser, mens volumet av rammelån (typisk kredittkortgjeld) hadde et moderat fall. De yngre aldersgruppene og de med høyest inntekt bidrar mest til veksten.

Forbruksgjeld er gjeld uten sikkerhet. Den utgjør bare rundt 3 prosent av husholdningenes samlede lån, men står historisk for den største delen av bankenes tap på lån til husholdninger. Rask vekst i forbruksgjelden kan være et signal om at husholdningene bygger opp gjeld som kan være vanskelig å betjene.

Norges Bank definerer forbruksgjeld som gjeld i gjeldsregisteret for lån uten pant med rente over 8 prosent. Avgrensingen skyldes at gjeldsregisteret også inneholder informasjon om lån med implisitt pant – for eksempel mellomfinansiering ved boligkjøp – som ikke regnes som forbruksgjeld. Norge har hatt et gjeldsregister siden 2019, og registeret driftes av Gjeldsregisteret og Norsk gjeldsinformasjon. Norges Bank og Finanstilsynet har for analyseformål adgang til et anonymisert datasett.

Samlet forbruksgjeld vokste i 2023

Samlet forbruksgjeld vokste med 6,5 prosent i 2023. Bak dette ligger en vekst på 13,2 prosent i nedbetalingslån – lån som gis av tradisjonelle forbrukslånsbanker – og et fall på 3,3 prosent i rammelån, normalt forbundet med kredittkort, se figur 1. I samme periode vokste ikke-rentebærende rammelån med 22,8 prosent gjennom 2023. Det kan peke i retning av at folk i større grad bruker kredittkortet til å betale løpende forbruk, men at de – så langt – har betalt ned dette beløpet før det blir rentebærende.

Figur 1 Utestående nedbetalingslån og rentebærende rammelån med rente over 8 prosent, og i ikke-rentebærende lån. 2019 til 2023. Kilder: Gjeldsregisteret og Norges Bank.

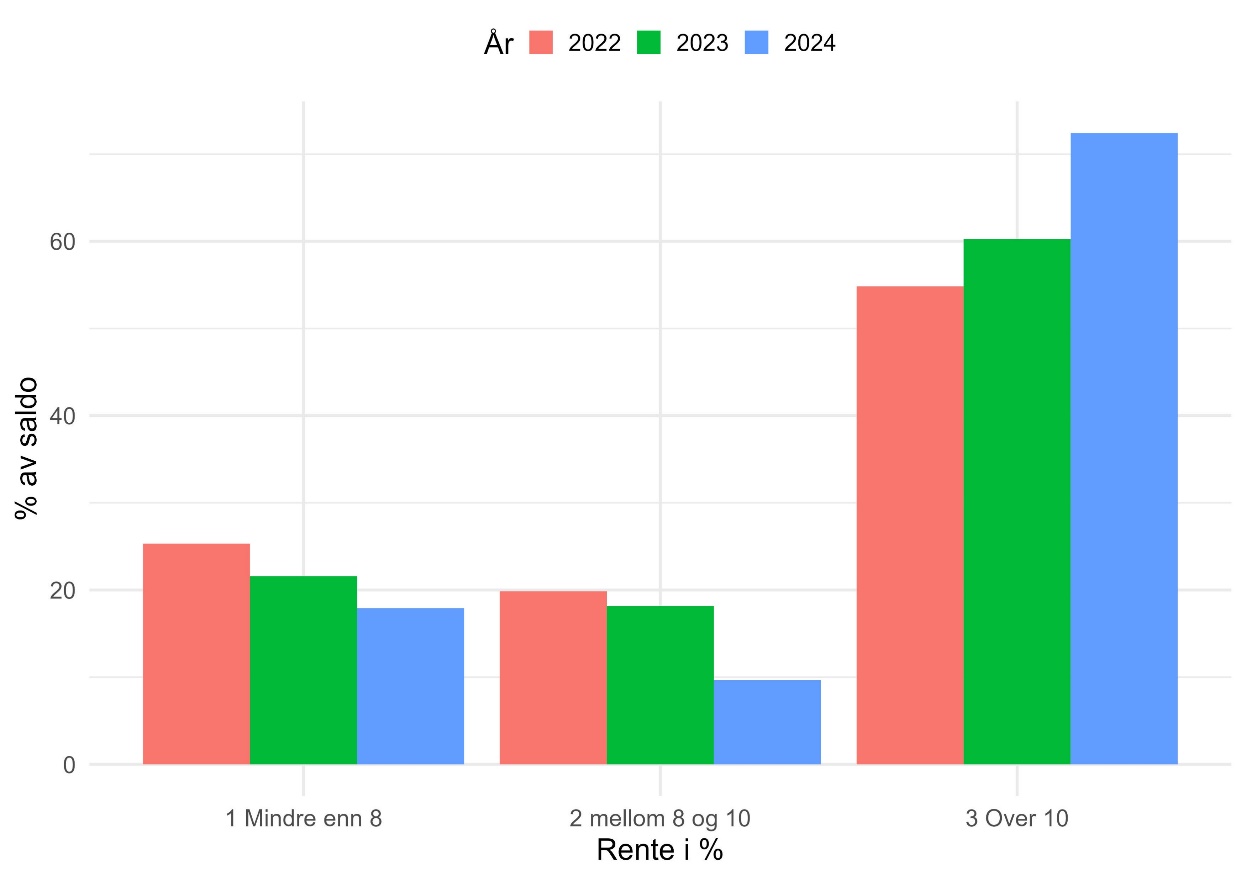

Når rentene stiger, kan flere lån som tidligere hadde rente under 8 prosent, nå komme i kategorien forbruksgjeld. Vi finner at det er færre lån i gjeldsregisteret som har rente under 8 prosent, se figur 2. Samtidig vokser andelen lån med mer enn 10 prosent rente.

Figur 2 Andel av samlet lånesaldo i gjeldsregisteret fordelt etter rente på lånet. Andel i 2022, 2023 og 2024. Kilder: Gjeldsregisteret og Norges Bank.

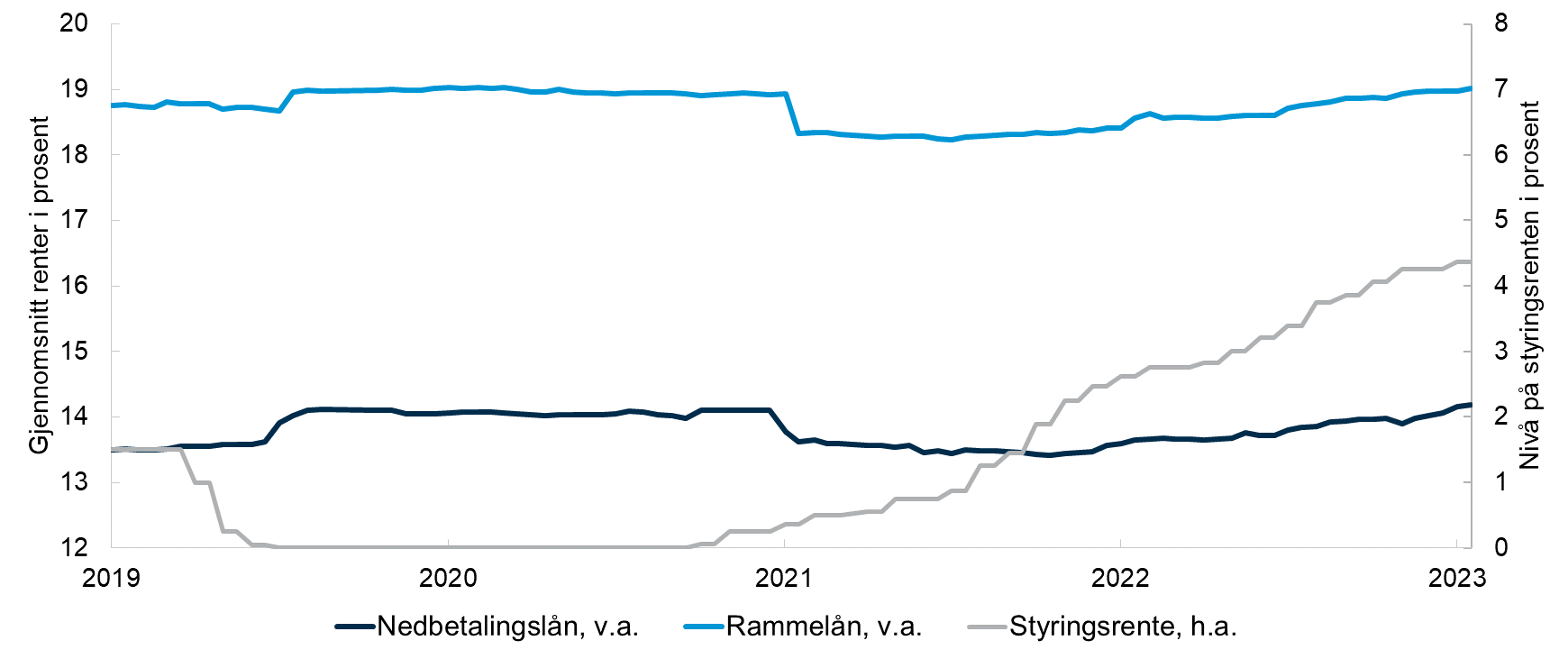

Selv om andelen lån med rente over 10 prosent har økt, har gjennomsnittlig rente på forbruksgjelden økt mindre enn endringene i rentemarkedet. Renten på forbrukslån synes å være noe mindre følsom for utviklingen i styringsrenten enn renten på boliglån. I løpet av 2023 økte gjennomsnittlig rente på nedbetalingslån uten pant fra 13,2 prosent til 14,6 prosent, og på rammelån fra 18,4 prosent til 19,0 prosent, se figur 3. Til sammenlikning økte renten på nedbetalingslån med pant i bolig fra 4,0 prosent i desember 2022 til 5,7 prosent i desember 2023 (se SSB).

Figur 3 Gjennomsnittlig rente på nedbetalingslån og rammelån som har rente over 8 prosent (venstre akse) og styringsrenten (høyre akse). 2019 til 2023. Kilder: Gjeldsregisteret og Norges Bank

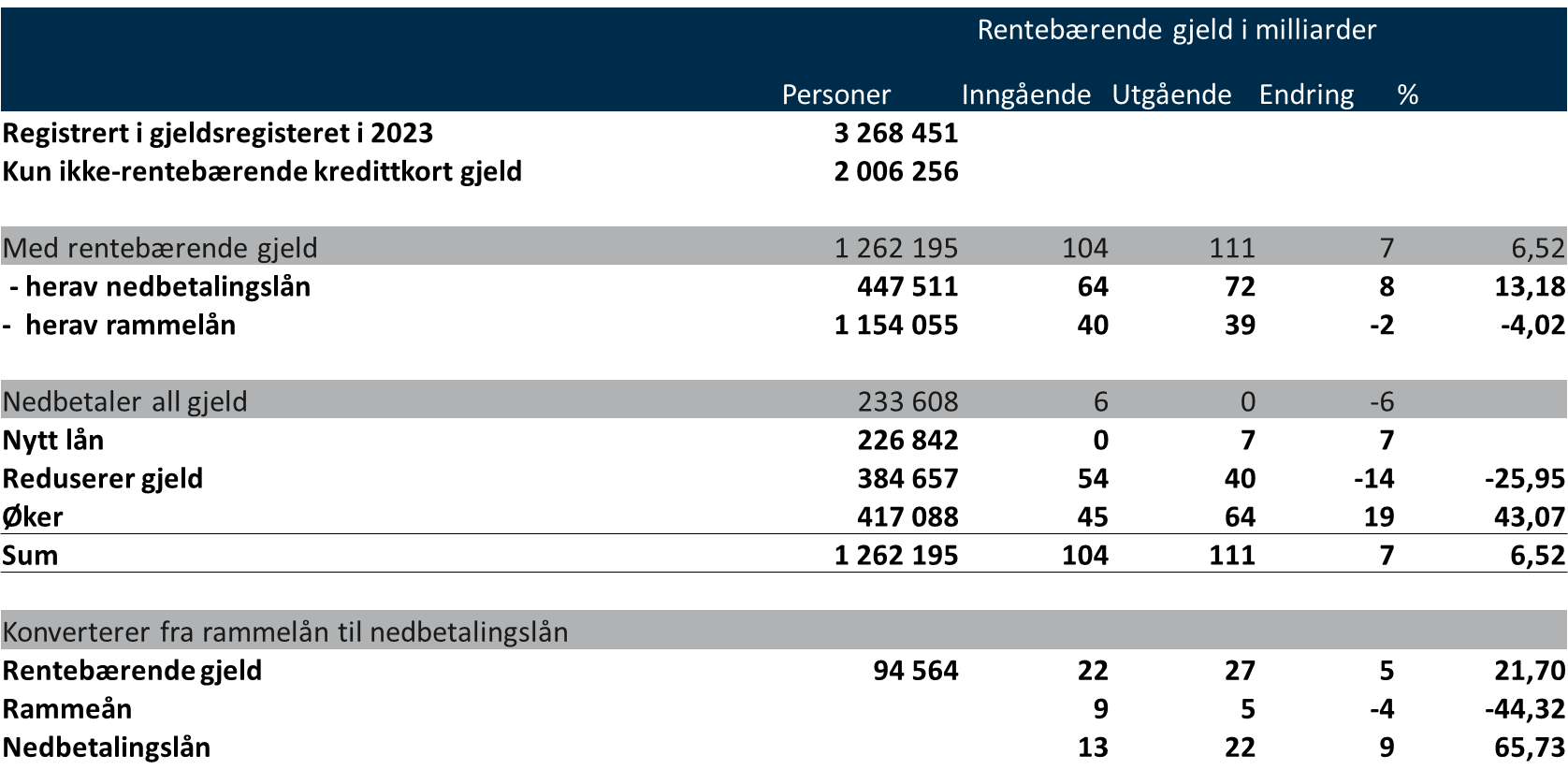

I løpet av 2023 var det om lag like mange som valgte å nedbetale all forbruksgjeld som det var personer som tok opp ny forbruksgjeld, se tabell 1. Det var litt flere som økte gjelda enn som reduserte den. Nesten 95 000 personer konverterte rammelån til nedbetalingslån. Det er naturlig å anta at disse har nedbetalt rentebærende rammelån ved å ta opp nedbetalingslån med lavere rente.

Tabell 1 Utvikling i forbruksgjeld fra 1.1.2023 til 31.12.2023. Kilder: Gjeldsregisteret og Norges Bank

Mest forbruksgjeld hos de som ikke eier bolig

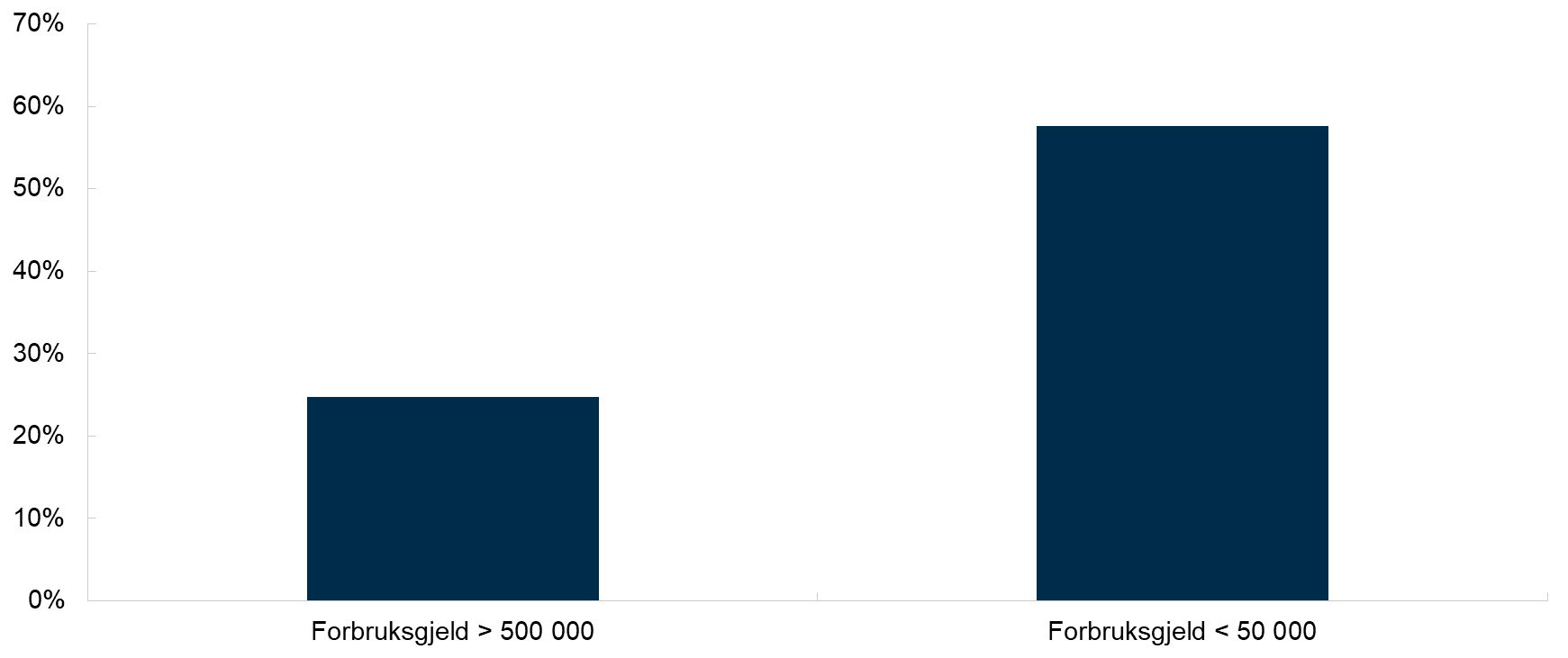

Totalt har gjeldsregisteret opplysninger om knapt 5 millioner personer. Av disse er 52 prosent menn og 48 prosent eier egen bolig. Om lag 45 000 personer har samlet forbruksgjeld på mer enn 500 000 kroner. I denne gruppen er 71 prosent menn. Bare 25 prosent er boligeiere, se figur 4.

Gruppen med rentebærende gjeld under 50 000 kroner har en svak overvekt av kvinner. Andelen boligeiere er her på 58 prosent. Boligeierne dominerer også i gruppen som bare har kredittkortlån, mens et flertall av personer med nedbetalingslån ikke eier egen bolig. Det reflekterer nok at nedbetalingslån brukes som et alternativ til å låne med pant i egen bolig, mens rammelån i større grad er et redskap for å dekke kortsiktige svingninger i likviditet.

Figur 4 Andel boligeiere i grupper med henholdsvis mye og lite forbruksgjeld. Kilder: Gjeldsregisteret, Skatteetaten og Norges Bank

En særlig risikogruppe er de som både har mange lån (satt til flere enn 10 lån) og høy samlet saldo (satt til over en million). Mange lån kan være et tegn på liten kontroll over egen gjeld. Om lag 6 300 personer var i denne gruppen ved utgangen av 2023 – 130 færre enn ved utgangen av 2022, se tabell 2. Av disse var 73 prosent menn. Ingen i denne gruppen eide egen bolig ved utgangen av 2022. Denne gruppen har i snitt over 1,8 millioner i forbruksgjeld, men lite annen gjeld.

Tabell 2 Kjennetegn ved særlig utsatte låntakere. Kilder: Gjeldsregisteret, Skatteetaten og Norges Bank

Unge med høy inntekt driver veksten i forbruksgjeld

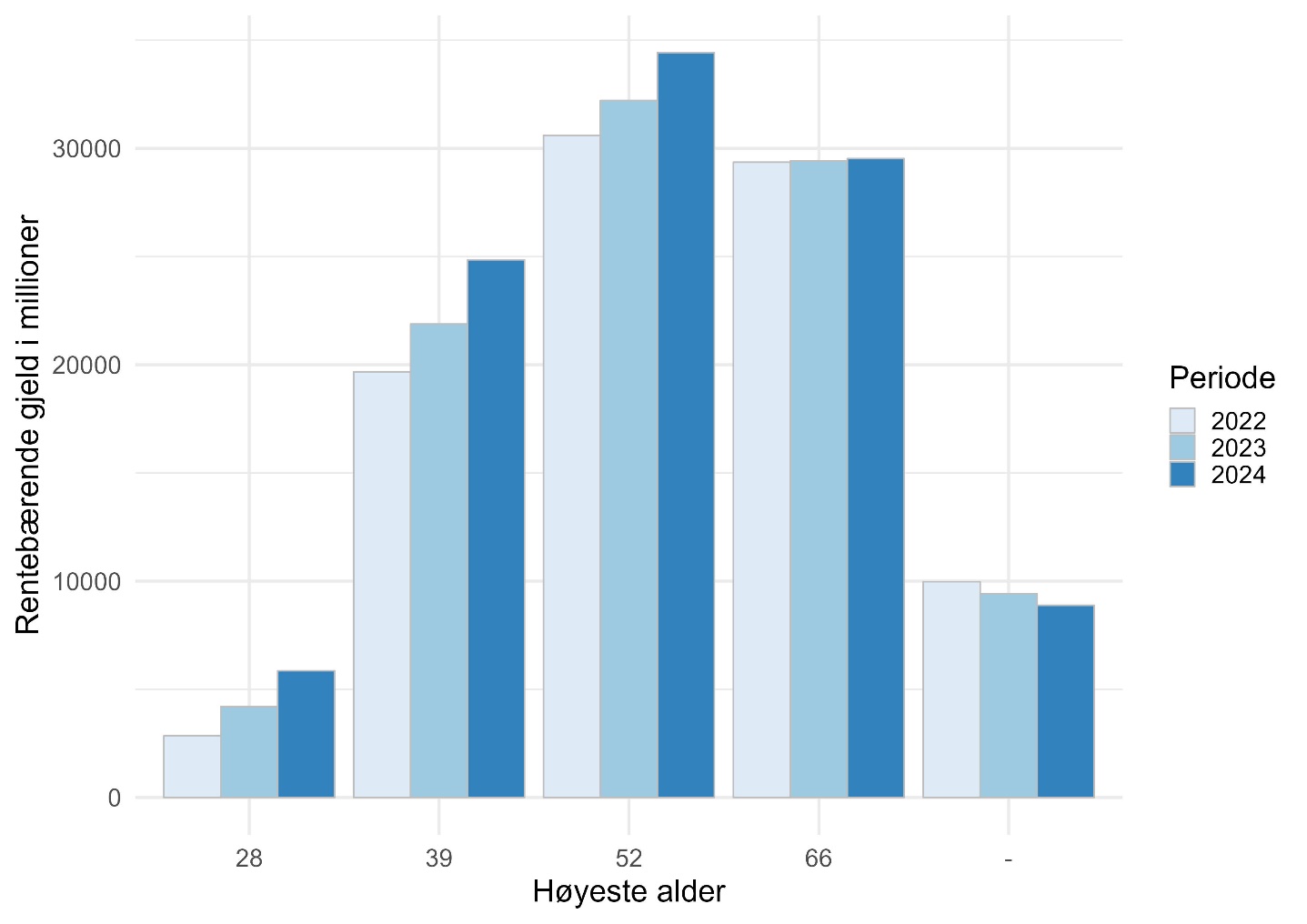

Vi deler populasjonen i fem like store grupper etter alder og inntekt. Høyest er forbruksgjelden blant de mellom 39 og 52 år, se figur 5. Relativt sett er den sterkeste veksten i forbruksgjelden i den yngste aldersgruppen, mens volumet av forbruksgjeld i den eldste aldersgruppen ar falt de siste årene.

Figur 5 Volum av forbruksgjeld etter alder ved inngangen av 2022, 2023 og 2024. Kilder: Gjeldsregisteret og Norges Bank

Den høyeste inntektsgruppen (som begynner på en årsinntekt på 689 000 kroner) har mest i forbruksgjeld, men forskjellen er liten mellom gruppe 3, 4 og 5, se figur 6. I 2023 var det de to høyeste inntektsgruppene som hadde sterkest vekst i forbruksgjeld. I de lavere inntektsgruppene har gjelden vært stabil de siste årene.

Figur 6 Volumet av forbruksgjeld ved inngangen av 2022, 2023 og 2024. Kilder: Gjeldsregisteret, Skatteetaten og Norges Bank

Gjeldsveksten har vært noe sterkere i de tradisjonelle bankene

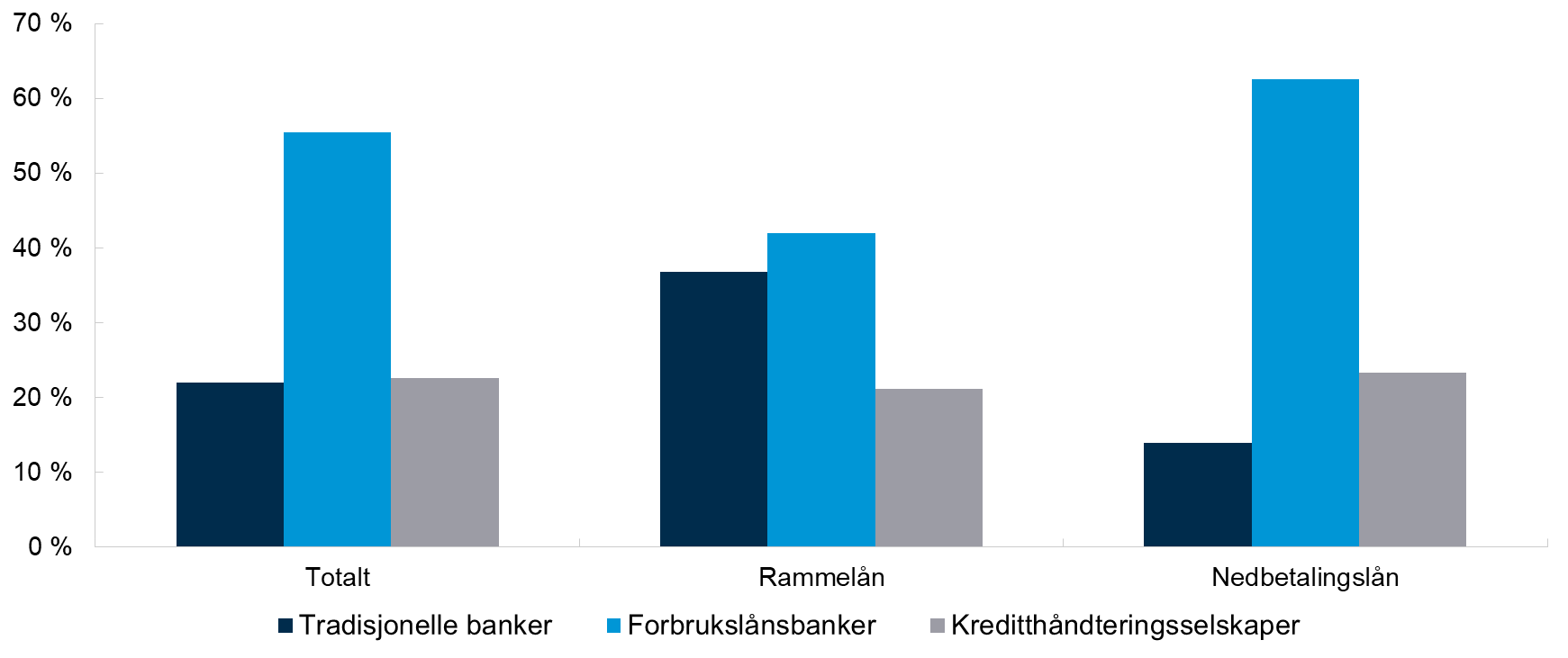

Vi kan dele utlånsforetakene i gjeldsregisteret i tradisjonelle banker, forbrukslånsbanker og kreditthåndteringsselskaper. Kreditthåndteringsselskaper kjøper forbrukslån som er i mislighold fra forbrukslånsbanker og tradisjonelle banker.

Forbrukslånsbankene er størst både på nedbetalingslån og rammelån (se figur 7), men deres andel av nedbetalingslån falt med om lag 1 prosentpoeng fra 2022 til 2023. Tradisjonelle banker har historisk hatt lite nedbetalingslån, men denne andelen økte med 1 prosentpoeng i løpet av 2023. Kreditthåndteringsselskapene er om lag likt fordelt mellom de to lånetypene.

Figur 7 Fordeling av forbrukslån mellom forbrukslånsbanker, tradisjonelle banker og kreditthåndteringsselskaper. Kilder: Gjeldsregisteret og Norges Bank

Gjelden vokser bare litt raskere enn veksten i konsumprisene

Bruk av forbruksgjeld er nært knyttet til løpende konsum. Det er rimelig å forvente at forbruksgjelden derfor skal vokse i takt med konsumveksten. I 2023 vokste konsumprisindeksen med 5,5 prosent, og husholdningenes konsum, som målt i nasjonalregnskapet, vokste om lag like mye i løpende priser. I lys av dette fremstår en samlet vekst i forbruksgjelden på 6,5 prosent som forholdsvis moderat. Samtidig er det viktig at vi ser på sammensetningseffektene. Særlig veksten i yngre aldersgrupper kan være viktig å følge med på de neste årene.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

0 Kommentarer

Kommentarfeltet er stengt