Høyere inflasjon har bidratt til å redusere husholdningenes gjeldsbelastning

I denne bloggen dekomponerer vi utviklingen i norske husholdningers gjeldsbelastning i bidraget fra gjeldsopptak, realinntektsvekst, inflasjon og renter. Høyt gjeldsopptak og lav inflasjon har gjort at norske husholdningers gjeldsbelastning har steget betydelig de siste 30 årene. De siste to årene har imidlertid høy inflasjon bidratt til at gjeldsbelastningen har falt for første gang på 25 år.

Høyere renter og økt inflasjon har gjort at mange norske husholdninger har kjent på en strammere økonomi det siste året. Flere har også påpekt, og vært urolige for, at disse endringene merkes enda mer fordi mange husholdninger har høy gjeld i forhold til inntekten (gjeldsbelastning). Samtidig vet vi at høy inflasjon også reduserer verdien av gjeld. I denne bloggen lager vi et regnskap for hvordan gjeldsopptak, inflasjonen, renten og husholdningenes inntekter har bidratt til norske husholdningers gjeldsbelastning siden 1994. I tillegg tar vi utgangspunkt i Norges Banks prognoser i Pengepolitisk rapport 2/2023 for de samme variablene og ser på hvordan gjeldsbelastningen vil se ut framover, gitt disse anslagene.

Figur 1 viser utviklingen i gjeldsbelastningen siden 1994. Gjeldsbelastningen er målt som total lånegjeld i norske husholdninger dividert på summen av brutto lønnsinntekter og overføringer, og vi har indeksert den slik at den er 100 i 1994. (Sammenliknet med gjeldsbelastningen Norges Bank publiserer i sine rapporter legger vi ikke til aksjeutbytte og trekker ikke fra netto renteutgifter og skatter i vårt inntektsbegrep.) Norges Bank, blant andre, fremhever i sine rapporter at høy gjeldsbelastning er en potensiell kilde til finansiell ustabilitet, og flere forskningsstudier har vist at høy gjeldsvekst blant husholdninger er knyttet til økt risiko for finansiell ustabilitet og kriser (se f.eks. Jorda, Schularick og Taylor (2013) og Mian, Rao og Sufi (2013)). Nyere studier (f.eks. Holm, Paul og Tischbirek (2021) og Flodén, Kilström, Sigurdsson og Vestman (2021)) peker på at renten virker sterkere på konsumet når gjeldsbelastningen er høy og husholdningene har flytende renter på boliglånet, altså slik det er for mange husholdninger i Norge.

Figur 1: Gjeldsbelastningen i Norge 1980-2026. Indeks: 1994 = 100

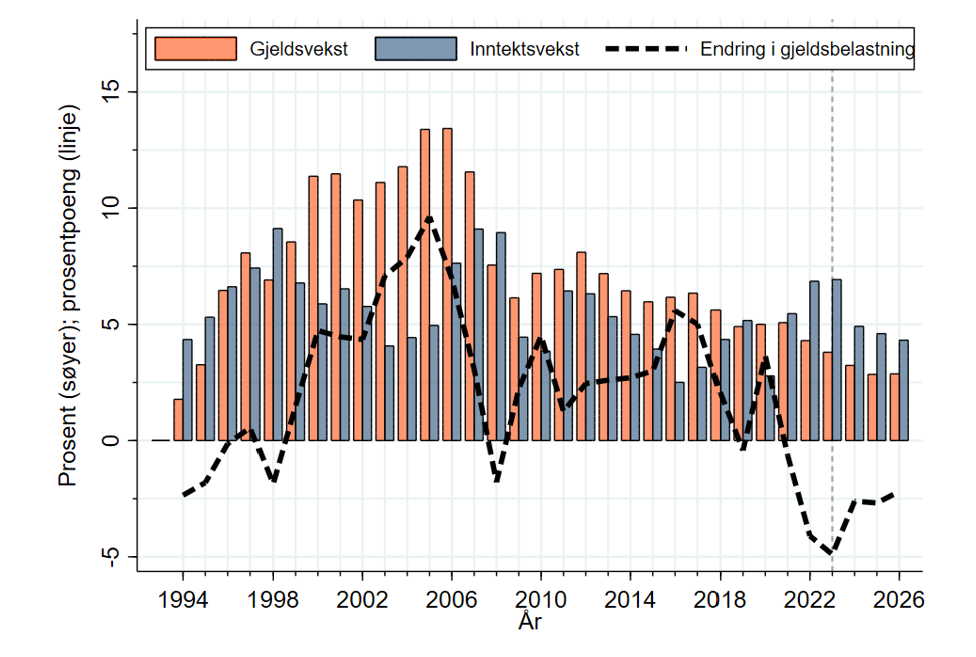

Første steg i å forstå utviklingen vi ser i figur 1 er å sammenligne veksten i gjelden med veksten i inntekten. Det gjør vi i figur 2. Den svarte stiplede linja er endringen i gjeldsbelastningen fra et år til et annet, mens de oransje og blå søylene viser henholdsvis nominell gjeldsvekst og inntektsvekst. I de aller fleste årene siden 1995 har gjeldsveksten vært høyere enn inntektsveksten slik at gjeldsbelastningen har økt, men inntekten vokste raskere enn gjelden i både 2021 og 2022. I anslagene de nærmeste årene vokser inntektene markert raskere enn gjelden, slik at en forventer en lavere gjeldsbelastning.

Figur 2 Gjeldsbelastning, gjeldsvekst og inntekstvekst i Norge 1995-2026

Hva gjør at utviklingen i gjeldsbelastningen kan ha snudd? En dekomponering der vi ser på gjeldsopptak på den ene siden og bidraget fra nominell rente på eksisterende lån, inflasjon og realinntektsvekst på den andre, kan hjelpe oss her. Vi følger Mason og Jayadev (2014), og dekomponerer endringen i gjeldsbelastningen (∆dtit) som følger:

∆dtit = dt + (it – πt – gt) dtit–1

dt, er her definert som netto gjeldsopptak (endring i hovedstolen) fratrukket de renteutgiftene husholdningene faktisk betaler, målt som andel av inntekt. Vi kaller dette for primærunderskuddet. I debatten om den høye gjeldsbelastningen i Norge har fokuset ofte vært på denne komponenten, nemlig at norske husholdninger har tatt (eller tar) opp mye lån. Her ønsker vi å heller setter søkelys på det andre leddet, som vi kaller Fisher-effektene, etter Irving Fishers analyse av gjelds-deflasjons-spiralen på 1920-tallet (Fisher (1933)). Dette leddet fanger opp hvordan endringer i gjeldsbelastningen mekanisk henger sammen med nivået på gjeldsbelastningen ved inngangen til perioden, og den nominelle renten (it, som gir uttrykk for påløpte nominelle renter), inflasjonen (πt) og realinntektsveksten (gt). Sammenliknet med gjeldsopptaket er dette en kanal som i større grad er utenfor husholdningenes kontroll, i hvert fall på kort sikt. Mason og Jayadev (2014) viser at disse mekaniske effektene har vært betydelige i utviklingen i gjeldsbelastningen i USA i perioden fra 1929-2011.

Likningen over er en rent regnskapsmessig identitet, og til syvende og sist kan leddene reduseres til vekst i teller (gjeld) og vekst i nevner (inntekt), slik vi så i figur 2. Hensikten med dekomponeringen er imidlertid å synliggjøre at gjeldsbelastningen vil påvirkes av dynamikken mellom de tre Fisher-variablene, uavhengig av gjeldsopptaket. Dette tildekkes i figur 2.

Dersom påløpte renter avviker fra faktiske betalte renter, vil det legges til hovedstolen. Det er derfor nyttig å tenke seg at primærunderskuddet holdes fast når vi skal diskutere Fisher-effektene. Denne forutsetningen betyr at dersom renten øker, vil økte rentebetalinger finansieres ved å redusere avdragene, eller å øke gjelden, tilsvarende. Vi får da fram noen interessante poeng om dynamikken mellom nominell rente, inflasjon og realinntektsvekst.

Isolert sett vil høyere inflasjon og realinntektsvekst redusere gjeldsbelastningen, mens høyere nominell rente vil trekke i den andre retningen. Vi ser også at når realrenten (nominell rente minus inflasjon) er høyere enn realinntektsveksten, vil gjeldsbelastningen øke. Når nominelle inntekter vokser med samme takt som inflasjonen (slik at realinntektsveksten er null), vil utviklingen i gjeldsbelastningen med andre ord avhenge av om realrenten er positiv eller negativ. Historisk er det få perioder i Norge uten realinntektsvekst.

Hvordan oppstår denne dynamikken, og hvorfor er det nyttig å skille mellom nominelle renter og inflasjon på den ene siden, og realinntektsvekst på den andre? Disse mekanismene oppstår fordi husholdningenes gjeldskontrakter er skrevet i nominelle termer og ikke reforhandles (inflasjonsjusteres) i takt med prisveksten. Nominelle arbeidsinntekter, på den andre siden, tenderer til å vokse mer i samme takt som inflasjonen, fordi lønnskontrakter forhandles oftere (gjerne årlig). Høy inflasjon vil derfor gjerne bidra til å redusere realverdien av gjeld mer enn realinntekten, og dermed føre til en lavere gjeldsbelastning.

Denne innsikten er spesielt nyttig i dagens økonomiske situasjon fordi vi, i kontrast til perioden fram til 2020, har sett både høy inflasjon og økende renter og har prognoser som tilsier det samme også en tid fremover. For å belyse drivkrefter bak gjeldsbelastningen innenfor vårt rammeverk, setter vi sammen historiske data for gjeldsvekst, utlånsrente, inflasjon og realinntektsvekst med prognoser fra Norges Banks Pengepolitisk rapport 2/2023.

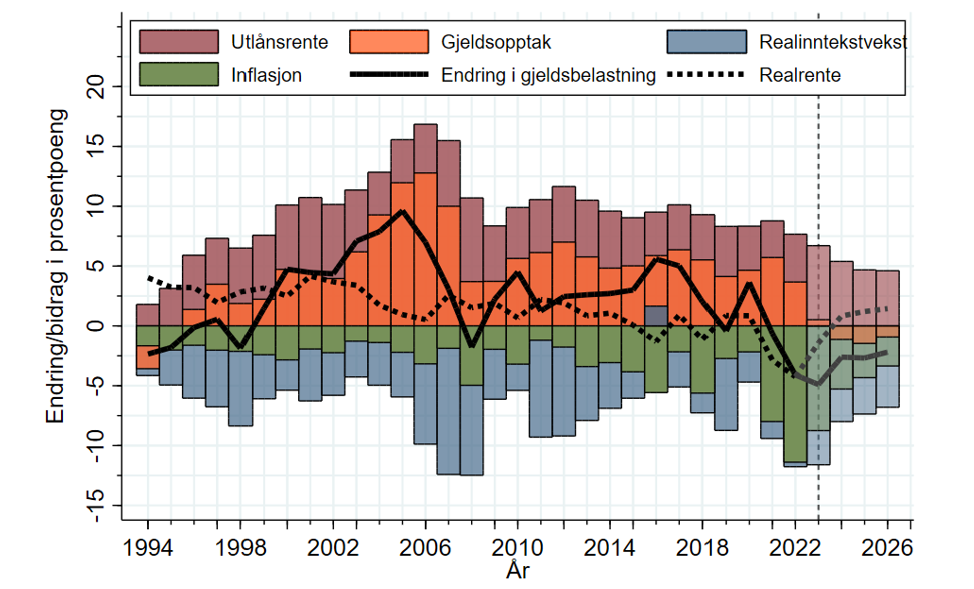

Figur 3 viser resultatet. Den viser bidragene fra gjeldsopptak (oransje søyler), renteutgifter (røde søyler), inflasjon (grønne søyler), og realinntektsvekst (blå søyler). Heltrukken linje viser endringer i gjeldsbelastningen. Anslagsperioden fra 2023 til 2026 er markert med en lysere farge på søylene. Til slutt har vi plottet realrenten, dvs. nominell rente minus inflasjon, i den stiplede linjen.

Figuren viser at gjeldsopptaket har drevet mye av økningen i gjeldsbelastningen historisk, mens realinntektsveksten har vært det viktigste bidraget til å dempe økningen. Med lave renter og lav og stabil inflasjon, har effekten av disse to vært nokså små.

I 2021 og i 2022 falt gjeldsbelastningen for første gang siden 2008. Dekomponeringen viser at inflasjonen var den viktigste bidragsyteren, mens realinntektsveksten var tilnærmet lik null. I denne forbindelse kan det være verdt å bemerke at fordi vi har utelatt skatter fra inntektsbegrepet, ser vi samtidig bort fra den isolert sett positive effekten av rentefradrag på inntekt. De økte rentene bidro til høyere gjeldsbelastning, men likevel ikke mye historisk sett. En annen måte å se dette på er ved å se på realrenten i den stiplede linjen. Denne har vært negativ den siste tiden. Når nominell rente øker mindre enn inflasjonen, vil altså det isolerte bidraget være å redusere gjeldsbelastningen.

Hva vil så skje med gjeldsbelastningen de nærmeste årene? Fra 2023 forventer Norges Bank lavere inflasjon og høyere utlånsrente. I sum betyr det at realrenten stiger, men blir ikke positiv før i 2024. Det er altså først i 2024 at realrenten isolert sett trekker gjeldsbelastningen opp igjen, slik vi så i perioden før 2021. Samtidig ligger det ifølge Norges Banks anslag an til lavere gjeldsopptak enn vi har vært vant med, mens realinntektsveksten vil ta seg opp. I sum tilsier dette en avtakende gjeldsbelastning fremover. Sett under ett viser denne øvelsen at drivkreftene bak utviklingen i gjeldsbelastningen i Norge i de seneste årene og fremover er annerledes enn de har vært de siste tiårene, og der kanskje det mest slående er hvor stort viktig bidraget fra inflasjonen var for reduksjonen i gjeldsbelastningen i 2021 og 2022.

Figur 3 En dekomponering av gjeldsbelastningen i Norge: 1995-2026

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

0 Kommentarer

Kommentarfeltet er stengt