Det er ikke jevne avdrag, men store enkeltbetalinger som nedbetaler gjeld

Det er vanlig i Norge å betale avdrag på boliglån. Likevel utgjør «normale avdrag» bare en drøy tredjedel av samlet nedbetaling av utestående gjeld i et gitt år. Det er også liten forskjell i nedbetaling mellom dem med høy belåningsgrad – som må betale avdrag – og de med lav belåningsgrad, som selv kan velge om de vil betale avdrag. Nedbetalingen skjer i hovedsak enten ved boligtransaksjoner eller gjennom årlige nedbetalinger på over 500 000 kroner.

Norske låntakere har normalt enten nedbetalingslån, med faste avdrag, eller rammelån hvor låntaker får en øvre ramme de kan trekke på. Ifølge bankstatistikken fra Statistisk sentralbyrå var om lag 80 prosent av utlånene med pant i bolig i 2020 nedbetalingslån. Utlånsforskriften stiller krav om at boliglån med belåningsgrad (lån over boligverdi, LTV) over 60 prosent skal nedbetales med 2,5 prosent årlig eller som et annuitetslån over 30 år. Rammelån med pant i bolig forutsetter at belåningsgraden er under 60 prosent. Fra dette kunne vi forvente at norske låntakere nedbetaler sine lån i jevn takt, med om lag like store avdrag hvert år, og at nedbetalingene er lavere for de med lav belåningsgrad.

Det er lite faglitteratur som drøfter husholdningenes nedbetaling av gjeld, og det som finnes er mer opptatt av de som misligholder enn de som faktisk nedbetaler. Likevel er nedbetaling et stort tema i debatten om utlånsregulering. Krav om avdrag har blitt sett på som viktig for å sikre at husholdningene bygger opp egenkapital. I perioder med uventet inntektsbortfall kan husholdninger med svak likviditet be om avdragsutsettelse. For eksempel fikk mange norske husholdninger med lån mulighet for avdragsutsettelse under pandemien.

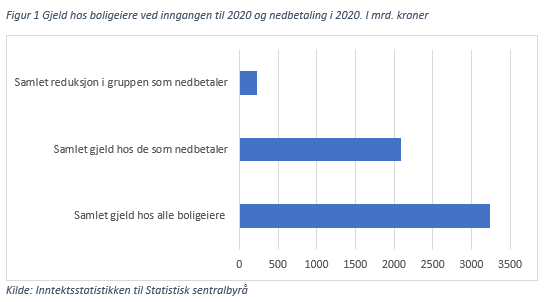

Vi bruker tall på husholdningsnivå fra inntektsstatistikken til Statistisk sentralbyrå til å se på hvordan boligeiere i aldersgruppen 20 til 90 år nedbetalte lån i 2020, som er siste året vi har tall for. Dette var et spesielt år på grunn av pandemien og økonomiske støttetiltak, og rentene falt etter å ha økt siden sommeren 2018. Hovedtrekkene vi finner for 2020 er likevel i tråd med det vi finner i de foregående årene. Vi ser på lønnstakere og trygdede, og tar ut personlig næringsdrivende. Totalt omfatter statistikkgrunnlaget om lag 1,7 millioner husholdninger. Samlet gjeld i gruppen vi ser på, var 3430 mrd. kroner ved utgangen av 2020, se figur 1. Knappe 60 prosent av husholdningene hadde lavere gjeld ved utgangen av året enn ved inngangen. De som reduserte gjelden, reduserte den samlet med totalt 230 mrd. Det utgjorde 11 prosent av gjelden de holdt ved inngangen til året.

Over en tredjedel av nedbetalingene skjer ved boligtransaksjoner

Det er en kjent sak at gjeldsopptak typisk kommer når man kjøper egen bolig. Det er kanskje derfor heller ikke så overraskende at også gjeldsnedbetaling i stor grad skjer i forbindelse med boligtransaksjoner.

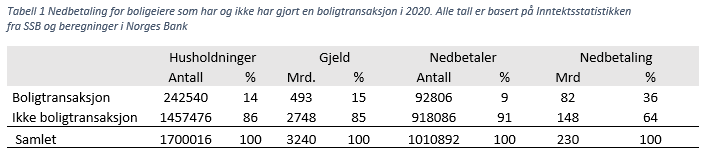

Inntektsstatistikken gir ikke informasjon om boligtransaksjoner direkte, men vi legger til grunn at husholdningen har gjort en boligtransaksjon dersom boligverdien (målt som formuesverdien i skattemeldingen) faller med minst 10 prosent eller øker med minst 20 prosent. I 2020 var 14 prosent av husholdningene i utvalget vårt involvert i en boligtransaksjon, se tabell 1. Om lag 38 prosent av disse nedbetalte på lånet (definert som at de hadde lavere samlet gjeld ved utgangen enn inngangen av året). De som reduserte sin boligverdi, dominerer i denne gruppen. Til sammen stod de som gjorde en boligtransaksjon og reduserte sin gjeld for en gjeldsreduksjon på 82 mrd., mot 148 mrd. for boligeiere som ikke gjorde en boligtransaksjon.

Store enkeltbetalinger nedbetaler mye gjeld

Hvordan fordeles så nedbetalingen blant de som ikke har gjennomført en boligtransaksjon? I det videre ser vi bare på denne delen av utvalget.

Det første vi må merke oss er at selv om husholdningene kanskje nedbetaler jevnt og trutt, tar mange også opp gjeld. Faktisk økte 37 prosent av de som ikke gjennomførte en boligtransaksjon gjelden i 2020, disse utgjorde nær 540 000 husholdninger.

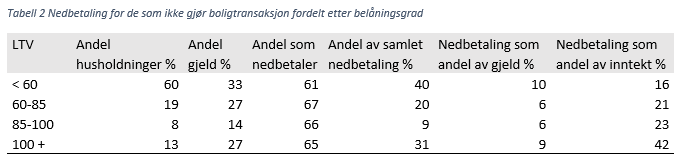

Som nevnt setter utlånsforskriften krav til nedbetaling, men bare for de med høy belåningsgrad (LTV). Dette synes å spille liten rolle for faktiske nedbetalinger. Andelen som nedbetaler er ganske lik på tvers av LTV, se tabell 2. De med høyest og lavest LTV (hhv. over 100 og under 60), betaler ned mest som andel av LTV-gruppens gjeld.

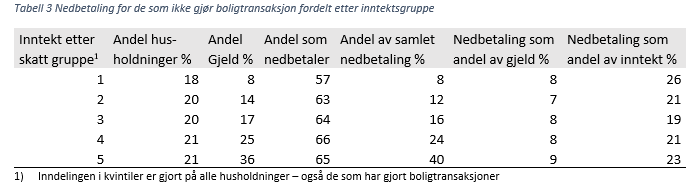

De med lavest inntekt har litt mindre andel som nedbetaler, se tabell 3. På den annen side har denne gruppen størst nedbetaling som andel av inntekt. De med høyest inntekt nedbetaler den største andelen av samlet nedbetaling og sin gjeld.

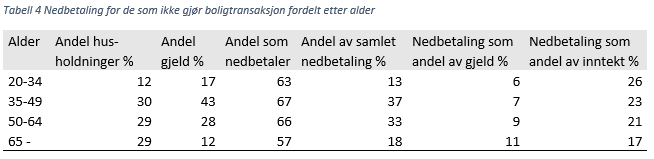

Vi ser også at nedbetalingene er ganske jevnt fordelt på tvers av aldersgrupper, se tabell 4. Andelen som nedbetaler er noe lavere i gruppen over 65 år, men mange fortsetter å nedbetale også etter pensjonsalder.

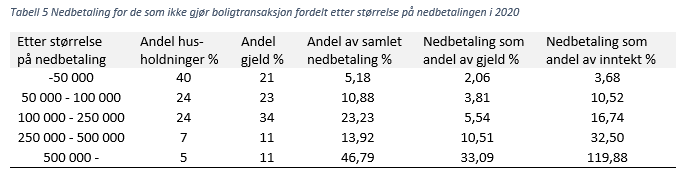

Det mest slående er imidlertid hvordan gjeld nedbetales. Nesten halvparten av samlet nedbetaling skjer i form av avdrag på over 500 000 kroner over året som helhet, se tabell 5. Avdrag på over 500 000 kroner er bare «vanlig» avdragsprofil hvis det opprinnelige lånet var på over 10 millioner kroner. Så høye lån er ikke «normalen» blant norske husholdninger. Arv og salg av eiendeler som ikke er registrert i inntektsstatistikken kan forklare noe av dette. Under 40 prosent av avdragene kommer i form av årlige nedbetalinger under 250 000 kroner – som er intervallet de fleste husholdninger vil ligge på hvis de har boliglån som betales med 30 års annuitet.

Konklusjon

Til tross for at nesten alle norske husholdninger har nedbetalingslån, forklarer «normale» avdrag bare en moderat del av samlet årlig nedbetaling. En tredjedel av samlet nedbetaling skjer i forbindelse med boligtransaksjoner, og nesten halvparten av nedbetalingene som ikke er knyttet til boligtransaksjoner, skjer med årlige avdrag som er større enn 500 000 kroner.

Dette er interessant informasjon av flere grunner. De faste årlige avdragene virker å spille en moderat rolle for husholdningenes spareadferd i makro. Selv om mange betaler faste avdrag, summerer de til en liten andel av samlet nedbetaling. Det betyr også at husholdningene benytter fleksibiliteten knyttet til å gjøre store nedbetalinger i løpet av lånets løpetid. Dette er en enkel og billig prosess så lenge lånet har flytende rente. Samtidig undervurderer kanskje søkelyset på netto nedbetaling betydningen faste avdrag kan ha for å bygge buffere over tid. Selv om mindre avdrag utgjør en liten andel av samlede nedbetalinger i et gitt år, kan de over tid akkumulere til en størrelse som har betydning for den enkelte låntaker.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

0 Kommentarer

Kommentarfeltet er stengt