Kan korrelasjoner gi innsikt i sårbarheter i kapitalmarkedet?

I denne bloggen vil jeg se nærmere på sammenhengen mellom forklaringsvariablene til avkastningen i S&P 500 vist i forrige blogg. Måten jeg gjør dette på, er ved å se på samvariasjonen eller korrelasjonen mellom variablenes bidrag til avkastning.

Jeg vil konsentrere meg om sammenhengen mellom avkastningsbidrag fra renter og risikokompensasjon i aksjer. Intensjonen er ikke å føre bevis om årsakssammenhenger, men dele mine tolkninger om hvordan korrelasjonene kan være et speilbilde av underliggende dynamikker i kapitalmarkedet. Sammenhengene mellom risikopremien i renter og aksjespesifikk risikopremie fremstår som særlig betydningsfull for avkastningskravet og for hvordan kapital allokeres. Store sentralbanker har de siste ti årene påvirket markedene gjennom utstrakt bruk av alternative virkemidler. Et spørsmål er om markedene i dag kan være sårbare for endringer i korrelasjoner.

Sammenhenger mellom de ulike forklaringsvariablene

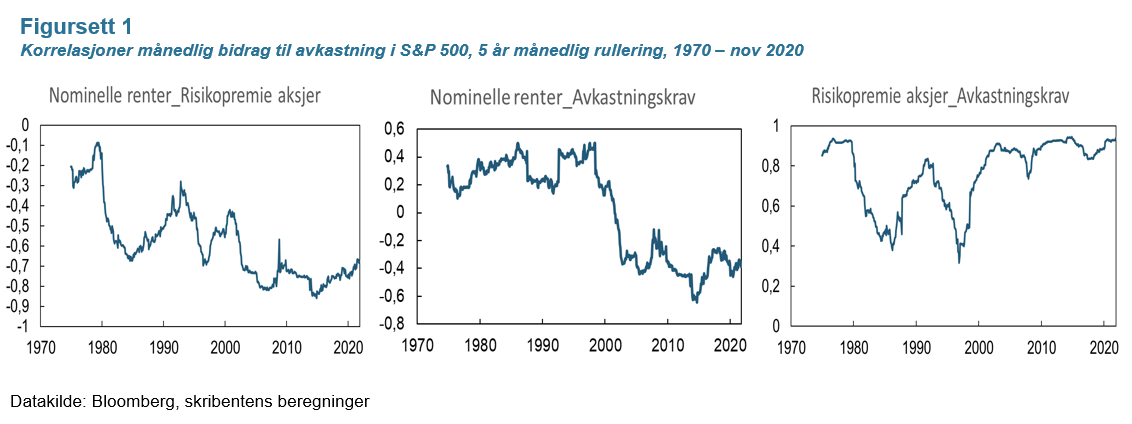

Med utgangspunkt i bidragene til avkastning i S&P 500 vist i forrige blogg, ser jeg nå på hvordan variablenes bidrag samvarierer. Jeg viser utviklingen i korrelasjonene mellom avkastningskravets variabler i Figursett 1. Korrelasjonene er mellom de ulike variablenes månedlige bidrag til avkastning over rullerende 5-årsperioder.

Den første figuren viser variablene i avkastningskravet: nominelle renter og aksjespesifikk risikopremie. Korrelasjonen mellom disse to variablene er gjennomgående negativ. Det vil si at perioder hvor nominelle renter gir et positivt (negativt) bidrag typisk sammenfaller med negative (positive) bidrag fra risikopremien. Dette er det samme som at rentene faller (øker) når risikopremien for aksjer øker (faller).

Tolker vi denne sammenhengen isolert, kan vi tenke at økte krav til risikokompensasjon i aksjer fører til at investorer etterspør statsobligasjoner og med det presser rentene ned. Med andre ord vil en oppfatning av høyere risiko i aksjemarkedet ofte falle sammen med høyere etterspørsel etter tryggere plasseringsalternativer.

Sammenhengen mellom nominelle renter og det samlede avkastningskravet var positiv frem til år 2000, men er negativ etter det. Det vil si at etter år 2000 har perioder med økt avkastningskrav typisk blitt dempet av fall i rentene. Det tilsier at et økt (redusert) avkastningskrav som regel kommer fra et høyere (lavere) krav til risikokompensasjon, i og med at korrelasjonen mellom renter og aksjespesifikk risikopremie er negativ. Sammenhengen mellom risikopremien og nominelle renter er derfor viktig for avkastningskravets samlede påvirkning på markedsprisen. Risikopremien har sterk positiv samvariasjon med avkastningskravet i hele perioden som vist i figuren helt til høyre. Bidrag fra det totale avkastningskravet har naturlig nok sterk positiv korrelasjon med avkastningen i S&P gjennom hele perioden (mellom 0,83 til 0,99).

Korrelasjonene kan tenkes på som et speilbilde av investorenes adferd. Siden krav til risikokompensasjon fremstår som mest betydningsfullt for avkastningskravet til aksjeinvestorene (egenkapitalinvestorene), er også risikopremien betydningsfull for bedriftenes kapitalkostnad og dermed hvordan selskapene selv gjør kapitalallokeringer. Bedriftenes obligasjonsfinansiering inngår også i den samlede kapitalkostnaden for bedriftene, hvor kreditorers krav til risikokompensasjon vil ha en tilsvarende innvirkning på bedriftenes kapitalallokeringer. Slik vil risikokompensasjonen (risikopremier) i alle komponenter som inngår i bedriftenes samlede kapitalkostnad påvirke bedriftenes allokeringsbeslutninger: risikopremier i statsobligasjoner, kredittobligasjoner og aksjekapital har alle en viktig rolle i bedriftenes kapitalallokeringer.

Litt om markedsdannelsen av risikopremier

For å sette betydningen av risikopremier i perspektiv, vil jeg si noen ord om hvordan risikopremier dannes. Utgangspunktet er at ikke mange investorer ønsker å være risikonøytrale. Med det mener jeg at det vil være lite attraktivt å investere i statsobligasjoner med lengre løpetider hvis disse ikke inneholder en risikokompensasjon for at fremtidige korte renter, som litt forenklet skal kompensere for fremtidig inflasjon, kan bli annerledes enn hva en forventer i dag. Da kan en like gjerne investere i rentepapirer med korte løpetider og rullere disse. I denne bloggen bruker jeg terminpremien som et uttrykk for risikopremien i statsobligasjoner.

På samme måte vil en kreditor ikke bare ønske å bli kompensert for forventet kredit-tap. Da kan hun like gjerne investere i en statsobligasjon. Litt forenklet kan vi si det samme om en aksjeinvestor. Hvis forventningene allerede er reflektert i markedsprisen uten at det gir en positiv forventet avkastning utover risikofri rente, kan det være rasjonelt å selge aksjene og heller investere i statsobligasjoner eller kredittobligasjoner.

I virkeligheten vil det derimot være et betydelig innslag av relative betraktninger. Selv om alle risikopremier kan fremstå som lite attraktive, vil investorer likevel kunne tenkes å allokere kapital til den relativt sett mest attraktive risikopremien. Dessuten vil investorene ha ulike preferanser. En spekulant vil for eksempel kunne ønske å investere i en lengre statsobligasjon med negativ terminpremie, fordi hun har subjektive oppfatninger om at premien kan bli enda mer negativ. En annen vil kunne ønske å inkludere statsobligasjonen med negativ terminpremie fordi statsobligasjonen kan tenkes å bidra til diversifisering i en portefølje. På den måten har preferanser og relative forhold innflytelse på markedsdannelsen av risikopremier.

Terminpremier – en delkomponent av nominelle renter

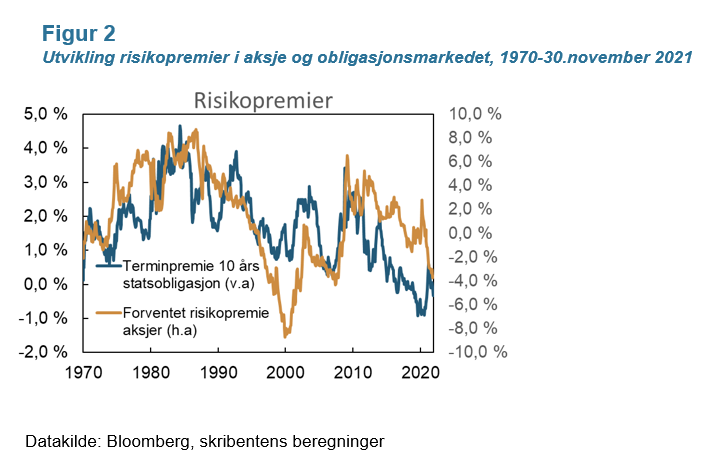

Jeg ønsker nå å se nærmere på sammenhengen mellom risikopremien i renter og den aksjespesifikke risikopremien. I figur 2 viser jeg utviklingen i terminpremien for amerikanske statsobligasjoner med 10 års løpetid og aksjemodellens forventede risikopremie på 10 års horisont. Terminpremien jeg bruker er slik Adrian, Crump & Moench i Federal Reserve Bank of New York kalkulerer den. Den representerer den ekstra avkastningen investorene kan forvente gjennom å holde obligasjoner med 10-års løpetid istedenfor å rullere i kortsiktige løpetider. En kan tenke at terminpremien inneholder en kompensasjon for usikkerhet omkring fremtidig inflasjon, fremtidig tilbud av statsobligasjoner (hvor økt tilbud kan tenkes å føre til et større krav) og en kompensasjon for at lengre statsobligasjoner har større følsomhet til endringer i renten. En høyere terminpremie, alt annet like, indikerer at investorer er mer risikoaverse og/eller antatt risiko ved lengre obligasjoner er høy. Why are interest rates so low, part 4: Term premiums (brookings.edu)

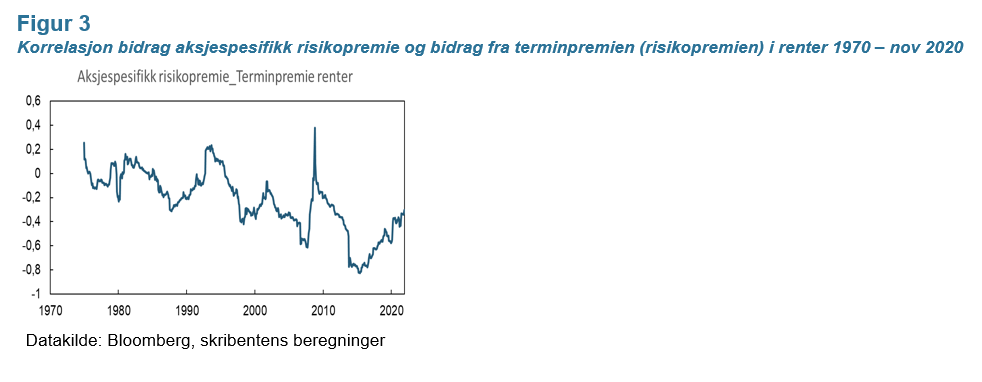

Som vi ser, er terminpremien i dag rundt historisk lave nivåer. Aksjerisikopremien er også lav, men likevel et stykke unna de nivåene vi så rundt årtusenskiftet. Det ser også ut til at risikopremiene følger hverandre, hvor begge øker og faller i takt. Jeg har derfor dekomponert terminpremiens bidrag til avkastning i S&P og sett hvordan dette bidraget samvarierer med bidraget fra den aksjespesifikke risikopremien, se figur 3.

Korrelasjonen mellom bidragene fra de to risikopremiene har gradvis falt, og har siden år 2000 vært sterkt negativt. Det vil si at perioder der økt risikopremie i aksjer bidrar til negativ avkastning i S&P, i stor grad har blitt utliknet (eller dempet) gjennom fall i terminpremien i renter. Man kan tenke at gradvise endringer i pengepolitikken har bidratt til denne utviklingen, både gjennom større innslag av inflasjonsstyring og gjennom større inngripen i markedene fra sentralbanken.

Av figuren ser vi også at det var en brå økning i korrelasjonen under finanskrisen. De som husker historien, vil kunne kjenne igjen at alle risikable aktiva beveget seg i takt. Det vil si at korrelasjoner som tidligere hadde vært negative gikk over til å være positive, eller at alle risikopremier økte og tilgangen på risikokapital tørket ut. Markedsforholdene som ledet opp til finanskrisen var preget av svært god tilgang på kreditt og likviditet primært tilrettelagt av banksektoren, og tilhørende (betydelige) feilallokeringer.

Som svar på krisen satte den amerikanske sentralbanken ned rentene og introduserte et aktivakjøpsprogram. Hensikten med disse programmene var å påvirke risikopremien i lange statsobligasjonsrenter og boliglånsrenter. Ved å gjøre disse obligasjonene mindre attraktive relativt til andre investeringsmuligheter (crowding out) ønsket de å få investorer til å foreta porteføljerebalansering. Litt billedlig ønsket sentralbanken sette i gang en domino-effekt, der sentralbanken kjøper statsobligasjoner og selgeren må finne seg noe annet å investere i. Den som solgte statsobligasjoner ville for eksempel kunne kjøpe selskapsobligasjoner, mens den som solgte selskapsobligasjoner kunne kjøpe aksjer. På den måten ville sentralbanken understøtte «lempelige finansielle forhold» og med det stimulere investeringer og konsum. En annen måte å tenke rundt dette er at sentralbanken påvirker finansielle aktørers risikopreferanser.

Etter finanskrisen har mange andre sentralbanker også tatt i bruk tilsvarende virkemidler. Enkelte har også kjøpt kredittobligasjoner og aksjer direkte. I et internasjonalt kapitalmarked, vil domino-effekten kunne forplante seg på tvers av geografiske markeder. Det vil også gjelde i markeder hvor sentralbanker ikke har tatt i bruk slike virkemidler, som for eksempel Norge.

Ifølge Adrian, Crump & Moench i Federal Reserve Bank of New York (se tidligere lenke) falt 10 års terminpremie akkumulert om lag 1,1 prosentpoeng i påfølgende dager etter annonsering av de ulike aktivakjøpsprogrammene under og etter finanskrisen. Hvor mye den amerikanske sentralbanken har påvirket terminpremien samlet siden finanskrisen har jeg ikke gode anslag for, men det virker rimelig at aktivakjøpene som minimum har bidratt til å holde premiene nede. 10 års terminpremie har siden utgangen av 2009 falt om lag 3 prosentpoeng. Sammen med utstrakt bruk av kommunikasjon (forward guidance) og andre sentralbankers virkemiddelbruk, kan terminpremiens negative korrelasjon med den aksjespesifikke risikopremien ha blitt holdt nede eller «sementert». Med det mener jeg at markedsaktørene har vent seg til at sentralbanken vil møte en økning i risikopremier i aksjemarkedet med å øke sine aktivakjøp.

Det er mulig å se for seg at ti år med utstrakt alternativ virkemiddelbruk kan ha forringet kapitalallokeringsdynamikken i markedene. Sagt på en annen måte kan det oppstå betydelige ubalanser hvis markedsprisene påvirkes i for stor grad av én aktørs preferanser. Hvis sentralbankene må gjøre avveininger hvor deres egne preferanser endres, kan dette føre til betydelige endringer i korrelasjoner. Slike endringer i korrelasjoner kan igjen få konsekvenser for egenskapene i investeringsporteføljer.

Terminpremien - effekt på de vanligste investeringsproduktene

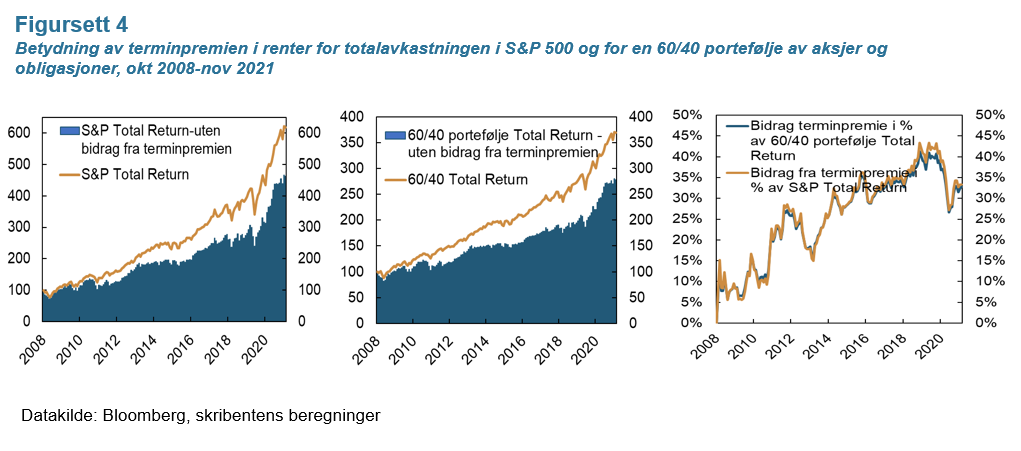

Sentralbankene har gjennom aktivakjøpsprogrammene hatt som målsetning å redusere terminpremien. Jeg ønsker nå å vise hvordan utviklingen i terminpremien har påvirket avkastningen i de vanligste investeringsproduktene. I figursett 4 viser jeg hvordan terminpremien har bidratt til totalavkastningen (altså inklusive dividende) i S&P 500 og for en portefølje bestående av 60 prosent i S&P og 40 prosent obligasjoner siden oktober 2008. Obligasjonsandelen er plassert i Bloombergs US Treasury obligasjonsindeks.

I underkant av 35 prosent av begge porteføljenes totalavkastning siden 2008 kan tilskrives fall i terminpremien. Samtidig har terminpremiens negative korrelasjon med aksjerisikopremien dempet begge porteføljenes volatilitet. Som jeg beskrev i avsnittet om dannelse av risikopremier, kan reduserte risikopremier i obligasjonsmarkedet ha bidratt til reduserte krav til kompensasjon for aksjespesifikk risiko. Denne effekten (rebalanseringseffekten) har jeg dessverre ikke noen god metode for å estimere. Siden 1970 er bidraget fra terminpremien for en rendyrket aksjeportefølje om lag 10 prosent av totalavkastningen. For en 60/40 portefølje er bidraget 35 prosent.

Etter mange år med lav inflasjon er det nå større usikkerhet omkring utviklingen av fremtidig inflasjon. I skrivende stund er det stor oppmerksomhet mot hvordan Federal Reserve og andre sentralbanker planlegger avslutning av deres aktivakjøpsprogrammer. Den amerikanske sentralbankens balanse har økt fra om lag 1,000 milliarder dollar i 2008 til i underkant av 9,000 milliarder i dag. For den europeiske, japanske og amerikanske samlet, har balansene i samme periode økt fra om lag 4,000 til 25,000 milliarder dollar.

Jeg håper denne bloggen kan bidra til å kaste lys over hvordan markedene kan være sårbare for endring i korrelasjoner. Hvis markedsaktørene og bedriftene har lagt til grunn historiske korrelasjoner kan det i seg selv ha bidratt til ubalanser og feilallokeringer i markedene. Et stort innslag av indeksforvaltning (passiv forvaltning) i markedsplassen kan også ha bidratt til at korrelasjonsrisiko ikke nødvendigvis får nok oppmerksomhet. Hvis investorer allokerer kapital basert på historisk avkastning vil det også implisitt bety at de legger til grunn historiske korrelasjonsmatriser - eller stoler på at andre aktører priser denne risikoen riktig. Slik kan også passiv forvaltning bidra til feilallokeringer i kapitalmarkedene.

Med dette ønsker jeg alle investorer, sparere, analytikere, rådgivere, forvaltere, bedriftsledere, regulatorer og sentralbanker et riktig godt risikoallokeringsår!

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

1 Kommentarer

Kommentarfeltet er stengt

Johan