Hva har drevet avkastningen i S&P 500?

Felles for analyser av aksjemarkedene er at det er få direkte observerbare variabler. Markedsprisen er til enhver tid et resultat av aktørenes samlede forventninger og avkastningskrav, som igjen baserer seg på ulike preferanser, analyser og estimater med mere. Derfor er det krevende å forklare hva som driver utviklingen i aksjemarkedet. I et forsøk på å gjøre det, og for å ha en konsistent metode gjennom tid, vil jeg i denne bloggen bruke en egenutviklet aksjemodell til å dekomponere avkastningen i S&P 500-indeksen (S&P) fra 1970 til i dag. Ved bruk av modeller vil naturligvis resultatene være prisgitt modellens forutsetninger. Slik vil andre modeller kunne ha andre variabler og gi andre resultater for avkastningsbidragene enn de som vises her. Gjennom min tilnærming, vil bidragene til avkastning komme fra endringer i inntjening, nominelle renter, risikopremier og inntjeningsforventninger.

Diskontering av fremtidige kontantstrømmer – et grunnleggende prinsipp for prising av finansielle aktiva

Rentene på statsobligasjoner er en sentral byggekloss i verdsettelsen av de fleste aktiva. Renter på trygge statsobligasjoner uttrykker en risikofri rente som kompenserer investor for forventet inflasjon og løpetidsrisiko. Disse rentene danner et minimumskrav i investorers avkastningskrav for andre finansielle aktiva. Aksjer vil typisk verdsettes som nåverdien av fremtidige og usikre kontantstrømmer. En aksjeinvestor vil derfor i tillegg til inflasjons- og løpetidskompensasjon, kreve en kompensasjon for å påta seg risikoen for at fremtidige kontantstrømmer avviker fra forventningene hun har i dag. Samlet avkastningskrav for en aksjeinvestor består dermed av renten på statsobligasjoner og en (aksjespesifikk-) risikopremie. Hver enkelt fremtidig forventet kontantstrøm diskonteres med et avkastningskrav. Det betyr at hvis renten på statsobligasjonen faller (øker), alle andre variabler konstante, så øker (reduseres) nåverdien av de fremtidige kontantstrømmene og tilsier en høyere (lavere) aksjekurs i dag.

Litt om underliggende aksjemodell

Dagens markedspris inneholder markedsaktørenes gjennomsnittlige forventninger til fremtidig inntjening og avkastningskrav. Gjennom modellen forsøker jeg å finne ut hva disse forventningene består i. Når jeg i det videre refererer til forventninger, vil det bety modellens implisitte løsninger for de ulike variablene.

Jeg starter med en enkel antakelse om at markedsprisingen over tid må henge sammen med selskapenes inntjening (profitt). Denne sammenhengen gir en modellverdi for S&P som kapitaliseres (forrentes) til en rente som består av bytteforholdet mellom inntjening og pris. Denne renten kan kalles inntjeningsrenten eller earnings-yield. Over korte tidshorisonter vil markedsprisen til S&P kunne avvike fra modellverdi, men over tid må forventningene som ligger i markedsprisen bli innfridd. I modellen legger jeg til grunn at dagens markedspris vil drifte mot en fremskrevet modellverdi ti år frem i tid.

Under disse forutsetninger kan vi avlede (ex-ante) forventet avkastning, forventet inntjeningsvekst og forventet risikopremie for 10-års horisonter. For kontantstrømmer lengre ut i tid enn ti år anvendes fremtidig earnings-yield. Jeg legger til grunn at renten på amerikansk statsobligasjon med ti år til forfall representerer markedets krav til inflasjon- og løpetidskompensasjon slik at aksjemarkedets krav til risikokompensasjon (risikopremien) tilsvarer forventet avkastning minus renten på 10-års statsobligasjon.

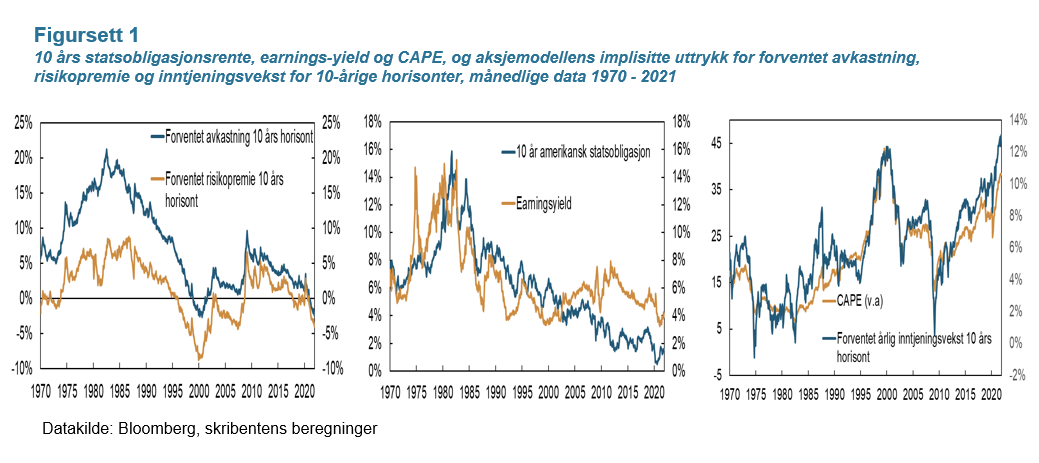

I figursett 1 under ser vi utviklingen i de ulike variablene som inngår i aksjemodellen. Inntjeningsrenten eller earnings-yield, som også kan tenkes på som løpende avkastning i aksjemarkedet, er historisk lav. Det samme gjelder renten på 10-års statsobligasjon.

Modellens implisitte avkastningskrav og risikopremie har større variasjoner, men er begge nær historisk lave.

Forventet inntjeningsvekst uttrykker den årlige inntjeningsveksten markedsaktørene forventer de neste ti årene. Denne variabelen er i dag historisk høy. Ved dagens markedspris gir modellen en forventet årlig inntjeningsvekst på om lag 13 prosent. Jeg viser også inntjeningsforventingene i modellen mot Robert Shillers Cyclically Adjusted Price Earnings Ratio (CAPE) for å illustrere de to uttrykkenes likheter. CAPE er i dag 38, noe lavere enn tidligere topp rundt år 2000.

Dekomponering av avkastningsbidrag – S&P 500

For å vise hva som forklarer utviklingen i markedsprisen, ønsker jeg nå å dekomponere periodevis avkastning i S&P i bidrag fra endring i nominelle renter, risikopremier, inntjeningsforventninger og faktisk inntjening. Jeg dekomponerer på månedlig basis. Jeg holder dividende utenom denne analysen. I en totalavkastningsanalyse vil vi derfor måtte legge til dividendebidrag.

Metoden for dekomponering består i å estimere markedsprisens følsomhet for endringer i hver enkelt variabel ved start av perioden og måler mot faktisk endring i variabelen. Det vil si at jeg anvender endringer i aksjemodellens underliggende variabler. Jeg minner igjen om at alle variablene bortsett fra renten er modellerte uttrykk.

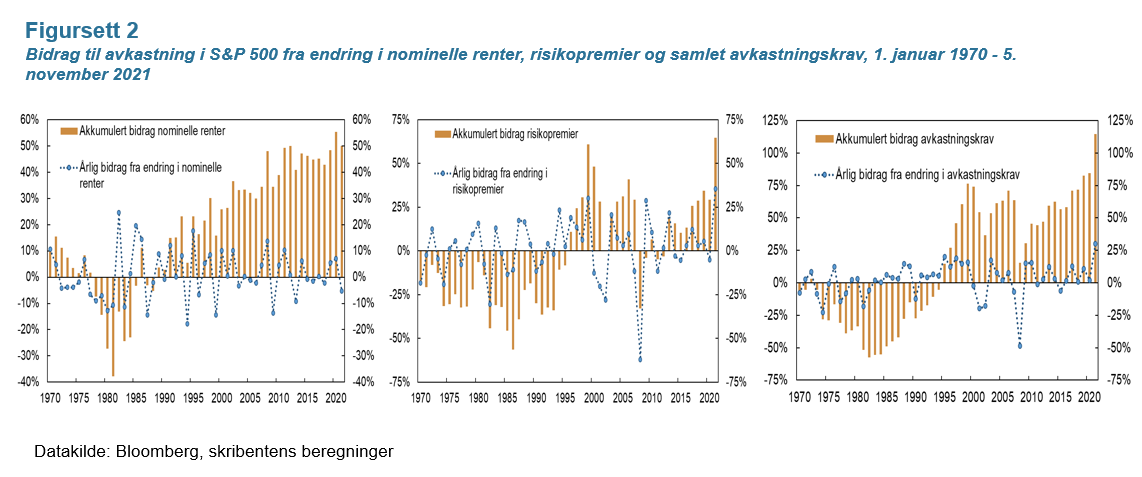

I figursett 2 under viser jeg bidrag fra endring i nominelle renter og risikopremier, og for endring i samlet avkastningskrav. Figurene fremstiller både årlig bidrag (summen av månedlige bidrag) og på årlig akkumulert (summert) basis.

Rentene bidro negativt til markedsprisutviklingen gjennom store deler av 1970- og 1980- tallet. Økning (reduksjon) i nominelle renter gir et negativt (positivt) bidrag til avkastningen i S&P. Siden slutten av 1990-tallet har rentene nesten gjennomgående falt og med det gitt positive bidrag til avkastningen i S&P. Bidraget fra endring i risikopremien har hatt et litt annet forløp, se midterste figur. Reduserte (økte) risikopremier gir et positivt (negativt) bidrag til avkastningen i S&P. Bidraget fra endringer i risikopremien følger nærmest en «boom and bust cycle». Det er en klar tendens til at reduserte risikopremier gir store positive bidrag i perioder hvor S&P stiger. Dette ser vi gjennom siste halvdel av 1990-tallet, forut for finanskrisen, og i inneværende periode siden finanskrisen. Samtidig er det en tendens til at økte risikopremierer historisk har mer enn reversert de positive bidragene fra oppgangsperioden. Dette kan peke i retning av at markedsaktørene krever for lav risikokompensasjon sent i aksjesyklusen og for høy risikokompensasjon under store markedskorreksjoner.

I figuren til høyre ser vi bidraget fra det samlede avkastningskravet. Lavere (høyere) avkastningskrav gir et positivt (negativt) bidrag til avkastningen i S&P. Over hele analyseperioden ser vi at reduserte avkastningskrav samlet har bidratt positivt til avkastningen i S&P, og i stor grad svinger i takt med utviklingen i risikopremien.

Siden jeg anvender en modell er det igjen viktig å understreke at forutsetningene nødvendigvis påvirker resultatene. For eksempel er det ikke gitt hva den aksjespesifikke risikopremien består av. Det kan finnes andre risikofaktorer som markedsaktørene krever kompensasjon for. Slik kan vi tenke at investorene på 1970- og 1980-tallet krevde risikokompensasjon for inflasjon gjennom en aksjespesifikk risikopremie, mens jeg legger til grunn at inflasjonsrisikopremie er en komponent i den nominelle renten.

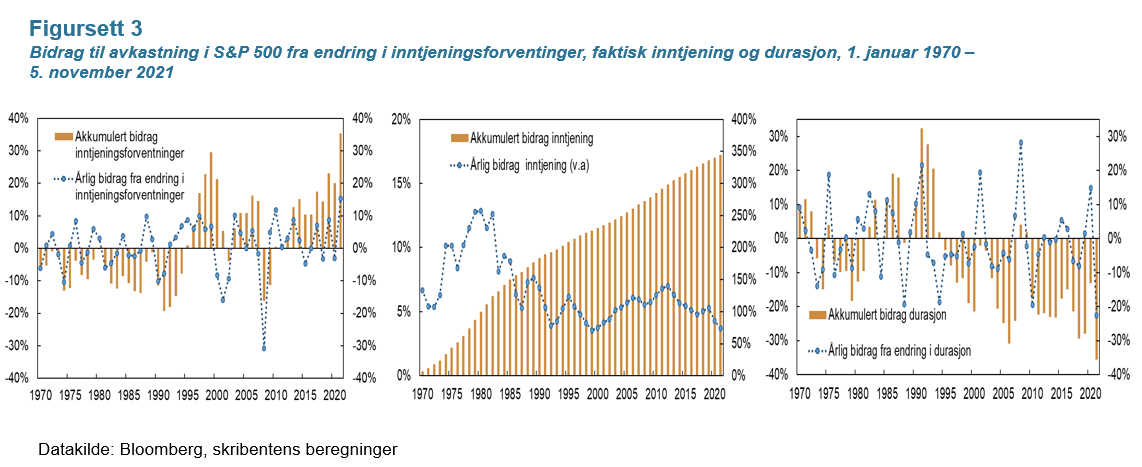

I figursett 3 viser jeg bidragene fra endringer i inntjeningsforventningene i figuren til venstre. Høyere (lavere) inntjeningsforventninger vil gi positive (negative) bidrag til avkastningen i S&P. Igjen ser vi en utvikling hvor positive bidrag fra oppjusterte inntjeningsforventninger kommer i perioder hvor S&P stiger og motsatt når S&P faller. Tilsvarende som for risikopremien er det en tendens til at de positive bidragene akkumulert gjennom en oppgangsperiode vaskes ut ved større markedskorreksjoner. Dette kan indikere at markedsaktørene blir for optimistiske til fremtidig inntjeningsvekst i perioder med sterk oppgang i aksjemarkedet og for pessimistiske i perioder hvor aksjemarkedet faller.

I midterste figur ser vi bidragene fra løpende inntjening. Dette er den periodevise inntjeningsrenten, altså inntjening dividert med markedspris. Den vil alltid være positiv så lenge selskapene i S&P samlet sett ikke taper penger. Bidragene fra løpende inntjening var høy på 70- og 80-tallet mens den i dag er historisk lav. Bidraget fra faktisk inntjening gir over 50-årsperioden helt klart det største bidraget til utviklingen i S&P.

Den siste variabelen er teknisk vanskelig. Den fanger opp at markedsprisens følsomhet for endringer i avkastningskravet og inntjeningsforventningene endres fra en periode til en annen. Slik representerer den endring i durasjon (men benevner den som durasjon). Litt enkelt betyr det at når avkastningskravet faller får verdien av kontantstrømmer langt ut i tid en større vekt i markedsprisen (hvor variabelen gir et positivt bidrag), mens når forventet inntjeningsvekst øker så kommer kontantstrømmene tidligere (hvor variabelen gir et negativt bidrag). Bidraget fra denne variabelen som vist her, er en samlet virkning av denne dynamikken.

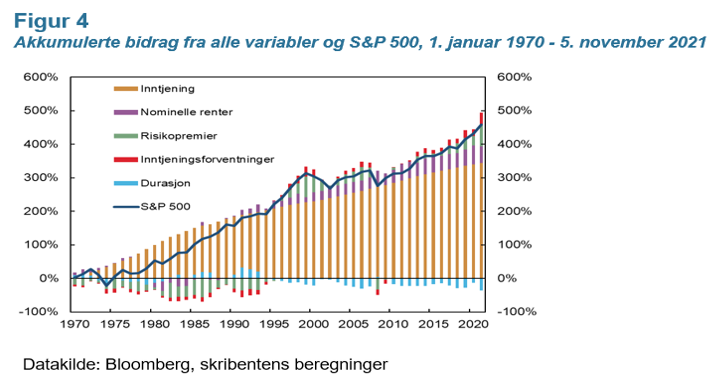

I figur 4 under ser vi bidraget fra alle variablene. Den illustrerer at over tid er det selskapenes faktiske inntjening som betyr mest for avkastningen i S&P, mens de andre variablene har mer varierende innvirkning på utvikling i markedsprisen.

Fremstillingene av dekomponeringen har til nå ikke tatt med effekten av forrentning. I figursett 5 og 6 illustrerer jeg hvordan disse effektene virker.

I venstre figur i figursett 5 viser jeg hvordan S&P hadde utviklet seg uten endring i nominelle renter. Det gule feltet er den forrentede verdi av S&P når man holder bidraget fra renter utenom. Slik kan vi tenke at det gule feltet representerer aksjespesifikke faktorer (inntjening, inntjeningsforventninger, risikopremier og durasjon). Differansen mellom de to seriene ved hvert tidspunkt tilsvarer effekten av endringer i rentene siden 1970. Litt forenklet kan man si at uten rentefall ville S&P i dag vært halvparten av faktisk verdi. Differansen mellom de to seriene i prosent av S&P vises i figursett 6. Figurene i figursett 6 kan sammenliknes med de akkumulerte bidragene vist tidligere, men fanger opp forrentningseffektene.

Som vi tidligere har sett varierer bidraget fra risikopremier og inntjeningsforventinger mye. Sett over hele analyseperioden har disse variablene bidratt relativt lite, men effekten av endringene i disse to kan ha stor innflytelse på utviklingen i markedsprisen over kortere horisonter slik det kommer frem i figursett 6. Eksempelvis ser vi at bidrag fra risikopremien i % av S&P har gått fra -20% ved utgangen av mars 2020 til om lag 30% i dag. Det vil si at reduserte risikopremier isolert har trukket opp markedsprisen med om lag 50% i denne perioden. Inntjeningsforventningene har tilsvarende trukket opp om lag 25%. S&P har siden utgangen av mars 2020 steget med 82%. Det vil si at de andre variablene samlet har bidratt med om lag 7 % positiv avkastning siden mars 2020.

I denne bloggen har jeg vist hva som forklarer markedsutviklingen i S&P 500 indeksen ved hjelp av min aksjemodell. Over lange tidshorisonter betyr selskapenes faktiske inntjening mest for avkastningen i S&P, mens den for kortere tidshorisonter betyr relativt lite. Det rimer med «aksjemarkedets fremtidsbaserte natur». Det strukturelle fallet i renter siden 1970 har vært en viktig bidragsyter til markedsutviklingen. Over kortere tidshorisonter er endringer i forventningene til fremtidig inntjening og krav til risikokompensasjon mest bestemmende for avkastningen.

I neste blogg vil jeg se på samvariasjonen mellom variablene som inngår i aksjemodellen. Eksempelvis har investorene i S&P 500 indeksen historisk nytt godt av negativ korrelasjon mellom bidrag fra nominelle renter og risikopremier. Slike sammenhenger er særlig viktig for å forstå prisingsdynamikker i aksjemarkedet, og vil være viktige i porteføljekonstruksjon av ulike aktiva.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

4 Kommentarer

Kommentarfeltet er stengt

John Inge Panduro Skogen

Takk for spennede lesning. Det kunne vært interessant å ta for oss de største selskapene i indeksen fra 1970 og frem til i dag og å gjøre tanker om hva det kan ha å si for verdsettelsen. Store tunge industriselskap med store kapitalbehov for vekst versus teknologi med enklere markedstilganger over landegrenser osv. Spørsmålet er egentlig om det kan komme en slik vekst fremover som gjør at historiske modeller ikke er like aktuelle?

Johann Rud

John Inge Panduro Skogen

Du har et godt poeng at sammensetningen av S&P 500 endres gjennom tid. Det er i dag enkeltselskaper (og sektorer) som har en større vekt enn tidligere. Noen av disse større selskapene har også høyere inntjeningsforventninger enn S&P 500 markedsverdivektede uttrykk.

Hvorvidt vekstforventningen «har større sjanse til innfris fremover» enn hva de vi har sett tidligere, har jeg ikke så sterk formening om. Poenget ditt slik jeg forstår deg er at det kan være vanskelig å direkte sammenlikne forventninger gjennom tid. Det er jeg enig i, så alle variablene bør sees opp mot hverandre og det man selv subjektivt tenker. Det kan godt være at inntjeningsforventningene kan øke videre fra dagens nivåer og med det føre til høyere verdsettelser, men at selskapene over tid må innfri markedsaktørenes forventninger - det er det nærmeste jeg kan tenke på som «en fysisk lov i kapitalmarkedene» 😊

Mvh

Johann

Ragnhild Farsund

Moderator

Ragnhild Farsund

Dersom du ønsker e-postvarsling om nye innlegg fra Bankplassen blogg, kan du skrive deg på abonnementslisten her: https://www.norges-bank.no/Abonnement/. På samme side kan du be om e-postvarsling om nyheter fra Norges Banks nettsider og.

Vennlig hilsen Moderator