Treghet i forventningene: En enhetlig forklaring på avvik mellom teori og data i obligasjons- og valutamarkedene

Høye kortsiktige renter tilsier en styrking av den nasjonale valutaen og lavere meravkastning på obligasjoner med lang løpetid. Dette står i motstrid til to teorier fra læreboka som beskriver forholdet mellom obligasjonsrenter og valutakurs: Udekket renteparitet og renteforventningshypotesen. Vi finner at begge teoriene kan være konsistente med empirien dersom man forutsetter at de økonomiske aktørene har en treghet i sine forventninger om den kortsiktige renteutviklingen. Denne forutsetningen har stor betydning for hvordan pengepolitikk kan påvirke valutakurs og forventet avkastning.

Teorien om udekket renteparitet fastslår at valutakursen i land med høye kortsiktige renter vil svekke seg mot kursen i land med et lavere rentenivå, slik at alle valutaer over tid gir den samme forventede avkastningen. I virkeligheten har valutakursen i land med høy rente imidlertid en tendens til å styrke seg. Det gir en forutsigbarhet som valutahandlere kan utnytte gjennom såkalte «carry trades» (Fama 1984).

Renteforventningshypotesen fastslår at når rentekurven er stigende vil det normalt etterfølges av en oppgang i kortsiktige renter. Dette er fordi rentenivået på et gitt tidspunkt i framtida tolkes som markedets forventning om den kortsiktige renta på det samme tidspunktet. Dette stemmer imidlertid dårlig med empirien. I virkeligheten assosieres en stigende rentekurve med høyere forventet avkastning på obligasjoner, snarere enn et høyere kortsiktig rentenivå (Fama og Bliss 1987, Cochrane og Piazzesi 2005).

Standardforklaringen på at begge teoriene stemmer dårlig med virkeligheten, er at det finnes en «risikopremie»: Valutakursen i land med et høyt rentenivå har en høyere risiko, og valutahandlerne krever derfor en høyere avkastning (Menkhoff et al. 2011, Wachter 2006). På samme måten vil en stigende rentekurve reflektere en høy risikopremie for obligasjoner, fordi risikoen øker med løpetiden. Denne forklaringen har to store svakheter. For det første forutsier teoriene som kan forklare risikopremier i valutamarkedet en positiv, snarere enn en negativ, sammenheng mellom avkastningen (yielden) på obligasjoner og en gitt valuta. (Lustig et al. 2019). For det andre er det faglig strid om bakgrunnen for denne makroøkonomiske risikofaktoren.

I et nylig publisert paper (Granziera and Sihvonen 2020) byr vi på en alternativ tilnærming. Både teorien om udekket renteparitet og renteforventningshypotesen forutsetter at de økonomiske aktørene har rasjonelle forventninger. I artikkelen endrer vi på dette premisset. Vi tillegger aktørene en treghet i sine forventninger om det kortsiktige rentenivået. Mer spesifikt antar vi at aktørenes renteforventninger er et veid gjennomsnitt av anslaget basert på rasjonelle forventninger og anslaget fra forrige periode. Denne beregningsmåten passer veldig godt med forventningene som framkommer ved hjelp av spørreundersøkelser. Det er dessuten bred enighet om at resultatene fra spørreundersøkelser om for eksempel kortsiktige renter demonstrerer en treghet i forventningene, selv om bakgrunnen for denne tregheten ikke er fullt ut forstått (Coibion og Gorodnichenko 2015).

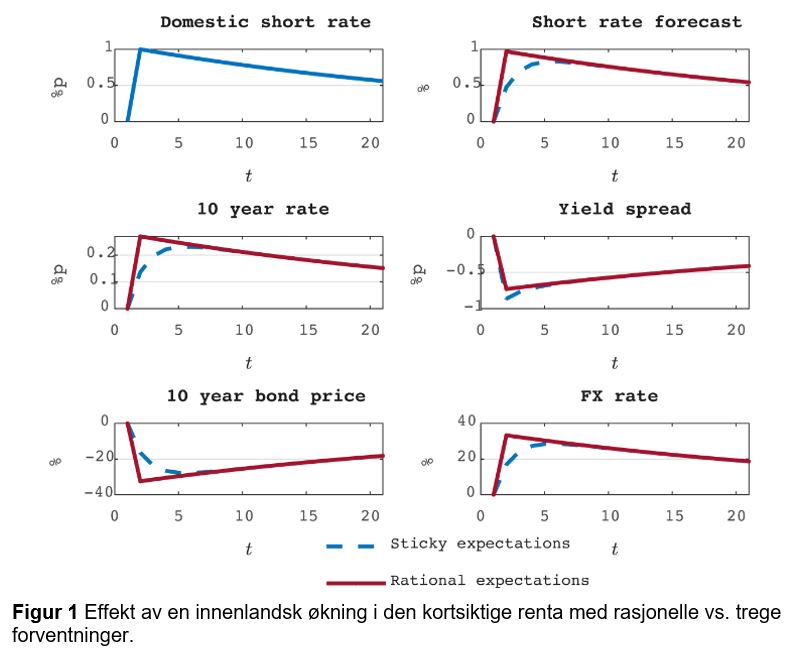

Hvorfor kan en treghet i forventningene forklare avkastningen på både obligasjoner og valuta? Intuisjonen framgår av figur 1, som illustrerer hvordan valutakurser og avkastningen på obligasjoner med lang løpetid responderer på en økning i den kortsiktige renta med rasjonelle og trege forventinger. Aktører med rasjonelle forventninger reagerer spontant på en endring i den kortsiktige renta, mens økningen skjer med en forsinkelse dersom det er en treghet i forventningene.

I data vil ofte en høy rentedifferanse mot utlandet normalt tilsi at den nasjonale valutaen vil styrke seg, i motsetning til teorien om renteparitet. Anta at et sjokk fører til at det kortsiktige innenlandske rentenivået stiger. Med rasjonelle forventninger vil anslaget for fremtidige renter øke umiddelbart. Men dersom de økonomiske aktørene har en treghet i sine forventninger, vil de ikke fullt ut ta innover seg endringen i det kortsiktige rentenivået. Etter hvert som aktørene gradvis oppjusterer sine forventninger om den kortsiktige renta, vil den nasjonale valutakursen styrke seg. Dette forklarer hvorfor teorien om udekket renteparitet ikke gjenspeiles i observerte data.

Etter hvert som aktørene oppjusterer sine forventninger om den kortsiktige renta, vil kursen på obligasjoner med lang løpetid i nasjonal valuta falle, og forventet avkastning øke. Dette er fordi investeringer i papirer med kort løpetid er et alternativ til obligasjoner med lang løpetid. Men etter hvert som den kortsiktige renta har steget over sitt historiske gjennomsnitt, vil rentekurven ha flatet ut. Dette er årsaken til at en flat rentekurve er en indikasjon på lav meravkastning for obligasjoner med lang løpetid, og forklarer hvorfor forventningshypotesen ikke slår til.

Treghet i forventningene er en enkel forklaring på de tilsynelatende motsetningene mellom teori og data i både obligasjons- og valutamarkedene. I vår artikkel finner vi sterk støtte for den empiriske relevansen av denne forklaringen. For det første tallfester vi graden av treghet i spørreundersøkelser om markedsaktørenes forventninger ved hjelp av data fra Consensus Economics. Her finner vi at denne observerte tregheten er tilstrekkelig for å forklare avvikene fra teorien om udekket renteparitet og forventningshypotesen.

For det andre er det en grunnleggende egenskap ved vår modell at de samme variablene som anslår forventet avkastning på obligasjoner og valuta, også anslår forventningsfeil i spørreundersøkelser om anslag på kursutviklingen på valuta og obligasjoner med lang løpetid. Vi underbygger denne sammenhengen med empiriske data, som kommer i tillegg til tidligere funn fra Bacchetta et al. (2009). For det tredje finner vi at avkastningen på valuta har en tendens til å være særlig høy og forventet avkastning på obligasjoner særlig lav etter sjokk som fører til at det kortsiktige rentenivået går opp. Dette er konsistent med modellen som forutsetter en treghet i forventningene.

Resultatene som framkommer i artikkelen har noen viktige pengepolitiske implikasjoner. For det første, slik det går fram av figur 1, vil effekten av pengepolitiske beslutninger slå inn på valuta- og obligasjonskurser med en forsinkelse. Den umiddelbare responsen på en endring i det kortsiktige rentenivået vil altså ikke få fullt gjennomslag, slik man vanligvis ville legge til grunn. For det andre kan den framtidige rentekurven brukes til å måle markedets forventninger om hvordan den kortsiktige renta vil utvikle seg. Disse forventingene er imidlertid ikke fullt ut rasjonelle, særlig kort tid etter en endring i den kortsiktige renta. Vanlige strukturelle modeller har problemer med å gjenskape forutsigbare mønstre for utviklingen i valuta- og obligasjonsmarkedene, men som vi har vist kan modellene passe data bedre dersom de tar høyde for at det er en treghet i forventningene.

0 Kommentarer

Kommentarfeltet er stengt