Statens konsernkontoordning – alt du ønsker å vite, men ikke våger å spørre om

Staten har sine penger plassert på konto i Norges Bank, men bruker private banker til å sende og motta betalinger. Denne ordningen kalles statens konsernkontoordning. Dette blogginnlegget beskriver hovedtrekkene i statens konsernkontoordning og de viktigste tiltakene som er gjort for å forbedre sentrale egenskaper ved løsningen.

Statlige etater og virksomheter sender og mottar nærmere 300 000 betalinger i gjennomsnitt hver dag, til en samlet verdi av om lag 6,5 milliarder kroner. På enkelte dager kan betalinger til og fra staten overstige 50 milliarder kroner. Statlige betalinger omfatter utbetalinger av lønninger, pensjoner og trygder, statens kjøp av varer og tjenester og innbetalinger av skatter og avgifter.

Fordi omfanget av betalinger til og fra staten er så stort og fordi betalingene kan være tidskritiske, må løsningene for statens betalinger utformes slik at likviditetsrisikoen for bankene og kredittrisikoen for staten holdes lav. Staten vil da kunne nå ut med lønninger, trygder og stønader og motta skatter og avgifter på en effektiv måte med lav risiko samtidig som forstyrrelser i betalingssystemet unngås.

Statens konsernkontoordning ble etablert tidlig på 1990-tallet som et ledd i effektivisering av statlig økonomistyring. Ordningen innebærer at all betalingsformidling for statlige virksomheter utføres av private banker, og at statens penger overføres til en konto i Norges Bank. Betalingsformidlingen for staten utføres av private banker etter rammeavtale med Direktoratet for forvaltning og økonomistyring (DFØ). Alle statlige inn- og utbetalinger skjer gjennom statens konsernkontoordning. Som et unntak fra ordningen utføres enkelte betalinger knyttet til statens gjelds- og likviditetsforvaltning av Norges Bank.

Før konsernkontoordningen ble etablert, holdt statlige virksomheter betydelige midler utenfor Norges Bank. Innskudd i Norges Bank er uten kredittrisiko. Ordningen har i hovedsak vært uendret siden den ble innført på 1990-tallet, men det er gjort enkelte tilpasninger som har redusert både risikoen og likviditetsbehovet ved ordningen. For eksempel er statens eksponering mot private banker også gjennom dagen i hovedsak fjernet.

Prinsipper for statens kontohold i Norges Bank

Da konsernkontoordningen ble etablert, fastsatte Finansdepartementet prinsipper for ordningen.[1] De fleste av disse gjelder fremdeles og de viktigste prinsippene i dag er:

- All likviditet som tilhører staten skal daglig overføres til Norges Bank. Overføringen skal skje med korteste og enkleste betalingsvei.

- Godtgjørelse til tjenesteytere for statlige betalinger (i dag betegnet rammeavtalebanker) skal skje direkte som betaling for de tjenester som ytes.

- Utover den avtalte godtgjørelsen skal ikke private banker kunne tilegne seg inntekter som tilbyder av betalingstjenester for staten.

- Forvaltningen av statens likviditet skal skje av Norges Bank, som del av den ordinære forvaltning av statens kapital. Det øverste kontonivået skal være statens foliokonto. Det neste nivået består av kontoer for ulike statlige virksomheter.

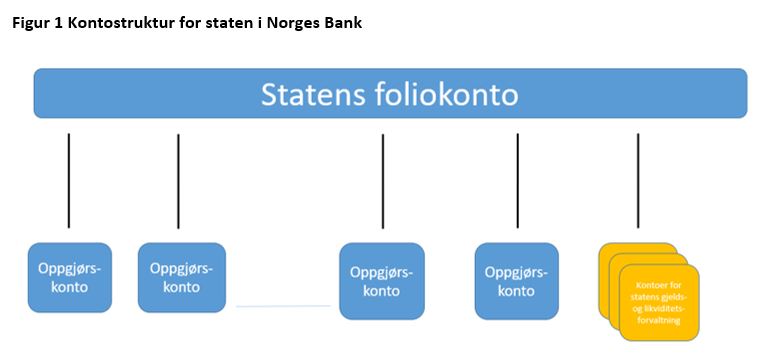

I tråd med prinsippene består kontostrukturen for staten i Norges Bank av to nivåer, se figur 1. Det øverste nivået er statens foliokonto (én konto hvor midlene er tilgjengelig til enhver tid og kan brukes til inn- og utbetalinger), nivået under er såkalte oppgjørskontoer for ulike statlige virksomhetene. Om lag 200 statlige virksomheter har nærmere 750 oppgjørskontoer i Norges Bank.

Innenfor statens gjelds- og likviditetsforvaltning er det i tillegg rundt 50 kontoer som er knyttet til statens foliokonto, men som ikke er en del av statens konsernkontoordning.

Summen av innestående på alle statlige oppgjørskontoer utgjør statens samlede innskudd i Norges Bank. Denne summen gjenspeiles som saldo på statens foliokonto. Ved utgangen av 2020 hadde staten rundt 313 milliarder kroner innestående på foliokontoen.

Oppgjør av statlige betalinger

Med etableringen av statens konsernkontoordning ble statens kredittrisiko over natten mot private banker fjernet. Gjennom dagen hadde imidlertid staten og rammeavtalebankene fordringer mot hverandre, noe som innebar et press på bankers likviditet og en kredittrisiko for staten. Disse svakhetene ble fjernet i 2011 da Bits, rammeavtalebankene og Norges Bank i samråd med Finansdepartementet og DFØ innførte en ny løsning for avregning og oppgjør av statlige betalinger. Det ble gjort forbedringer også før 2011 og det var og er ulikt oppsett for ulike rammeavtalebanker, men hovedtrekkene i løsningen før og etter 2011 kan beskrives slik:

- Før 2011 hadde hver statlig virksomhet en arbeidskonto hos en rammeavtalebank. Betalinger til den statlige virksomheten styrket saldoen på arbeidskontoen, mens utbetalinger svekket saldoen. Summen av inn- og utbetalinger avgjorde om saldoen var positiv eller negativ. Var saldoen positiv, hadde staten et innskudd hos rammeavtalebanken og dermed en kredittrisiko gjennom dagen. Var saldoen negativ, hadde rammeavtalebanken lagt ut for staten og hatt et press på sin likviditet gjennom dagen.

- Etter 2011 har staten en egen posisjon i NICS-avregningen (se Det norske finansielle systemet for nærmere forklaring av avregning i NICS) og statens betalinger inngår derfor ikke lenger i posisjonen til rammeavtalebankene. NICS identifiserer om en betaling er statlig basert på kontonummeret det betales til eller fra. Dette innebærer at rammeavtalebankene ikke legger ut eller oppbevarer penger for staten for de betalingene som inngår i en NICS-avregning. Fordi staten har en samlet posisjon i oppgjøret i Norges Bank av NICS-avregningene, og ikke en posisjon for hver statlig virksomhet, må rammeavtalebankene sende en oversikt over posisjonen til hver statlig virksomhets konto i Norges Bank etter oppgjøret av hver NICS-avregning.

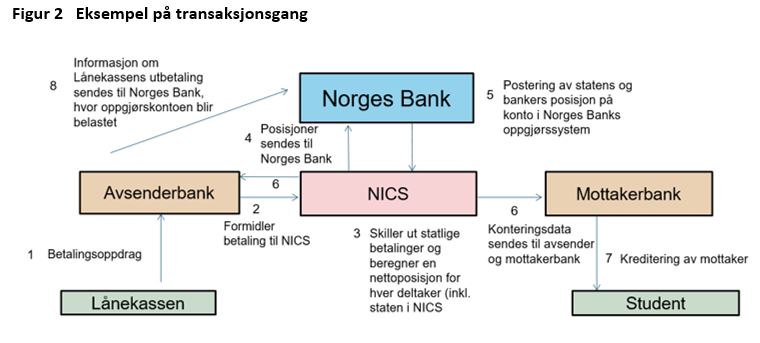

Et enkelt eksempel illustrerer hvordan flertallet av statlige betalinger innenfor konsernkontoordningen blir gjennomført. Anta at Statens lånekasse skal utbetale studielån til en student. La oss tenke at dette er den eneste betalingen som blir gjennomført i løpet av en dag. Eksempelet er basert på at transaksjonen blir del av en NICS-avregning, se figur 2.

Det første som skjer er at Lånekassen melder utbetalingen til sin rammeavtalebank (avsenderbank i figuren, steg 1). Rammeavtalebanken formidler deretter informasjon om utbetalingen til NICS (steg 2). NICS beregner hver banks nettoposisjon på bakgrunn av inngående og utgående betalinger til hver bank. Betalinger til og fra staten blir skilt ut, og staten får beregnet en egen nettoposisjon. Ettersom det i vårt tilfelle bare er én betaling, vil NICS beregne at staten skal debiteres verdien av studielånet, mens studentens bankforbindelse (mottakerbank) skal krediteres verdien av studielånet (steg 3). NICS sender så avregningsresultatet til Norges Bank for oppgjør (steg 4).

Etter at Norges Bank har mottatt avregningsresultatet, vil Norges Bank postere resultatet på mottakerbankens og statens kontoer. I vårt tilfelle blir statens konto debitert verdien av studielånet, mens studentens bankforbindelse blir kreditert verdien av studielånet (steg 5). Ettersom NICS beregner en egen nettoposisjon for staten i avregningen som gjøres opp i Norges Bank, vil ikke rammeavtalebanken måtte legge ut av eget innskudd i Norges Bank for å dekke utbetalingen fra Lånekassen. Tilsvarende vil ikke rammeavtalebanken motta eventuelle betalinger til staten til sin egen konto, siden innbetalingene vil posteres direkte på statens konto i Norges Bank.

Etter at oppgjøret i Norges Bank er gjennomført, vil NICS sende informasjon til mottakerbank og avsenderbank om alle kundekontoer som skal oppdateres (steg 6). Studenten vil nå få godskrevet studielånet fra Lånekassen på sin konto (steg 7). Rammeavtalebanken vil formidle informasjon til Norges Bank om alle betalinger til og fra de statlige virksomhetene, og Norges Bank vil belaste Lånekassens oppgjørskonto med studielånet (steg 8).

[1] Se St. prp. 89 1991-1992

0 Kommentarer

Kommentarfeltet er stengt