Hvitvasking og det finansielle systemet

Nesten all profittmotivert kriminalitet av en viss størrelse har behov for å hvitvaske utbyttet. En av finansnæringens utfordringer er å hindre at det finansielle systemet utnyttes for kriminelle formål. Hvitvasking kan svekke finansiell sektors integritet og omdømme, og i siste instans også finansiell stabilitet. Det har blitt rettet kritikk mot bankene for mangler i arbeidet med å forebygge og avdekke hvitvasking, og nordiske banker har blitt knyttet til alvorlige hvitvaskingssaker.

Hvordan påvirker hvitvasking det finansielle systemet?

Hvitvasking vil si å sikre utbytte fra en straffbar handling. For at utbyttet skal kunne tas i bruk må det integreres i den legale økonomien. Formålet med hvitvasking er derfor å få det til å se ut som om utbyttet er ervervet på lovlig måte, samt å skjule dets illegale opprinnelse.

Finansiell stabilitet innebærer at det finansielle systemet er robust overfor forstyrrelser i økonomien, slik at det er i stand til å formidle finansiering, utføre betalinger og fordele risiko på en tilfredsstillende måte. Finansiell stabilitet er et av Norges Banks hovedmål i arbeidet med å fremme økonomisk stabilitet. Siden hvitvasking ikke bare har konsekvenser for enkeltinstitusjoners omdømme og tilliten til disse, men kan svekke tilliten til finansnæringen som helhet, kan det føre til systemiske problemer i bank- og finansbransjen. Banker er særlig utsatt og antihvitvaskingsarbeidet krever store ressurser for bankene. Arbeidet med å forebygge og avdekke hvitvasking er ikke bare et regulatorisk krav, men også noe bankene kan ha egeninteresse av. Brudd på regelverket innebærer en betydelig risiko for bankene. I tillegg til mulige sanksjoner fra tilsynsmyndigheter, vil involvering i hvitvaskingssaker kunne svekke bankenes omdømme. Tap av omdømme kan svekke bankens inntektsgrunnlag, samtidig som tap av tillit kan gi utslag på bankens aksjekurser og påvirke prisen og tilgangen på markedsfinansiering.

I Finanstilsynets oppdaterte vurdering av hvitvaskings- og terrorfinansieringsrisiko hos rapporteringspliktige foretak under tilsyn, pekes banker på som et av tilsynsområdene hvor risikoen anses som særlig høy. Banker som:

- har en global tilstedeværelse,

- tilbyr internasjonal betalingsformidling eller Private Banking-tjenester og

- har stor eksponering mot utsatte sektorer og bransjer

vurderes å være spesielt utsatte. Private Banking- og investeringstjenester gir høyere risiko for hvitvasking grunnet store summer og komplekse eierskapsstrukturer som vanskeliggjør identifisering av reelle rettighetshavere. Eksperter på økonomisk kriminalitet har påpekt at norske banker kan være spesielt utsatt. I Norge har vi en egen valuta, noe som gjør det enklere å slette spor ved å veksle utbyttet i f.eks. euro eller dollar om til norske kroner og deretter videre til en internasjonal valuta. Norge er også et land med et godt rykte internasjonalt og lite kriminalitet. Det kan føre til at få land eller institusjoner stiller spørsmål ved transaksjoner som kommer fra Norge.

Bekjempelse av hvitvasking i Norge

Ny hvitvaskingslov og -forskrift trådte i kraft i Norge 15. oktober 2018. Formålet med hvitvaskingsregelverket er å forebygge og avdekke transaksjoner med tilknytning til utbytte av straffbare handlinger og terrorfinansiering for å beskytte det finansielle og økonomiske systemet. Hvitvaskingsreguleringens mest sentrale målsetning er likevel å redusere den bakenforliggende kriminaliteten. Med ny hvitvaskingslov og -forskrift er de sentrale delene av norsk regelverk i samsvar med EUs fjerde hvitvaskingsdirektiv og anbefalinger fra Financial Action Task Force (FATF). Det nye regelverket åpner i større grad for sanksjoner ved dårlig oppfølging av hvitvaskingsregelverket. Tilsynsmyndighetene, dvs. Finanstilsynet, Tilsynsrådet og Lotteritilsynet, følger med på at rapporteringspliktige overholder bestemmelsene i loven.

Regelverket i Norge, som i stor grad er knyttet til antihvitvaskingsarbeidet på internasjonalt nivå, stiller blant annet krav til at bankene skal kontrollere opplysningene de får ved etablering av kundeforhold, samt at eksisterende kundeforhold skal følges opp løpende. «Kjenn-din-kunde»-prinsippet er et grunnleggende prinsipp i bankenes antihvitvaskingsarbeid. Mistenkelige transaksjoner skal undersøkes nærmere og rapporteres til Økokrim ved fortsatt mistanke om hvitvasking.

Tilsynsmyndighetene kan ilegge ulike sanksjoner avhengig hvor alvorlig bruddet på loven er. Blant annet kan det gis overtredelsesgebyr på inntil 44 millioner kroner ved overtredelser av særskilte deler av loven. Alternativt kan det gis høyere overtredelsesgebyr som er knyttet til størrelsen på vinningen eller til selskapets omsetning. Styremedlemmer, ledere, ansatte og andre som utfører oppdrag på vegne av rapporteringspliktige risikerer også overtredelsesgebyr dersom de har opptrådt grovt uaktsomt eller forsettlig. Ved siden av nevnte sanksjoner, inneholder hvitvaskingsloven også en straffebestemmelse. Strafferettslig gis det adgang til å gi bøter og fengselsstraff. Denne bestemmelsen har imidlertid vært lite brukt i praksis. Flere banker og andre finansforetak har blitt ilagt overtredelsesgebyr eller andre sanksjoner fra Finanstilsynet det siste året. Komplett Bank ASA ble ilagt overtredelsesgebyr på 18 millioner kroner, noe som utgjorde om lag 1 prosent av bankens rene kjernekapital ved utgangen av 2018. Også Santander Consumer Bank AS ble ilagt gebyr.

I desember 2019 publiserte FATF en rapport som tar for seg deler av Norges arbeid mot hvitvasking, terrorfinansiering og finansiering av spredning av masseødeleggelsesvåpen. Etter FATFs landevaluering av Norge i 2014 kom Norge under forsterket oppfølging. I en femårsoppfølging i 2019 vurderte FATF Norges implementering av fem effektmål. FATF mener at Norge har gjort fremgang under alle effektmålene, at ny hvitvaskingslov spesielt har bidratt til fremgangen og at Norge står bedre rustet mot hvitvasking enn vi gjorde ved siste vurdering i 2014. FATF konkluderer likevel med at det per juni 2019 fortsatt er behov for forbedringer. Rapporten etterlyste et bredere spekter av sanksjonsmuligheter ved brudd på regelverket og bemerket at Norge burde forbedre tilsynet av betalingsselskaper, dvs. selskaper som yter betalingstjenester som f.eks. pengeoverføringer og gjennomføring av betalingstransaksjoner.

Hvitvasking internasjonalt, sanksjoner og markedsutslag

Ifølge FN hvitvaskes opptil 2 000 milliarder dollar årlig gjennom internasjonale bankkontoer, tilsvarende 5 prosent av verdens årlige BNP. Undersøkelser viser at bøter knyttet til hvitvasking har økt i omfang de siste årene og at banker fortsatt får størstedelen av bøtene. I 2019 ble det ilagt bøter på til sammen 8 milliarder dollar globalt, nær en dobling sammenlignet med 2018. USA topper listen over omfang av bøter utstedt av ulike myndigheter, med Storbritannia som nummer to. Senest i april 2019 ble den britiske banken Standard Chartered ilagt en bot på til sammen 1,1 milliarder dollar av amerikanske og britiske myndigheter. De mest alvorlige sanksjonene amerikanske myndigheter kan ilegge er inndragelse av bankkonsesjon i USA og utestengelse fra finansieringsmarkedene i USD. Det kan skje om banken blir utpekt som «primary money laundering concern» i henhold til USA Patriot Act. Så kraftige reaksjoner gis svært sjelden til banker med hovedkontor lokalisert i land som er medlem av FATF. Antihvitvaskingsarbeid har høy prioritet også i EU. Siden hvitvasking ofte skjer på tvers av landegrenser er internasjonalt samarbeid og internasjonale tiltak mot økonomisk kriminalitet viktig for effektiv bekjempelse. Med større internasjonal tilstedeværelse må selskaper følge flere lovverk og de overvåkes av flere tilsynsmyndigheter.

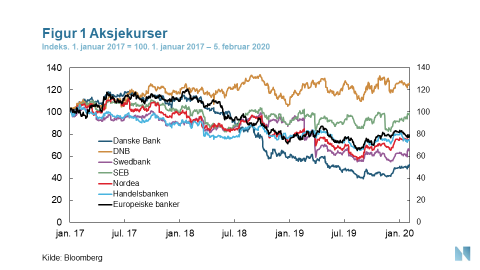

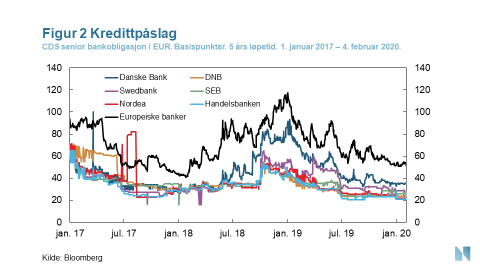

Flere nordiske banker har de siste årene blitt mistenkt for hvitvasking. For eksempel er Danske Bank for tiden under etterforskning av danske, estiske, franske, britiske og amerikanske myndigheter knyttet til engasjementer i sin filial i Estland. Jyske bank anslår at Danske Bank kan bli ilagt bøter på omtrent 1,8 milliarder euro. Dette tilsvarer nesten 30 prosent av samlede inntekter for hele 2018 og ca. 10 prosent av bankens rene kjernekapital ved utgangen av 2018. Også Swedbank, SEB og Nordea er under etterforskning for innblanding i hvitvasking. Avsløringer og medieoppslag knyttet til bankenes innblanding i hvitvaskingssaker har vist seg å påvirke bankenes aksjekurser og kredittpåslag i obligasjonsmarkedet. F.eks. falt DNBs aksjekurs over 6 prosent da det i november ble kjent at Økokrim startet etterforskning av banken i forbindelse med påstått korrupsjon i det islandske fiskeriselskapet Samherji, se figur 1. Siden har DNB-aksjen steget og hentet inn hele kursfallet. Aksjekursene til Swedbank, SEB og Nordea har falt dramatisk i kjølvannet av avsløringer som knytter bankene til hvitvaskingsskandalen i Danske Bank. De brå fallene i bankenes aksjekurser som vi ser i perioder av februar, mars og november kan alle helt eller delvis knyttes til hvitvaskingsavsløringer. Samtidig har kredittpåslagene steget noe i enkelte slike perioder, særlig for Swedbank, se figur 2.

Økonomisk kriminalitet og hvitvasking utgjør en trussel mot det finansielle systemet, hvor bankene er særlig utsatt. Innblanding i hvitvaskingssaker kan svekke bankenes omdømme og videre rokke ved det finansielle systemets integritet og stabilitet. Bankenes arbeid med å forhindre hvitvasking bidrar til deres soliditet og likviditet. Vi har sett at overtredelsesgebyr kan utgjøre en vesentlig del av bankenes egenkapital og på den måten påvirke bankenes finansieringsforhold og andre deler av virksomheten. Samtidig vil et strengere lovverk med utvidede sanksjonsmuligheter og bedre allmennpreventive virkninger, sammen med et intensivert internasjonalt samarbeid kunne bidra til å begrense omfanget av hvitvasking og dermed trusselen mot finansiell stabilitet.

Bankplassen er en fagblogg av ansatte i Norges Bank. Synspunktene som uttrykkes her representerer forfatternes syn og kan ikke nødvendigvis tillegges Norges Bank. Har du spørsmål eller innspill, kontakt oss gjerne på bankplassen@norges-bank.no.

0 Kommentarer

Kommentarfeltet er stengt