Husholdningenes finansielle sparing under dyrtiden

Husholdningenes finansielle sparing økte betydelig under pandemien. Denne bloggen ser på hva som skjedde med denne sparingen etter at samfunnet åpnet igjen i 2022. Hadde sparemønsteret endret seg varig eller ble den økte finansformuen brukt til å ta igjen tapt forbruk? Vi finner at de med lavere og middels finansformue reduserte sparingen igjen, til under det som var vanlig før pandemien, mens flere grupper med høyere finansformue fortsatte å spare relativt mye.

Husholdningenes finansielle sparing (nettofinansinvesteringer) er finansinvesteringer fratrukket endring i gjeld. Finansinvesteringene er endringen i finansformuen korrigert for omvurderinger (kursgevinster og -tap) og inkluderer kun faktiske transaksjoner, som kjøp og salg av aksjer eller endringer i bankinnskudd.

Husholdningenes sparemønster og sparekapasitet varierer med hvor formuende de er, og vi analyserer derfor den finansielle sparingen etter finansformuesgrupper basert på mikrodata fra Statistisk sentralbyrås inntekts- og formuesstatistikk.

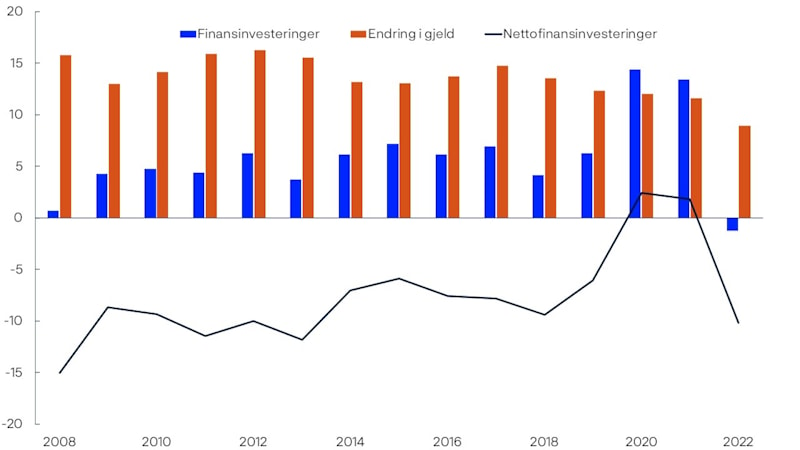

Figur 1. Husholdningenes nettofinansinvesteringer, finansinvesteringer og endring i gjeld. Prosent av disponibel inntekt. 2008-2022

Kilder: Statistisk sentralbyrå og Norges Bank

Negative finansinvesteringer i 2022

Nettofinansinvesteringene er stort sett negative fordi økningen i gjeld vanligvis er større enn finansinvesteringene, se figur 1. Finansinvesteringene økte imidlertid mye under pandemien i 2020-2021, og nettofinansinvesteringene steg til positive verdier. I 2022 falt nettofinansinvesteringene betydelig, først og fremst som følge av negative finansinvesteringer. Negative samlede finansinvesteringer er nokså uvanlig og må forstås på bakgrunn av at samfunnet åpnet igjen etter nedstengingen under pandemien. Husholdningene ønsket å bruke mer penger etter å ha spart rekordmye i årene før. Samtidig steg prisene, og renten ble satt opp flere ganger, slik at utgiftene økte.

Som nevnt beregnes finansinvesteringene som endringen i finansformue korrigert for omvurderinger. Om lag halvparten av husholdningenes finansformue består av verdipapirer som ikke er registrert i Verdipapirsentralen. Disse handles ikke på noen formell markedsplass, og deres verdsetting og omvurdering er usikker. Mesteparten av disse papirene eies av de ti prosentene av husholdningene med høyest finansformue. Anslaget på formuen i denne gruppen er derfor usikker. De andre store objektene i husholdningenes finansformue er bankinnskudd og verdipapirfond og verdipapirer som er registrert i Verdipapirsentralen.

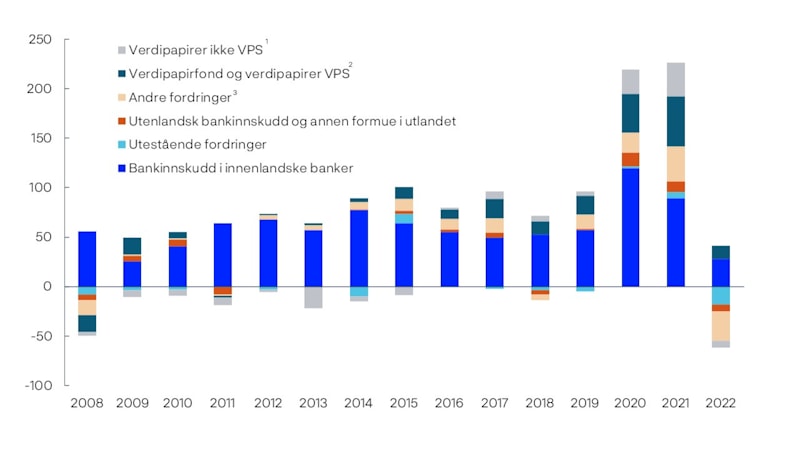

Figur 2. Husholdningenes finansinvesteringer etter finansobjekt. Milliarder kroner. 2008-2022

1) Verdipapirer som ikke er registrert i Verdipapirsentralen (verdipapirer ikke VPS)

2) Verdipapirer registrert i Verdipapirsentralen (verdipapirer VPS)

3) Andre fordringer omfatter andre finansprodukter, annen formue (premiefond, individuell pensjonsavtale, gjenkjøpsverdi av livsforsikringspoliser, andel av formue i boligselskap og annen skattepliktig formue (kapitalisert festeavgift, rettigheter knyttet til skog, andel av selskap med deltakerfastsetting osv.)) og kontanter.

Kilder: Statistisk sentralbyrå og Norges Bank

I 2022 falt investeringene i de fleste finansobjekter og ble negative for flere, se figur 2. Postene bankinnskudd, verdipapirer ikke VPS og fond og verdipapirer VPS bidro mest til det samlede fallet i finansinvesteringene. Under pandemien var investeringene i verdipapirer generelt høye. Varslede skjerpelser av beskatningen av aksjeutbytte bidro til at det det ble utbetalt ekstraordinært høye aksjeutbytter i 2021. Trolig bidro dette til de høye investeringene. I 2022 var også postene utestående fordringer og andre fordringer negative. Utestående fordringer er blant annet rapporterte lån mellom husholdninger og foretak. Negativ utvikling i disse betyr at husholdningene får tilbakebetalt eller slettet disse fordringene. Andre fordringer er en samlepost med mange objekter.

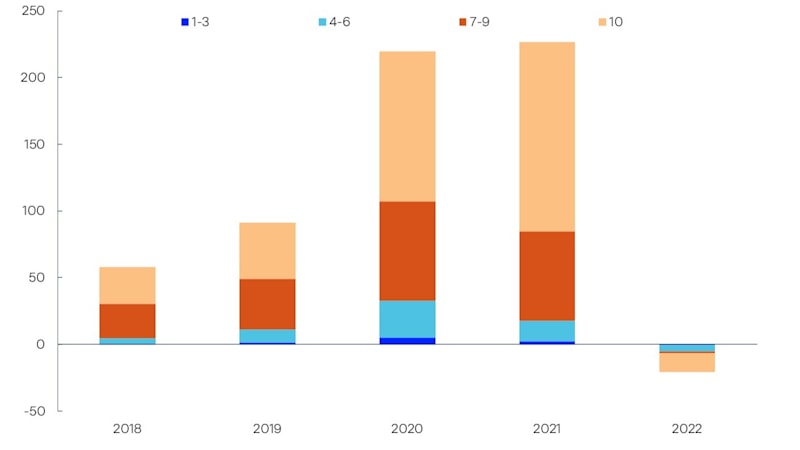

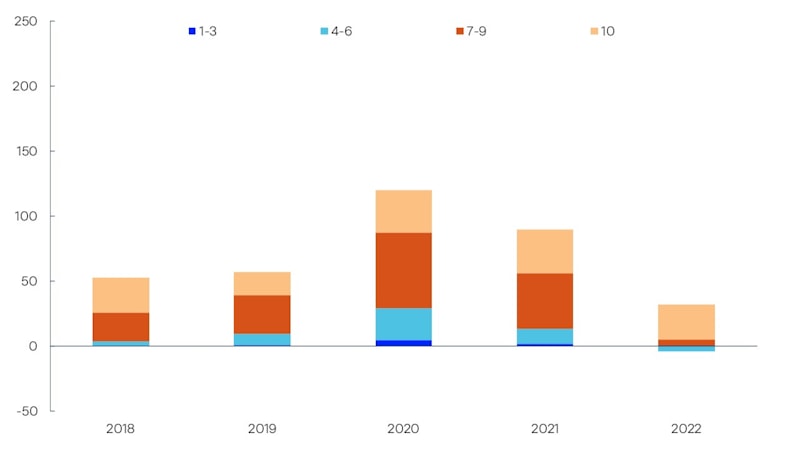

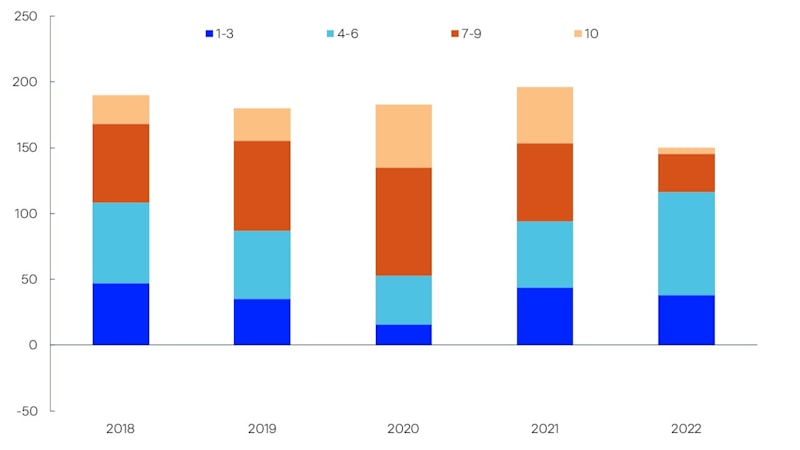

Finansinvesteringene var negative i de fleste formuesgrupper

I 2022 var finansinvesteringene negative eller nær null for alle formuesgrupper, se figur 3. Den aggregerte utviklingen var i stor grad drevet av de med høy finansformue, særlig de ti prosent av husholdningene med høyest finansformue (desil 10). Mens verdipapirer er mer konsentrert blant de med mest finansformue, er bankinnskudd en vesentlig spareform blant de fleste husholdninger. Dette er også den mest likvide spareformen, som lett kan omsettes til konsum. De samlede investeringene i innenlandske bankinnskudd var betydelig lavere i 2022 enn i 2021, men var fortsatt positive. Det er imidlertid en todeling: de mye finansformue (desil 7-10) økte bankinnskuddene også i 2022, mens de med lav og middels finansformue (desil 1-6) reduserte dem, se figur 4. De med lav og middels finansformue brukte altså av den likvide pandemisparingen sin.

Figur 3. Finansinvesteringer etter finansformuesgruppe (desil). Milliarder kroner. 2018-2022

Kilder: Statistisk sentralbyrå og Norges Bank

Figur 4. Endring i bankinnskudd etter finansformuesgruppe (desil). Milliarder kroner. 2018-2022

Kilder: Statistisk sentralbyrå og Norges Bank

Flere grupper økte gjeldsopptaket og forsterket nedgangen i nettofinansinvesteringene

Det samlede gjeldsopptaket falt i 2022, se figur 5. Gruppene med mest finansformue reduserte gjeldsopptaket markant. Husholdningene med middels finansformue (desil 4-6) økte gjeldsopptaket. Det forsterket nedgangen i nettofinansinvesteringene for disse gruppene.

Figur 5. Endring i gjeld etter finansformuesgruppe (desil). Milliarder kroner. 2018-2022

Kilder: Statistisk sentralbyrå og Norges Bank

Gjeldsopptak er nært knyttet til utviklingen i boligpriser og noe av gjeldsøkningen i 2022 henger sammen med en høyere boligprisvekst. Økte renter bidro til å dempe gjeldsopptaket. Mesteparten av boliglånene i Norge er imidlertid annuitetslån, og når renten stiger, forskyves automatisk betaling av avdrag til senere i nedbetalingsperioden. Utsetting av avdragsbetaling fører til høyere gjeld enn ellers. Som følge av økte levekostnader i 2022 søkte en del husholdninger om avdragsutsettelse. Når avdrag ikke betales, forblir gjelden høyere. Det kan også ha bidratt til noe høyere gjeldsvekst.

Nettofinansinvesteringene i prosent av disponibel inntekt falt i flere formuesgrupper

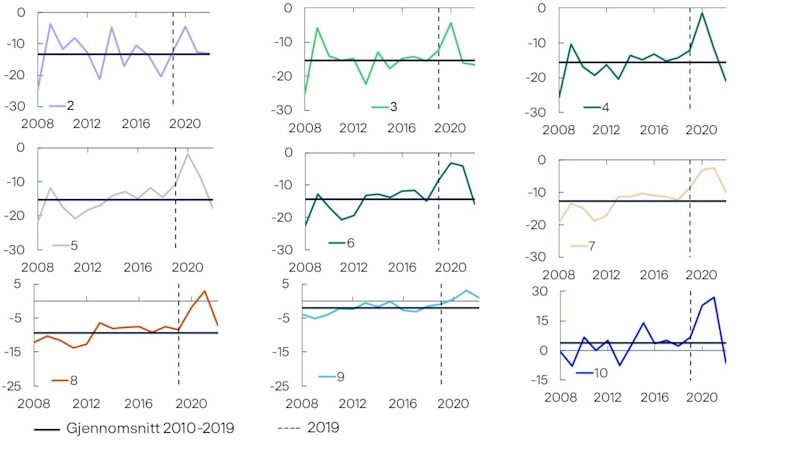

Husholdningenes finansielle sparing falt i 2022, men hvordan var sparingen i forhold til før pandemien? For å vurdere dette ser vi på sparingen som andel av disponibel inntekt både i forhold til 2019 og i forhold til gjennomsnittet over ti-året før pandemien. For de fleste var nettofinansinvesteringer som andel av inntekt lavere i 2022 sett i forhold til 2019, se figur 6. For finansformuesdesil 8 og 9 var imidlertid sparingen fortsatt høyere.

Figur 6. Nettofinansinvesteringer i prosent av disponibel inntekt. Etter finansformuesgruppe (desil 2-10). 2008-2022

Kilder: Statistisk sentralbyrå og Norges Bank

Ser vi på sparingen som andel av disponibel inntekt over gjennomsnittet 2010-2019, finner vi at halvparten av formuesgruppene har en sparing i 2022 som er relativt lav. For de med lav til middels finansformue (desil 2-6) ligger nettofinansinvesteringene på eller under det historiske gjennomsnittet, mens 2022-sparingen for de med noe høyere finansformue (desil 7-9) er over det historiske gjennomsnittet. For de med aller høyest finansformue var 2022-sparingen lavere både sammenlignet med 2019 og det historiske snittet.

Oppsummert finner vi at endringen i sparing under pandemien i all hovedsak ikke ble videreført i 2022. De med mest finansformue bidro i stor grad til den aggregerte utviklingen både under og etter pandemien.

0 Kommentarer