Kronekurs og pengemarkedspåslag

Utviklingen i valutakursen er særlig viktig for en liten åpen økonomi som den norske. Flere studier viser at endringer i rentedifferansen mot utlandet er en viktig faktor bak svingninger i kronekursen på kort sikt. Det er vanlig å måle rentedifferansen mot utlandet med forskjellen i pengemarkedsrenter på tvers av land. I hvert enkelt land blir pengemarkedsrenten bestemt av markedets forventninger om styringsrenten over en bestemt periode samt et påslag. Dette påslaget omtales gjerne som pengemarkedspåslag, og blir bestemt av forhold knyttet til likviditetssituasjonen i de hjemlige og internasjonale pengemarkedene pluss kompensasjonen bankene krever for å låne hverandre penger uten sikkerhet.

Pengemarkedspåslag varierer

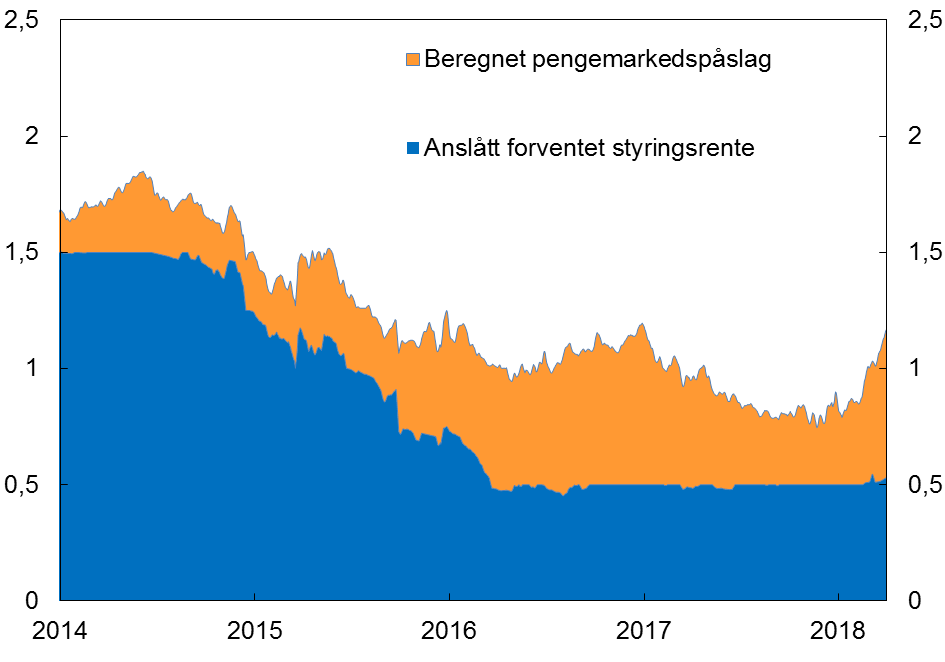

Pengemarkedspåslag varierer over tid og kan til tider utgjøre en betydelig komponent av pengemarkedsrentene, som i de siste årene med relativt lave styringsrenter. Dette illustreres i figur 1 som viser en dekomponering av tre måneders norske pengemarkedsrenter (NIBOR) i forventede styringsrenter og pengemarkedspåslag siden 2014.

Figur 1. Tre måneders NIBOR i prosent, dekomponert i pengemarkedspåslag og forventet styringsrente i Norge. Fem dagers glidende gjennomsnitt. Kilde: Bloomberg og Norges Bank.

Samme virkning på kronekursen som forventede styringsrenter?

Pengemarkedsrenter, og dermed rentedifferansen mot utlandet, endrer seg som følge av endringer i pengemarkedspåslag og forventede styringsrenter. Men avhenger virkningene på kronekursen av hvilken komponent som beveger pengemarkedsrentene?

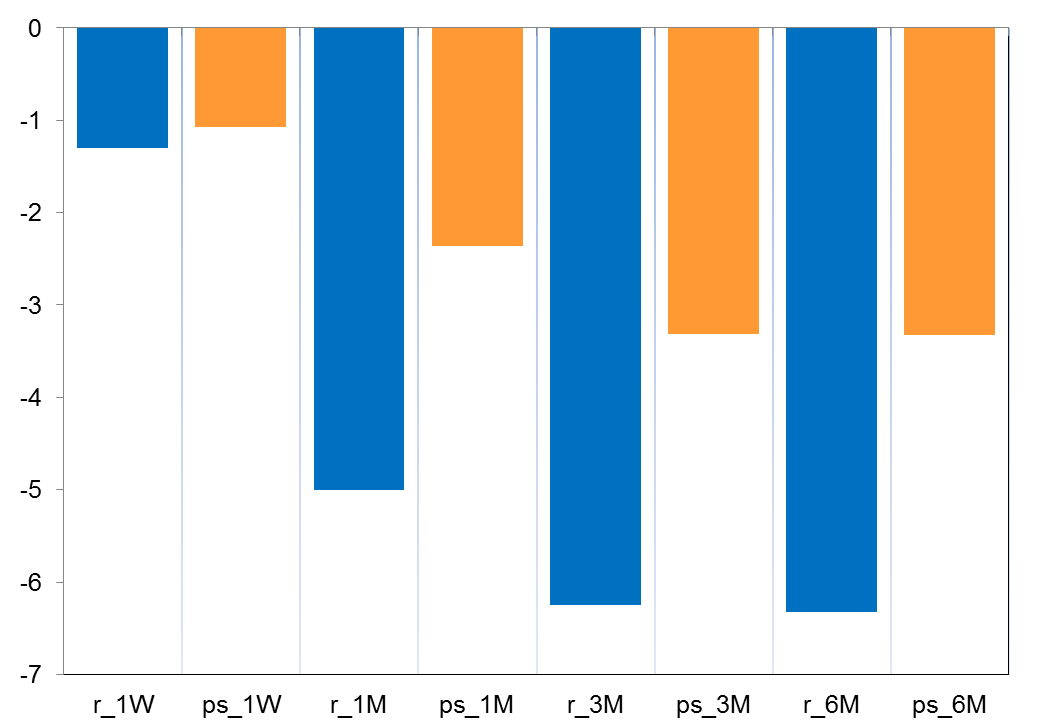

Figur 2 gjengir noen resultater fra en studie der jeg undersøker dette spørsmålet basert på empiriske modeller for kronekursen i forhold til amerikanske dollar, euro, britiske pund og målt ved I44. Sistnevnte er Norges Banks indeks for kronens nominelle verdi i forhold til et importvektet gjennomsnitt av 44 handelspartneres valutaer. Forventede styringsrenter for utlandet er i modellene representert ved renteinstrumentet ‘overnight indexed swaps’ (OIS) for løpetidene en uke, en måned, tre måneder og seks måneder. Ettersom dette instrumentet ikke eksisterer i det norske pengemarkedet, er det brukt Norges Banks egne estimater for forventet styringsrente som i figur 1. Pengemarkedspåslag er avledet fra relevante pengemarkedsrenter ved å trekke fra forventede styringsrenter. Undersøkelsen er basert på daglige data for alle virkedager fra januar 2009 og frem til mars 2018.

Figur 2. Estimerte virkninger(i prosent) på kronekursen i forhold til euro av endringer i differansen mellom forventede styringsrenter for Norge og euroområdet på ett prosentpoeng og av tilsvarende endringer i differansen mellom pengemarkedspåslag for Norge og euroområdet. Resultatene gjelder for løpetidene en uke (1W), en måned (1M), tre måneder (3M) og seks måneder(6M). For eksempel: r_1M viser estimert styrking av kronekursen i prosent ved ett prosentpoengs økning i differansen mellom forventede styringsrenter med løpetid en måned, mens ps_1M viser estimert styrking ved ett prosentpoengs økning i differansen mellom tilhørende pengemarkedspåslag.

Figur 2 viser at endringer i forventede styringsrenter påvirker kronekursen mer enn endringer i pengemarkedspåslagene:

- De blå søylene viser effekten på kronekursen av endringer i rentedifferansen mot utlandet som følge av endringer i forventede styringsrenter for ulik løpetid.

- De oransje søylene viser effekten på kronekursen av endringer i rentedifferansen mot utlandet som følge av endringer i pengemarkedspåslag for ulik løpetid.

- De blå søylene er gjennomgående mer negative enn de oransje særlig for løpetidene på én måned, tre måneder og seks måneder. Dette innebærer at kronekursen styrker seg mer når endringer i rentedifferansen mot utlandet drives av forventede styringsrenter enn når den drives av pengemarkedspåslagene. Effektene for en ukes løpetid er forholdvis beskjedne og nokså like.

Figuren tyder på at en ett prosentpoengs økning i forventet styringsrentedifferanse som respons på for eksempel høyere enn forventet norsk inflasjon eller et overraskende fall i arbeidsledigheten kan sammenfalle med en kronestyrking på om lag fem-seks prosent. En tilsvarende økning i pengemarkedsrentene som følge av høyere pengemarkedspåslag, på grunn av for eksempel generell knapphet på kroner i pengemarkedet eller bankenes tilbakeholdenhet med å låne hverandre kroner, kan medføre en kursstyrking på om lag to-tre prosent.

Resultatene ovenfor er basert på kronekursen i forhold til euro, men de er også stort sett representative for kronekursen i forhold til amerikanske dollar, britiske pund og I44. Samlet sett for alle kronekursene (dollar, euro, pund og I44) varierer virkningene av pengemarkedspåslagene mellom om lag 40 og 80 prosent av virkningene av de forventede styringsrentene.

Estimatene er naturligvis usikre og modellavhengige, men den relative forskjellen mellom dem tilsier at selve årsaken til endringen i rentedifferansen mot utlandet er viktig for hvordan kronekursen vil respondere. Hvis rentedifferansen endrer seg som følge av mer eller mindre stramhet i pengepolitikken sammenlignet med utlandet, kan vi forvente større utslag på kronekursen enn om endringen skyldes forhold som påvirker bankenes muligheter og insentiver til å låne til hverandre i det norske eller internasjonale pengemarkedet. Hva som ligger bak denne forskjellen krever nærmere undersøkelser, men en mulig forklaring kan være at en økning eller et fall i forventede styringsrenter ofte er mer varig enn tilsvarende endringer i pengemarkedspåslaget.

0 Kommentarer

Kommentarfeltet er stengt